Оборонная промышленность – это глобальная отрасль экономики, которая производит оружие, военные технологии и оборудование. К ней относятся коммерческие компании, занятые исследованиями и разработками, производством и обслуживанием военного назначения. Их часто называют оборонными подрядчиками государства.

Оборонная промышленность является одним из крупнейших секторов мирового хозяйства. Например, ежегодный оборот западноевропейской оборонной промышленности составляет 55 млрд евро. На Европу приходится 30% мирового производства вооружений, в этой отрасли здесь занято более 300 тыс. чел.

Этот сектор отличается исключительно высокой наукоемкостью. Его передовые научные исследования и разработки создают эффект перелива технологий в другие отрасли экономики. Оборонная промышленность тесно связана с электронной промышленностью, информационными и коммуникационными технологиями, транспортом, био- и нанотехнологиями. Вместе эти отрасли составляют мощный источник инноваций и ноу-хау, которые стимулируют развитие и экономический рост.

Оборонный сектор все труднее четко определить, отделить от гражданских технологий. Его границы становятся размытыми.

Государство доминирует в оборонном секторе, используя самые разнообразные формы: через государственное регулирование, в качестве собственника, контролирующего акционера, источника финансирования НИОКР и главного потребителя.

Состояние оборонной промышленности и ее развитие непосредственно связано с военными расходами государственного бюджета. В 2012 г. совокупные оборонные расходы всех стран мира составили 1,75 трлн долл., или 2,5% мирового ВНП. Это даже больше, чем в последние годы холодной войны (в 1988 г. объем военных расходов в мире составлял 1,6 трлн долл., или 4% мирового ВНП) [1].

Многие страны стремительно развивают оборонную промышленность (табл. 1).

Таблица 1. Страны с наиболее крупными военными расходами в 2012 г.

|

|

Страна

|

Объем военных расходов, млрд долл.

|

Изменение за 2003-2012 гг., %

|

Доля военных расходов в ВНП, %

|

|

1

|

США

|

682

|

32

|

4,4

|

|

2

|

Китай

|

166

|

175

|

2,0

|

|

3

|

Россия

|

91

|

113

|

4,4

|

|

4

|

Великобритания

|

61

|

4,9

|

2,5

|

|

5

|

Япония

|

59

|

-3,6

|

1,0

|

|

6

|

Франция

|

58

|

-3,3

|

2,3

|

|

7

|

Саудовская Аравия

|

57

|

111

|

8,9

|

|

8

|

Индия

|

46

|

65

|

2,5

|

|

9

|

Германия

|

46

|

-1,5

|

1,4

|

|

10

|

Италия

|

34

|

- 19

|

1,7

|

|

11

|

Бразилия

|

33

|

56

|

1.5

|

|

12

|

Южная Корея

|

32

|

44

|

2,7

|

|

13

|

Австралия

|

26

|

29

|

1.7

|

|

14

|

Канада

|

23

|

36

|

1,3

|

|

15

|

Турция

|

18

|

-2,1

|

2,3

|

|

|

Мир в целом

|

1753

|

35

|

2,5

|

Источник: Trends in World Military Expenditure, 2012. SIPRIFactSheets. April 2013.

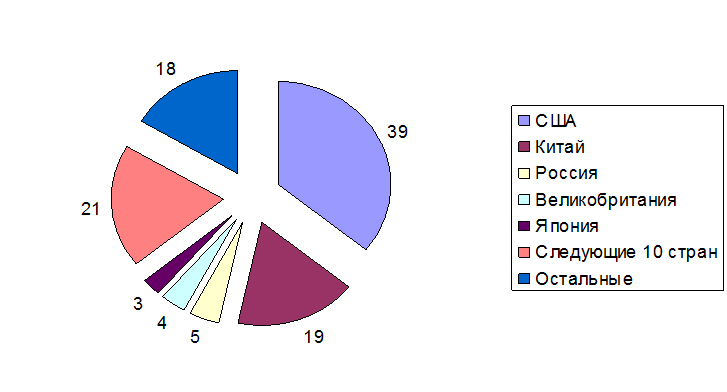

Таким образом, в настоящее время по объемам военных расходов в мире сложились три супердержавы – США, Китай и Россия, на них приходится около 55% мировых затрат на оборону. При этом США являются бесспорным лидером: объем их расходов в 4 раза больше, чем у идущего на втором месте Китая, и составляет почти 40% от мировых (рис. 1).

Рис. 1. Региональная структура военных расходов в 2012 г., %

Источник: TrendsinWorldMilitaryExpenditure, 2012. SIPRIFactSheets. April 2013.

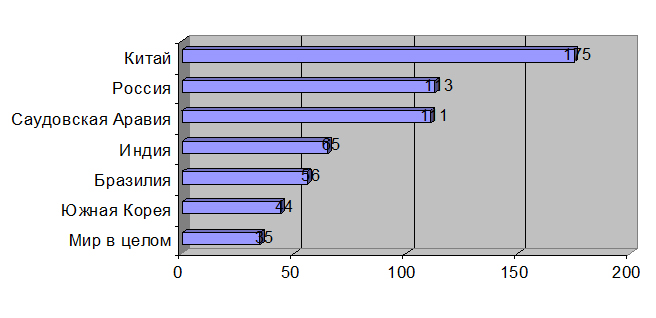

Обращает на себя внимание, что в последние годы наиболее быстрыми темпами растут оборонные расходы в развивающихся странах. Если в 2003‒2012 гг. рост в целом по миру составил 35%, то в Южной Корее он достиг 44%, в Бразилии – 56%, Индии – 65%, Саудовской Аравии – 111%, России – 113%, в Китае – 175% (рис. 2).

Рис. 2. Рост оборонных расходов в развивающихся странах в 2003‒2012 гг., %

Источник: TrendsinWorldMilitaryExpenditure, 2012. SIPRIFactSheets. April 2013.

Бюджетные расходы на вооружение позволяют заключать крупные контракты между государством и оборонными компаниями. Отношения между политическими структурами и оборонной промышленностью проявляются в форме, которую президент США Д. Эйзенхауэр в свое время назвал военно-промышленным комплексом: вооруженные силы, коммерция и политика оказываются здесь тесно связанными между собой.

Различные корпорации ‒ как частные, так и государственные ‒ борются между собой за военные контракты, которые часто достигают по стоимости нескольких млрд долл. В некоторых случаях ‒ например, при разработке нового поколения истребителя «Joint Strike Fighter» ‒ организуется конкурентный тендерный процесс, где решение принимается на основе проектных характеристик, предлагаемых предприятиями-участниками.

Список крупнейших оборонных подрядчиков мира приведен в табл. 2.

Таблица 2. Крупнейшие мировые оборонные компании в 2011 г.

|

|

Компания

|

Страна

|

Продукция

|

Объем продаж, млрд долл.

|

Доля военной продукции в общих продажах, %

|

Численность занятых, тыс. чел.

|

|

|

1

|

Lockheed Martin

|

США

|

Авиация, электроника, ракеты, космос

|

36,3

|

78

|

123

|

|

|

2

|

Boeing

|

США

|

Авиация, электроника, ракеты, космос

|

31,8

|

46

|

171

|

|

|

3

|

BAE Systems

|

Великобритания

|

Авиация, артиллерия, электроника, военные машины, ракеты, стрелковое оружие, суда

|

29,2

|

95

|

93,5

|

|

|

4

|

General Dynamics

|

США

|

Артиллерия, электроника, военные машины, ракеты, стрелковое оружие, суда

|

23,8

|

73

|

95,1

|

|

|

5

|

Raytheon

|

США

|

Электроника, ракеты

|

22,5

|

90

|

71

|

|

|

6

|

Northrop Grumman

|

США

|

Авиация, электроника, ракеты, суда, космос

|

21,4

|

81

|

72,5

|

|

|

7

|

EADS

|

Евросоюз

|

Авиация, электроника, ракеты, космос

|

16,4

|

24

|

133

|

|

|

8

|

Finmeccanica

|

Италия

|

Авиация, артиллерия, электроника, военные машины, ракеты, стрелковое оружие

|

14,5

|

60

|

70

|

|

|

9

|

L-3 Communications

|

США

|

Электроника

|

12,5

|

83

|

61

|

|

|

10

|

United Technologies

|

США

|

Авиация, электроника, двигатели

|

11,6

|

20

|

200

|

|

|

11

|

Thales

|

Франция

|

Электроника, военные машины, ракеты, стрелковое оружие

|

10

|

52

|

68

|

|

|

12

|

SAIC

|

США

|

Военные машины, услуги

|

7,9

|

75

|

41

|

|

|

13

|

Huntington Ingalls Industries

|

США

|

Суда

|

6,4

|

97

|

38

|

|

|

14

|

Honeywell

|

США

|

Электроника

|

5,3

|

14

|

132

|

|

|

15

|

Safran

|

Франция

|

Электроника

|

5,2

|

32

|

60

|

|

|

16

|

Computer Sciences Corp.

|

США

|

Услуги

|

4,9

|

31

|

98

|

|

|

17

|

Rolls-Royce

|

Великобритания

|

Двигатели

|

4,7

|

26

|

40

|

|

|

18

|

Объединенная авиастроительная корпорация

|

Россия

|

Авиация

|

4,4

|

80

|

98

|

|

|

19

|

Oshkosh Truck

|

США

|

Военные машины

|

4,4

|

58

|

13

|

|

|

20

|

General Electric

|

США

|

Двигатели

|

4,1

|

3

|

301

|

|

|

…

|

|

|

|

|

|

|

|

|

22

|

Алмаз-Антей

|

Россия

|

Ракеты

|

3,7

|

85

|

93

|

|

|

..

|

|

|

|

|

|

|

|

|

40

|

Вертолеты России

|

Россия

|

Авиация

|

2,6

|

72

|

40

|

|

|

..

|

|

|

|

|

|

|

|

|

62

|

Объединенная двигателестроительная корпорация

|

Россия

|

Двигатели

|

1,3

|

60

|

Нет данных

|

|

|

…

|

|

|

|

|

|

|

|

|

64

|

Уралвагонзавод

|

Россия

|

Военные машины

|

1,2

|

40

|

Нет данных

|

|

|

..

|

|

|

|

|

|

|

|

|

69

|

РТИ Системы

|

Россия

|

Электроника

|

1,0

|

50

|

Нет данных

|

|

|

|

|

|

|

|

|

|

|

Источник: The SIPRI Top 100 arms-producing and military services companies in the world excluding China. 2011. SIPRI, Stockholm. 13 February 2013.

Из таблицы видно, что в списке крупнейших оборонных компаний подавляющие позиции занимают американские: США принадлежат 7 из 10 ведущих и 14 из 20 ведущих мировых корпораций. Из российских оборонных предприятий в первую мировую двадцатку попадает только Объединенная авиастроительная корпорация (18-е место в рейтинге). При равной численности занятых она отстает по объему продаж от крупнейшей европейской компании «BAE Systems» (Великобритания) в 7 раз, а от крупнейшей в мире американской «Lockheed Martin» – в 9 раз.

Тем не менее Россия занимает прочное второе место в мире по экспорту вооружений, ненамного уступая по этому показателю США (табл. 3).

Таблица 3. Крупнейшие мировые экспортеры вооружений, млн долл. (в ценах 1990 г.)

|

|

Страна

|

2001 г.

|

2005 г

|

2010 г.

|

2012 г.

|

|

1

|

США

|

5908

|

6700

|

8641

|

8760

|

|

2

|

Россия

|

5896

|

5134

|

6039

|

8003

|

|

3

|

Китай

|

499

|

303

|

1423

|

1783

|

|

4

|

Украина

|

700

|

290

|

201

|

1344

|

|

5

|

Германия

|

850

|

2080

|

2340

|

1206

|

|

6

|

Франция

|

1297

|

1724

|

1834

|

1139

|

|

7

|

Великобритания

|

1368

|

1039

|

1054

|

863

|

|

8

|

Италия

|

880

|

538

|

806

|

847

|

|

9

|

Испания

|

7

|

108

|

513

|

720

|

|

10

|

Израиль

|

203

|

583

|

503

|

533

|

|

11

|

Швеция

|

216

|

774

|

806

|

496

|

|

12

|

Канада

|

129

|

226

|

258

|

276

|

|

13

|

Южная Корея

|

165

|

48

|

95

|

225

|

|

14

|

Швейцария

|

193

|

246

|

137

|

210

|

Рассчитано по: Armstrade. SIPRI. 2012.

За последнее десятилетие экспорт оружия вырос практически во всех странах, однако наиболее заметно продвинулись в этом Китай, Украина, Испания, Швеция и Канада. Среди импортеров вооружений преобладают, разумеется, развивающиеся страны (табл. 4).

Таблица 4. Крупнейшие мировые импортеры оружия, млн долл.

|

|

Страна

|

2000 г.

|

2005 г

|

2008 г.

|

2010 г.

|

|

1

|

Индия

|

911

|

1036

|

1810

|

3337

|

|

2

|

Австралия

|

364

|

470

|

380

|

1677

|

|

3

|

Южная Корея

|

1262

|

686

|

1821

|

1131

|

|

4

|

Сингапур

|

622

|

543

|

1123

|

1078

|

|

5

|

США

|

301

|

501

|

808

|

893

|

|

6

|

Алжир

|

418

|

156

|

1518

|

791

|

|

7

|

Саудовская Аравия

|

158

|

332

|

939

|

2580

|

|

8

|

Греция

|

710

|

389

|

563

|

703

|

|

9

|

Китай

|

2015

|

3511

|

1481

|

559

|

|

10

|

ОАЭ

|

243

|

2198

|

748

|

493

|

|

11

|

Пакистан

|

80

|

148

|

115

|

787

|

|

12

|

Турция

|

1170

|

1005

|

578

|

468

|

|

13

|

Малайзия

|

30

|

51

|

541

|

411

|

|

14

|

Норвегия

|

263

|

14

|

536

|

205

|

|

15

|

Индонезия

|

171

|

31

|

241

|

198

|

Источник: The Top 20 Arms Importers. SIPRI. 21.12.2012.

Примечательно, что крупнейшие импортеры ‒ Индия и Саудовская Аравия ‒ постоянно наращивают закупки вооружений, причем Индия – с акцентом на Россию, а Саудовская Аравия – на США. Некоторые страны, напротив, снижают импорт оборонной продукции, развивая эту отрасль у себя. К ним относятся прежде всего Китай и Турция. Китай снизил закупки иностранных вооружений за 2000‒2010 гг. в 4 раза, Турция – в 3 раза. Наконец, интересно отметить присутствие среди ведущих импортеров таких стран, которые одновременно экспортируют оружие. К ним относятся США и Южная Корея. Этот феномен можно объяснить развивающейся международной кооперацией оборонных отраслей: у США – с Западной Европой, у Южной Кореи – с Японией.

Национальные оборонные бюджеты выступают главным фактором, определяющим перспективы развития оборонной промышленности и важнейших ее компаний. В Западной Европе эти бюджеты после окончания холодной войны существенно сократились: с 3,5% ВНП в 1980-е годы до 1,75% ВНП в настоящее время. Снижение оборонных расходов в Европе оказало воздействие на инвестиции в исследования и технологии. США (притом что их оборонный бюджет почти в два раза превышает совокупные военные затраты всех европейских стран) инвестируют в НИОКР 35% военного бюджета, в то время как в Европе этот показатель составляет около 20%. Кроме того, в Европе исследования в оборонной отрасли часто дублируются разными странами, фрагментированны и приводят к потере ресурсов.

Хотя оборонная промышленность Европы сконцентрирована в пяти странах Евросоюза (Германии, Франции, Италии, Швеции и Великобритании), практически во всех остальных можно найти компании, производящие вспомогательное оборудование и комплектующие.

Как правило, страны-члены ЕС тратят 85% оборонного бюджета внутри страны. Европейские государства предпочитают развивать свои национальные оборонные отрасли ‒ не только для того, чтобы сохранить рабочие места и стимулировать инвестиции, но также и для того, чтобы обеспечить безопасность поставок и информации. В результате производители из других стран имеют ограниченный доступ к внутренним национальным рынкам. Это приводит к многочисленным дублированиям: в частности, в ЕС существует 89 различных военных программ (по сравнению с 27 в США).

И все-таки значительная часть оборонной продукции европейскими странами импортируется ‒ прежде всего из США. Зато европейские фирмы, которые хотят экспортировать военное оборудование в США, часто оказываются перед закрытыми дверями. Это создает трудности для оборонных предприятий Европы в деле снижения издержек и повышения эффективности процесса проектирования.

Чтобы повысить конкурентоспособность своей оборонной промышленности, европейские страны стараются активнее вовлекать в процесс производства вооружений малые и средние фирмы. Для этого в 7-ю европейскую концептуальную программу исследований были внесены специальные положения, предусматривающие, в частности, выделение 15% исследовательского оборонного бюджета малым и средним компаниям, а также повышение ставки возмещения затрат на НИОКР со стандартных 50 до 75% [2].

США для повышения конкурентоспособности своей оборонной промышленности после окончания холодной войны сконцентрировались на консолидации в отрасли и снижении издержек в производстве вооружений. Так, на субсидии государства могли рассчитывать лишь те компании, которым удалось выиграть контракты и которые были в состоянии снизить издержки в результате слияний. Была реформирована система государственных закупок, скорректировали антимонопольное законодательство ‒ с тем чтобы поощрить процесс консолидации военных технологий.

В результате волны слияний и поглощений, произошедших в 1992‒2000 гг. (более 30 крупных сделок), структура американской оборонной промышленности кардинальным образом изменилась. Из 35 ведущих компаний к 2002 г. осталось всего 5 (табл. 5).

Таблица 5. Процесс консолидации в оборонной промышленности США в 1990-2003 гг.

|

Компании в 1990 г.

|

Компании в 2003 г.

|

|

Boeing

|

Boeing

|

|

Rockwell

|

в составе Boeing

|

|

McDonnell Douglas

|

в составе Boeing

|

|

JeppesenSanderson

|

в составе Boeing

|

|

HughesElectonics Satellite

|

в составе Boeing

|

|

Raytheon

|

Raytheon

|

|

Gen Dyn Missiles

|

в составе Raytheon

|

|

E-System

|

в составе Raytheon

|

|

Texas instrument (оборонный дивизион)

|

в составе Raytheon

|

|

Hughes

|

в составе Raytheon

|

|

LockheedMartin

|

Lockheed

|

|

Unisys

|

в составе Lockheed

|

|

LTV Missiles

|

в составе Lockheed

|

|

Ford Aerospatial

|

в составе Lockheed

|

|

Loral

|

в составе Lockheed

|

|

Gen Dyn Aircraft

|

в составе Lockheed

|

|

Martin Marietta

|

в составе Lockheed

|

|

GE Aerospace

|

в составе Lockheed

|

|

GD Space

|

в составе Lockheed

|

|

Comsat

|

в составе Lockheed

|

|

General Dynamics

|

General Dynamics

|

|

Bath Iron Works

|

в составе General Dynamics

|

|

Teledyne Vehicle Systems

|

в составе General Dynamics

|

|

National Steel and Shipbuilding Company

|

в составе General Dynamics

|

|

Gulfstream Aerospace

|

в составе General Dynamics

|

|

GM Defence

|

в составе General Dynamics

|

|

Northrop Grumman

|

Northrop Grumman

|

|

LTV Aircraft

|

в составе Northrop Grumman

|

|

Westinghouse Electronic Systems

|

в составе Northrop Grumman

|

|

Logicon

|

в составе Northrop Grumman

|

|

Comptek

|

в составе Northrop Grumman

|

|

Federal Data Corp.

|

в составе Northrop Grumman

|

|

Newport News Shipbuilding

|

в составе Northrop Grumman

|

|

Litton

|

в составе Northrop Grumman

|

|

TRW

|

в составе Northrop Grumman

|

К концу 1990-х годов стратегия министерства обороны США несколько изменилась. Это выразилось в трех главных моментах: приостановке процесса дальнейшей консолидации в оборонной промышленности с целью стимулирования конкуренции, стимулировании выхода на американский рынок европейских производителей и стимулировании участия в оборонных контрактах компаний гражданских отраслей.

В некоторых случаях планируемые сделки по слиянию и поглощению не получили одобрения соответствующих государственных органов. Процесс консолидации в оборонной промышленности продолжался, однако теперь преимущественно на уровне менее крупных компаний и поставщиков.

Вхождение европейских компаний на американский рынок столкнулось с многочисленными ограничениями, относящимися к участию иностранцев в капитале американских компаний, а также с условиями обязательной локализации в производстве вооружений, поставляемых министерству обороны США.

Наконец, попытка пригласить компании гражданского сектора участвовать в военных контрактах имела противоречивый результат. В ряде областей (особенно услугах и электронике) некоторые компании, которые не принадлежали ранее к ведущим поставщикам министерства обороны, смогли повысить свой статус. Однако на рынке традиционных вооружений ‒ таких как военные самолеты, суда, боевые машины ‒ прежние подрядчики продолжают доминировать. В целом конкуренция в отдельных секторах оборонной промышленности США существенно ниже того уровня, который рассматривается экономическими теоретиками и экспертами МО как оптимальный.

Торговля оружием между Западной Европой и США давно превратилась в дорогу с односторонним движением. Ведущие германские компании, например, отмечают, что их рыночная доля в США практически равна нулю из-за множества формальных и неформальных барьеров. Данные табл. 6 свидетельствуют об огромном трансатлантическом дисбалансе.

Таблица 6. Сравнение оборонных рынков США и Западной Европы

|

Оборонный рынок США – 200 млрд. евро

|

Европейский оборонный рынок – 40 млрд евро

|

|

Доля американских компаний на внутреннем рынке – 99%

|

Доля европейских компаний на рынке –74%

|

|

Импорт из Европы – 1 %

|

Импорт из США – 26%

|

Источник: The cost of non-Europe in the area of security and defence. Brussels. 2006.

Независимые американские эксперты подтверждают существование такого дисбаланса из-за протекционистского характера регулирования. Они указывают, что при включении в расчеты военных услуг дисбаланс достигает 7:1 в пользу США [3].

Главной целью американских компаний по отношению к Западной Европе является доступ к рынкам и технологиям с помощью альянсов и слияний-поглощений. В странах, где разрешены иностранные инвестиции в оборонный бизнес, компании из США стараются создавать свои дочерние фирмы со 100%-ным американским капиталом. Это позволяет им конкурировать с местными компаниями данной страны, не проводя сложных переговоров об организации совместного предприятия (СП).

В некоторых странах покупка оборонных предприятий иностранным капиталом затруднена или даже находится под запретом. В этих случаях организация СП с местным партнером выступает необходимым условием присутствия на внутреннем рынке. Контрактные обязательства сторон при организации СП оказываются весьма жесткими. Только когда объемы производства и технологии разделяются сторонами на паритетных началах и ни одна из сторон не имеет явного доминирования, СП оказываются привлекательной формой кооперации.

Американские компании предпочитают создавать максимально гибкие альянсы. Очень часто они стараются ограничить срок работы той или исследовательской команды выполнением конкретного военного заказа. В Европе относятся к подобной практике скептически, поскольку опасаются, что европейские компании будут играть в таких альянсах подчиненную роль. При этом большая часть трансатлантической оборонной кооперации нацелена на выполнение европейских программ, а большая часть американских оборонных программ остается закрытой для европейцев, за исключением британских компаний.

Американский оборонный рынок защищен большим количеством законов и административных барьеров (табл. 7).

Таблица 7. Законодательные и административные акты, регулирующие участие иностранцев на американском оборонном рынке

|

Антимонопольное законодательство

- Закон Клейтона

- Закон Харта-Скотта-Родино

- Закон Шермана

|

|

Законы об использовании внутренних источников и ресурсов

- Закон «Покупай американское»

- Berry Amendment

- Прочие законодательные ограничения

|

|

Экспортно-импортные законы и регулирование

- Закон о контроле над экспортом оружия

- Контроль над международным трафиком вооружений

- Закон об администрировании экспорта

|

|

Законодательные ограничения на слияния и поглощения в целях обеспечения национальной безопасности

- Правительственное распоряжение 11585

- Поправки Эксона-Флорио

- Операционный устав Программы национальной промышленной безопасности

|

Источник: United States General Accounting Office, Defense Trade. Contractors Engage in Varied International Alliances. Wash. DC, 2010.

Когда иностранные компании делают попытки непосредственного присутствия на рынке США с помощью прямых инвестиций, они сталкиваются с многочисленными барьерами, призванными защитить американский рынок от рисков утечки технологических секретов и утраты технологического лидерства. В 1988 г. Конгресс принял Поправки Эксона-Флорио к Закону об оборонной продукции, которые разрешают президенту США запрещать сделки по слияниям и поглощениям с участием американских компаний в случае возникновения угрозы национальной безопасности страны.

Кроме того, американские компании, находящиеся полностью или частично под иностранным влиянием или контролем, обязаны заключать специальные соглашения о защите безопасности. Их цель – ограничить для иностранной материнской фирмы получение информации об американском партнере. Такие компании должны управляться только американскими гражданами. Несмотря на все эти условия, подобные компании продолжают дискриминироваться на рынке (по сравнению с местными американскими) на основании Системы предпочтения национальных интересов. Согласно этой Системе, американские компании, контролируемые иностранцами, могут рассматриваться в качестве участников торгов на поставки оборудования министерству обороны США лишь тогда, когда это в интересах страны и отсутствуют местные подрядчики.

Все более жестким становится в США контроль над экспортом, он распространяется даже на сотрудничество с европейскими странами. Если американская компания хочет продать свою продукцию оборонного назначения зарубежному потребителю или просто намеревается вступить в переговоры с иностранным партнером, ей для этого, согласно американскому законодательству, требуется специальная лицензия. Законодательно регулируются также дискуссии между американскими и иностранными компаниями по поводу возможной кооперации, заключения совместных предприятий, сделок по слияниям и поглощениям.

Закон о контроле над международным трафиком вооружений требует специального разрешения на посещение иностранными гражданами американских оборонных предприятий, что затрудняет управление европейскими отделениями американских компаний.

Закон «Покупай американское» исключает европейских производителей даже из тех сфер оборонного комплекса, где они способны конкурировать по качеству и ценам с местными поставщиками.

Организация дочерних компаний или поглощение малых и средних американских предприятий – это практически единственный шанс для европейского бизнеса получить доступ к крупнейшему в мире оборонному рынку (если, конечно, американское правительство решит, что это соответствует национальным интересам безопасности) [4].

В оборонной промышленности существует понятие независимых исследований и разработок (IR&D). Они финансируются и выполняются на усмотрение подрядчика за счет его собственных ресурсов. При этом часть издержек позже компенсируется из накладных расходов, включенных в контракты министерства обороны. Специальный отдел министерства, ответственный за исследования и технологии, разрабатывает политику оценки технологических аспектов, включая анализ описания проекта, предоставляемого компанией, а бюро по закупкам ‒ политику в отношении всех бизнес-аспектов таких исследований и разработок. Оборонные службы ведут переговоры в отношении нормы возмещения издержек и технической оценки проектов.

Целями независимых исследований и разработок являются:

· усовершенствование технологий, относящихся к будущим системам обороны;

· хеджирование рисков неопределенности, негибкости и краткосрочных горизонтов в оборонном планировании и разработке систем вооружений;

· продвижение новых идей и технологий для усиления и совершенствования оборонных возможностей.

Практика показывает, что компании планируют свои независимые исследования и разработки в надежде на возмещение издержек, объем которого зависит от объемов НИОКР. Долевое участие государства снижает цену НИОКР для компаний, стимулируя инвестиции. В последние годы, если компания увеличивает инвестиции в НИОКР на 1 доллар, она может рассчитывать в среднем на возмещение своих расходов на уровне 0,3-0,4 долл. В долгосрочном плане типичная оборонная компания-подрядчик тратит дополнительно на проведение НИОКР 1 доллар в ответ на 1 доллар государственной поддержки. Благодаря государственной поддержке структура НИОКР компаний становится все более диверсифицированной и менее консервативной. В среднем за 1980‒1990-е годы на возмещение НИОКР частному бизнесу уходило примерно 3,5‒4 млрд долл. в год [5].

Эксперты отмечают, что оборонные компании США, выполняющие львиную долю независимых исследований и разработок, являются вертикально-интегрированными корпорациями ‒ это обеспечивает уверенность, что новые идеи не являются научными фантазиями и будут реально использоваться в оборонном производстве.

Издержки на создание и разработку новых технологий внутри оборонного комплекса росли в последние годы гораздо более быстрыми темпами по сравнению с инвестициями государства и частных компаний. В этой связи даже при постоянном увеличении расходов на НИОКР государство и его оборонные компании вынуждены сокращать число новых проектов для инвестирования. Несмотря на рост инвестиций в военные НИОКР, в экономике происходит сдвиг в пользу технологических инноваций невоенных коммерческих компаний. Государство и оборонные предприятия все более активно отслеживают инновации гражданского сектора и стараются использовать их [6].

Для поддержки оборонных компаний государство использует разнообразные средства и формы. Так, компания «Boeing» получает различные формы государственной поддержки от федерального правительства и правительства ряда штатов, которые стимулируют разработку, производство и продажу самолетов, в том числе гражданского назначения. Взятые все вместе (налоговые каникулы и льготы, субсидирование НИОКР и инфраструктурная поддержка), эти меры превышают лимиты, наложенные Американо-европейским соглашением от 1992 г., в котором установлены твердые лимиты господдержки предприятий, в 2-3 раза.

В части НИОКР компания «Boeing» получает субсидии от НАСА и министерства обороны в рамках соответствующих программ и контрактов (в сумме приблизительно 22 млрд долл.), а также министерств торговли и труда. Эти средства направлялись на исследования в области композитных технологий и программных продуктов, которые затем использовались в производстве корпуса и начинки «B-787». Кроме того, «Boeing» получает европейскую поддержку своих гражданских НИОКР в рамках Программы поддержки научных исследований и разработок Европейского союза, в которой компания участвует вместе со многими европейскими фирмами.

«Boeing» получает значительные так называемые военные и космические субсидии, которые может использовать в разработке гражданских самолетов. Компания успешно вложила ассигнования НАСА и министерства обороны в разработки технологий, которые затем направила (без какого-либо возмещения) на производство гражданской продукции. Для проектирования гражданских самолетов «Boeing» использует также военные центры и тестовое оборудование министерства обороны. Это значительно сокращает общие издержки корпорации и дает ей весомое конкурентное преимущество.

Другой формой скрытых субсидий на производство гражданской техники является получение компанией «Boeing» военных заказов по завышенным ценам. Таким образом затраты на гражданские НИОКР эффективно оплачиваются из американского оборонного бюджета, а не из собственных средств корпорации. Кроме того, скрытые субсидии могут быть результатом кооперации с другими странами. Так, при разработке лайнера «B-787» 35% работ передавалось японским компаниям, которые, в свою очередь, получали от своего правительства возмещение до 70% всех издержек.

Значительные государственные субсидии получает и европейская компания «Airbus». Они предоставляются в форме стартовой помощи для разработки новой модели самолета (launch aid) и включают в себя беспроцентные или низкопроцентные государственные займы, оплачиваемые только в случае успеха программы, а также списание долга, допэмиссию акций, инфраструктурную поддержку и поддержку НИОКР. Объем одной стартовой помощи достигает 15 млрд долл. Если бы «Airbus» заняла эту сумму на коммерческих условиях, то за время освоения новой модели самолета она столкнулась бы с дополнительным долгом на уровне 100 млрд долл. Общий же объем полученной помощи, по оценкам американских экспертов, достигает 200 млрд долл.

Подобные меры государственной поддержки вызвали взаимные обвинения в нарушении правил справедливой торговли и конкуренции. Сначала США заявили, что государственное возмещение стартовых инвестиций компании «Airbus» нарушает соглашение ВТО о субсидиях и компенсационных мерах (SCM Agreement). После этого Евросоюз предпринял контрмеры, заявив, что государственные субсидии компании «Boeing» нарушают пункты 3, 5 и 6 вышеупомянутого соглашения, а также статью III устава ВТО. ЕС считает, что субсидии «Boeing» позволяют этой компании проводить политику агрессивного ценообразования и приводят к потерям компании «Airbus» [7].

Оборонный рынок значительно отличается от «нормального». Как и любой рынок, оборонный имеет две стороны – спроса и предложения. На стороне спроса (это касается основных систем вооружений) доминирует национальное государство, выполняя роль покупателя товаров, необходимых для национальных вооруженных сил. Государство в то же время жестко регулирует рынок. Оно определяет основные параметры отраслей национальной обороны: их размеры, структуру, формы собственности, месторасположение, особенности функционирования [8].

Размер и структура оборонного рынка, особенно в Европе, исторически не определялись рыночными силами: этому противодействовали возможности государства. Сложилось несколько форм государственного вмешательства в оборонную отрасль. Во-первых, государство вмешивается в деятельность оборонной промышленности с помощью субсидий и тарифов. Неприбыльные компании могут получать поддержку государства из соображений национальной безопасности. Во-вторых, в оборонной промышленности широко используется государственная собственность. В этом смысле, например, DGA (Генеральный директорат вооружений) во Франции гораздо больше, чем просто агентство по закупкам оборонной техники, и оказывает главное влияние на французскую оборонную промышленность. В-третьих, важную роль играет преференциальная система закупок. Большинство стран традиционно закупают военное оборудование у национальных производителей. В-четвертых, широко распространена практика дискриминационного налогообложения в целях стимулирования развития национальной стратегической отрасли. В-пятых, используется инструмент экспортных субсидий для повышения жизнеспособности национальных оборонных программ. Наконец, государство поддерживает систему образования и науки в целях успешного технологического развития.

До конца 1997 г., в то время как в США происходил интенсивный процесс слияний и поглощений, ситуация в Европе оставалась в целом стабильной. Некоторые компании, такие как «Siemens», ушли из оборонной промышленности и с оборонного рынка. В декабре 1997 г. Великобритания, Франция и Германия сделали совместное заявление, призывавшее европейскую оборонную промышленность сформулировать перспективные планы реструктуризации ‒ чтобы конкурировать с американскими компаниями. Акцент был сделан на аэрокосмический сектор.

В июле 1998 г. появилось так называемое Письмо о намерениях, в котором был сформулирован план дальнейшей работы в области обеспечения безопасности поставок, экспортных процедур, исследований и разработок и информации. К нему, помимо вышеупомянутых стран, присоединились также Испания, Италия и Швеция.

К этому моменту стало ясно, что центральным пунктом реструктуризации станет слияние компаний BA, «Aerospatiale» и DASA и формирование Европейской аэрокосмической и оборонной компании (EADS). Несмотря на призыв лидеров к созданию EADS, частные акционеры британской «British Aerospace» высказывали недовольство участием государства во французской «Aerospatiale». В ответ французское правительство обещало в три этапа сократить свою долю до миноритарного владения. Однако в конечном итоге британская компания отказалась от участия в проекте слияния, и EADS возникла как слияние французской «Aerospatiale», немецкой «Daimler-Benz Aerospace AG» и испанской CASA, став в 2000 г. крупнейшей европейской оборонной корпорацией.

Таким образом, в Европе на оборонном рынке возникли три доминирующих игрока: EADS, «BAЕ Systems» и «Thales Group». Характер развития и формы существования этих компаний различны. «BAЕ Systems» представляет собой типичного «национального чемпиона», образовавшегося вследствие слияния BA и «GEC Marcony». EADS – результат общеевропейской консолидации, происходившей под давлением государств. Наконец, компания «Thales», выпускающая информационные системы для авиакосмического, военного и морского применения, возникла в результате постепенного поглощения более мелких компаний и интеграции их в ключевой бизнес корпорации. Структура собственности европейских оборонных компаний исключительно сложная, с многочисленными примерами перекрестного владения акциями и специфическими совместными предприятиями и консорциумами [9].

Для конкурентоспособности оборонной промышленности большое значение имеет наличие квалифицированной рабочей силы. В Западной Европе по этому поводу существует сильная обеспокоенность, поскольку нехватка технических специалистов и инженеров ощущается на многих уровнях цепочки добавленной стоимости. Это связано с общим старением населения, долгим образовательным циклом и широко распространенными формами досрочного ухода специалистов на пенсию.

Демографический тренд и нехватка молодых людей, выбирающих в качестве основы образования математику, физику и инженерные науки, являются проблемами не только европейской, но и других развитых экономик, ‒ в отличие от развивающихся стран, не сталкивающихся с проблемами старения населения и потерей интереса молодежи к точным наукам.

В США с середины 1980-х годов также наблюдается стабильное снижение числа выпускаемых высшими учебными заведениями инженеров. Но здесь, в отличие от Западной Европы, эта проблема решается за счет эмиграции. Около половины инженеров в США со степенью PhD (кандидата наук) в возрасте до 45 лет являются иностранцами. В Европе вследствие меньшей открытости общества и языковых барьеров (за исключением Великобритании и Ирландии) доступ к рынку иностранной рабочей силы высокой квалификации более ограничен.

Экономический кризис и глобальная рецессия значительно изменили финансовый рынок и усложнили получение банковских кредитов для компаний оборонной отрасли. Проблема финансирования смягчается все возрастающей поддержкой государства в форме экспортных кредитных гарантий. Например, Франция в 2009 г. предоставила таких гарантий на сумму 5 млрд долл. В 2008 г. таким образом было гарантировано около 15% всего объема поставок компании «Airbus», а в 2009 г. этот показатель вырос до 40‒50%.

Экспортные гарантии не ограничиваются только Западной Европой. Их регулярно получает корпорация «Boeing» в США [10].

В России оборонная промышленность, несмотря на развал Советского Союза и резкое сокращение оборонных расходов в 1990-е годы, продолжает оставаться стратегически важным сектором национальной экономики. В ней занято 2,5‒4 млн чел.; объем производства в отрасли составляет около 20 млрд долл., из которых 65% составляет государственный заказ, а 35% направляется на экспорт.

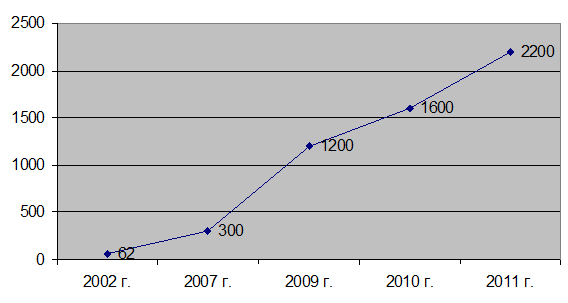

В кризисные годы оборонная промышленность выживала преимущественно за счет экспорта. В настоящее время важнейшим фактором развития вновь стали внутренние поставки и государственные заказы. Если в 2002 г. объем государственного оборонного заказа составлял 62 млрд рублей, то уже к 2007 г. этот показатель возрос почти в пять раз до 300 млрд рублей; и даже в постоянных ценах 2000 г. этот рост составил более 100%. В 2009 г. объем оборонного заказа вырос до 1,2 трлн рублей, в 2010 г. – до 1,6 трлн, а в 2011 г. – до 2,2 трлн рублей (рис. 3).

Рис. 3. Рост объемов государственного оборонного заказа в России, млрд рублей

Источник: Frolov, Andrey "Russiannationaldefenseprocurement 2005–2007". MoscowDefenseBrief (CentreforAnalysisofStrategies and Technologies) No 3. 2008.; Medvedev signs dercree to subsidize defense enterprises. Itar Tass. 19 July 2012.

В 2012 г. расходы на оборону увеличились в России на 16% и достигли 4,4% ВНП. Согласно амбициозному Государственному плану вооружений доля расходов на оборону должна вырасти к 2015 г. до 4,8% ВНП, а общий объем расходов – достигнуть 20 трлн рублей (700 млрд долл.), то есть возрасти от уровня 2011 г. в 10 раз. Эта программа предусматривает замену 70% российских вооружений на современные виды военной техники [11].

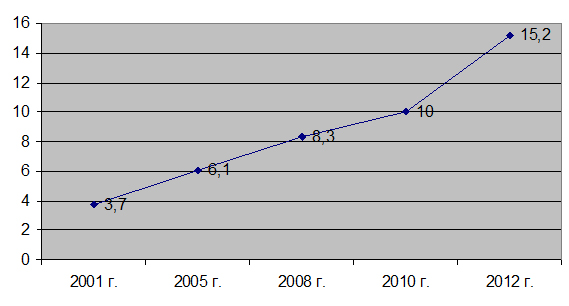

Как уже отмечалось, Россия является одним из крупнейших экспортеров вооружений. В 2012 г. объем этого экспорта в текущих ценах составил 15 млрд долл., увеличившись против 2001 г. почти в 4 раза (рис. 4).

Рис. 4. Динамика российского военного экспорта (млрд долл.)

Источник: Vasiliev, Dmitri "Russian arms trade in 2009: figures, trends and projections". Moscow Defense Brief (Centre for Analysis of Strategies and Technologies) No 1 2010; SIPRI Statistics.

Наиболее популярными видами вооружений, которые закупаются в России третьими странами, являются самолеты («Сухой» и «МиГ»), системы противовоздушной обороны, вертолеты, боевые машины пехоты и стрелковое оружие. На авиацию приходится около 50% всего военного экспорта. Важнейшими покупателями российского оружия выступают Алжир (29%), Индия (25%) и Китай (10%). Крупным партнером стал Вьетнам ‒ после заключения в 2009 г. контракта на поставку шести российских подводных лодок. Кроме того, Россия активно осваивает новые для себя рынки в Африке и Латинской Америке.

Несмотря на очевидные успехи последних лет, в российской оборонной промышленности сохраняется масса проблем, среди которых – высокий уровень задолженности и нехватка квалифицированного персонала. В 2008 г. 38% оборонных предприятий относилось к убыточным, а 23% находилось на пороге банкротства [12].

Существенная часть оборонного бюджета страны съедается инфляцией. Например, при средней инфляции в 2008 г. на уровне 13% для некоторых видов вооружений она достигала 30% [13]. Многие квалифицированные работники приблизились к пенсионному возрасту, а молодые кадры не очень охотно идут в отрасль из-за низких зарплат и неопределенности в дальнейшей профессиональной карьере. Разработчик ракетных комплексов «Тополь-М» и «Булава» Юрий Соломонов считает, что Россия на 10‒15 лет опередила своих конкурентов в разработке стратегических ядерных вооружений, но отстает на 30 лет в области обычных вооружений [14]. Некоторые эксперты полагают, что российская оборонная отрасль достигла потолка в своем развитии и не может выполнять больших объемов военных заказов. Ситуация требует серьезной реструктуризации производственных мощностей, а также инвестиций в обучение и повышение уровня квалификации кадров.

Примечания:

[1] Trends in World Military Expenditure, 2012. SIPRI Fact Sheets. April 2013.

[2] A Strategy for a stronger and more competitive European defense industry. Brussels 2007.

[3] Zakheim D., Weinberger S., and Sakazaki M. Export Control and Transatlantic Cooperation. Arlington, VA. 2010.

[4] The cost of non-Europe in the area of security and defense. Brussels. 2006.

[5] Defense Department’s Support of Industry’s Independent Research and Development.

[6] The US Defense Industrial base. Past, present and future. Center for strategic and budgetary assessments. Wash. 2008.

[7] Competitiveness of the EU Airspace Industry. Munich 2009; Support to Boeing and Airbus: separating the myths from the facts. WTO Interim Report, 2009; Airbus subsidies. Background Information. Boeing Corporate offices.

[8] Sandler T. and Hartley K. The Political Economy of NATO: Past, Present and into the 21th Century. Cambridge. Cambridge University Press. 1999.

[9] The European Union and Defense Industrial Policy. Bonn International Center for Conversion. Paper 31. Bonn. 2003.

[10] Competitiveness of the EU Airspace Industry. Munich 2009.

[11] Trends in World Military Expenditure, 2012. SIPRI Fact Sheets. April 2013.

[12] Russian defense industry still faces problems. RIA Novosti, 9 January 2008.

[13] Klein, Margarete “Russian’s military capabilities”. Stiftung Wissenschaft und Politik. 12 October 2009.

[14] RIA Novosti. 2012-02-18.

Читайте также на нашем портале:

«Военная политика и военная безопасность России» Владимир Сизов

«Инновационные вооруженные силы?» Сергей Казеннов, Владимир Кумачев

«Военное сотрудничество между постсоветскими государствами» Александр Пикаев

«Приоритеты военно-стратегического развития России» Юрий Рубцов

«Военная реформа и вызовы XXI века» Круглый стол Фонда исторической перспективы

«Ядерные технологии – гарант стабильности развития России» Виктор Мурогов, Николай Пономарев-Степной

«Анализ федеральных бюджетов Российской Федерации по разделу расходов «Национальная оборона» (подраздел «Ядерно-оружейный комплекс»)» Пётр Ромашкин

«Глобализация: военный аспект» Круглый стол газеты «Красная звезда». 20 марта 2004

«Россия: автомобильный рынок или автомобильная промышленность?» Владимир Кондратьев

«Глобальная горнодобывающая промышленность» Владимир Кондратьев

«Государственный капитализм на марше» Владимир Кондратьев

«Мировая цементная промышленность» Владимир Кондратьев

«Сектор информационных технологий правит миром» Владимир Кондратьев

«Российское авиастроение: по ком звонит колокол? » Владимир Кондратьев

«Глобальная фармацевтическая промышленность» Владимир Кондратьев

«Мировая химическая промышленность» Владимир Кондратьев

«Глобальная металлургия: тенденции и перспективы развития» Владимир Кондратьев

«Нефть и газ: благо или проклятие?» Владимир Кондратьев

«Сфера услуг в постиндустриальной экономике» Владимир Кондратьев

«Инфраструктура как фактор экономического роста» Владимир Кондратьев