Страницы печатных СМИ и Интернет-изданий пестрят сообщениями о небывалых темпах роста автомобильного рынка России, особенно на фоне стагнации западноевропейских рынков. Недавно информационные агентства радостно сообщили, что в августе минувшего года автомобильный рынок России стал крупнейшим в Европе, впервые после кризиса обогнав Германию [1]. Журналисты спорят, кто является лидером продаж – Chevrolet, Hyundai или Renault. В середине мая 2012 г. ВЦИОМ провел опрос, согласно которому каждый пятый россиянин планирует приобрести автомобиль, причем в большинстве случаев иномарку.

По обеспеченности населения автомобилями (250 на 1000 чел. в 2011 г.) Россия еще существенно уступает США (643), Германии (515) и даже Польше (453) [2]. Россияне все не могут насытиться. Как говаривал один из героев пьесы М. Горького «Дачники»: «Мы… дети мещан…, мы наволновались и наголодались в юности; естественно, что в зрелом возрасте нам хочется много и вкусно есть, пить, хочется отдохнуть... вообще наградить себя с избытком за беспокойную, голодную жизнь юных дней».

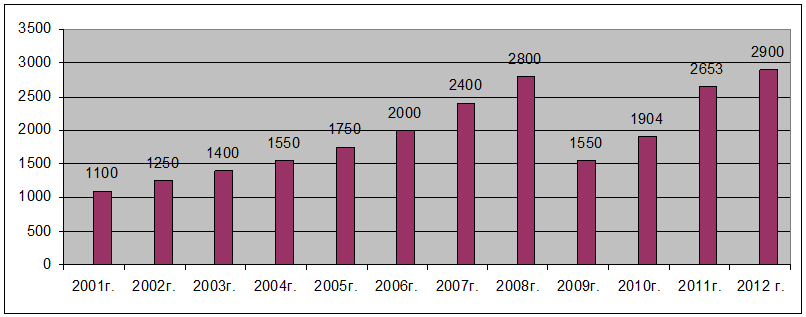

До 2008 г. продажи автомобилей в России росли феноменальными темпами. С 2001 г. они выросли почти в 3 раза (рис. 1).

Рис. 1. Динамика продаж новых автомобилей в России

Источник: Росстат, Эксперт-Авто, Авто-ньюс, Ассоциация европейского бизнеса, Ernst&Young.

А вот когда в 2008 г. половину продаж в штуках и две трети в деньгах стали составлять новые импортные (произведенные не в России) иномарки средней ценой в 30 тыс. долл. (заработная плата квалифицированного рабочего за 3,5 года), стало очевидно, что конец этому безумию не за горами. К 2009 г. продажи упали в 1,5 раза. В настоящее время рынок постепенно восстанавливается, как, впрочем, растет и импорт. Так, за 10 мес. 2012 г. объем продаж новых автомобилей в России вырос на 17%, а их импорт – на 20%.

А как же обстоит ситуация с производством? Ведь известно, что каждая уважающая себя страна, желающая быть экономически развитой, старается создать мощную национальную автоиндустрию, поскольку это – инновации, новые технологии, индустриальная база и, наконец, большие доходы от экспорта.

Считается, что в наибольшей степени характеризуют развитость экономики страны две отрасли: автомобилестроение и самолетостроение. Автомобилестроение по сравнению с сырьевыми отраслями обеспечивает несравнимо большее количество рабочих мест и большую добавленную стоимость. Кроме того, заказами обеспечивается множество смежных отраслей: производство металлов, резины, пластика, стекла, прочей химии, электроника. Автомобилестроение стоит на переднем крае развития технологий. Почти все крупные экономики мира включают в себя развитый автомобильный сегмент: Германия, США, Франция, Япония, Китай. Табл. 1 дает представление о тенденциях производства автомобилей в ведущих странах мира.

Таблица 1. Динамика производства автомобилей в мире с 1980 по 2011 г., тыс. шт.

|

|

Страна

|

1980

|

1990

|

2000

|

2010

|

2011

|

Рост (раз)

|

|

1

|

Китай

|

222

|

509

|

2069

|

18264

|

18418

|

82,9

|

|

2

|

США

|

8009

|

9782

|

12800

|

7761

|

8653

|

1,1

|

|

3

|

Япония

|

11042

|

13487

|

10140

|

9625

|

8398

|

0,8

|

|

4

|

Германия

|

3978

|

4976

|

5526

|

5906

|

6311

|

1,6

|

|

5

|

Южная Корея

|

123

|

1322

|

3144

|

4272

|

4657

|

37,9

|

|

6

|

Индия

|

114

|

362

|

801

|

3536

|

3936

|

34,5

|

|

7

|

Бразилия

|

1165

|

914

|

1681

|

3382

|

3406

|

2,9

|

|

8

|

Мексика

|

490

|

820

|

1935

|

2345

|

2680

|

5,5

|

|

9

|

Испания

|

1181

|

2053

|

3032

|

2388

|

2354

|

2,0

|

|

10

|

Франция

|

3378

|

3769

|

3348

|

2228

|

2295

|

0,7

|

|

11

|

Канада

|

1369

|

1947

|

2962

|

2071

|

2134

|

1,6

|

|

12

|

Россия

|

1884

|

1074

|

1202

|

1403

|

1988

|

1,05

|

|

13

|

Иран

|

161

|

45

|

141

|

1599

|

1648

|

10,2

|

|

14

|

Великобритания

|

1312

|

1565

|

1813

|

1393

|

1464

|

1,1

|

|

15

|

Таиланд

|

73

|

305

|

325

|

1644

|

1458

|

20,0

|

Источник: OICA 2011 statistics

Данные таблицы выявляют несколько весьма интересных и часто скрытых от широкой общественности тенденций. Во-первых, это чрезмерная эйфория по поводу привлечения в нашу страну ведущих глобальных автомобильных компаний. Как свидетельствует статистика, еще в 2010 г. объемы производства автомобилей в стране были, как это ни парадоксально, на 25% ниже уровня 1980 г. То есть в советское время автомобилей в стране производилось больше, чем теперь. Лишь в 2011 г. этот уровень был превзойден, и то лишь на 100 тыс. штук. Иными словами, за тридцать лет существенного роста объемов производства в России не произошло.

Во-вторых, в эти же годы наблюдался гигантский скачок производства автомобилей в развивающихся странах. В 1980 г., когда в Советском Союзе уже существовала достаточно развитая автомобильная промышленность (по объемам производства – 1,9 млн шт. – страна занимала пятое место в мире), в Южной Корее было произведено 123 тыс. автомобилей, в Китае – 222 тыс., в Индии – 114 тыс., в Мексике – 490 тыс., в Иране – 161 тыс., в Таиланде – 73 тыс. Тогда в этих странах собственной национальной автомобильной промышленности не существовало. Однако за прошедший период, пока отечественная автомобильная промышленность топталась на месте, Китай превратился в ведущего глобального автопроизводителя (18 млн. автомобилей в 2011 г.), Индия, Мексика и Бразилия опередили Россию, а Иран и Таиланд практически приблизились к российскому уровню.

В-третьих, темпы роста производства в России были одни из самых низких в мире. По этому показателю наша страна уступала всем крупным развивающимся странам, а также и ряду развитых стран. За 1980–2011 гг. объемы производства автомобилей выросли в Бразилии почти в 3 раза, в Мексике – в 5,5, в Иране – в 10, в Таиланде – в 20, в Индии – в 35, в Южной Корее – в 38, в Китае – в 83 раза, в то время как в России – только в 1,1 раза. В результате Россия скатилась с пятого места в мире на двенадцатое, и это, судя по всему, еще не предел.

Интересно сравнить российский автомобильный сегмент с ближайшими конкурентами – странами БРИК. Структура автомобильного рынка стран БРИК, как и темпы его роста, значительно различаются (табл. 2).

Таблица 2. Структура автомобильного рынка стран БРИК, %

|

|

Бразилия

|

Россия

|

Индия

|

Китай

|

|

Объем продаж

|

|

100

|

100

|

100

|

|

В том числе:

|

|

|

|

|

|

Национальные производители

|

Менее 1

|

36

|

30

|

51

|

|

Локализованные иностранные производители

|

81

|

28

|

70

|

46

|

|

Импорт

|

19

|

36

|

Менее 1

|

3

|

Источник: HIS Global Insights, November 2010; Economist Intelligence Unit, November 2010; BCG analysis.

Бразилия отличается от других стран БРИК исключительно высоким удельным весом автомобилей иностранных марок, произведенных крупнейшими мировыми компаниями, локализовавшими свое производство в этой стране, – 81%. В Индии этот показатель составляет около 70%, в Китае – около 50%, в России – около 30%. Наша страна отличается от других стран БРИК исключительно высокой долей импорта, на который приходится почти 40% автомобильного рынка, в то время как в Бразилии – только 19%, в Китае – 3%, а в Индии – менее 1%.

В ближайшей перспективе, согласно оценкам, доля национальных производителей автомобилей в Индии и Китае будет неуклонно повышаться, а в России, наоборот, падать, приближаясь к модели бразильского рынка, где господствуют локализованные мировые производители и где практически не производятся национальные автомобильные бренды.

Весьма важной является оценка уровня локализации производства иностранными компаниями в странах БРИК в связи с их высоким удельным весом в национальной автомобильной промышленности этих стран. Опираясь на ряд зарубежных исследований, можно сформулировать и определить основные стадии процесса локализации производства в развивающихся странах, в том числе в странах БРИК (табл. 3).

Таблица 3. Стадии локализации автомобильного производства мировыми компаниями в странах БРИК

|

|

Нулевая («домашние игроки»)

|

Низкая («экспортеры»)

|

Средняя («разведчики»)

|

Высокая («поселенцы»)

|

Очень высокая («глобальные игроки»)

|

|

|

Присутствие на рынках только в качестве экспортеров небольших объемов автомобилей

|

Минимальное присутствие на рынках; ключевые функции – под жестким контролем штаб-квартиры

|

Локализация только некоторых функций

|

Создание полностью независимых производств; все ключевые функции выполняются местным персоналом

|

Создание полностью независимых производств; выход на глобальные рынки некоторых или всех элементов цепочек добавленной стоимости

|

|

По элементам цепочки добавленной стоимости и производственным функциям:

|

|

|

|

|

|

|

НИОКР

|

Не присутствуют

|

Не присутствуют; экспортируемые автомобили с минимальной адаптацией

|

Осуществление минимальных объемов НИОКР

|

Осуществление важнейших НИОКР

|

Организация крупнейших исследовательских центров и выход на глобальный рынок

|

|

Аутсорсинг автокомпонентов

|

Не присутствуют

|

Аутсорсинг самых простых компонентов

|

Производство отдельных элементов автомобильных модулей

|

Аутсорсинг производства широкого набора автокомпонентов

|

Полномасштабная организация производства с выходом на глобальный рынок

|

|

Основное производство

|

Не присутствуют

|

Небольшие объемы производства на принципах CKD*

|

Один или два полномасштабных завода

|

Управление несколькими заводами

|

Управление несколькими крупными заводами, ориентированными на местный и глобальный рынки

|

|

Продажи

|

Экспорт в небольших объемах

|

Локализуются только основные функции

|

Сети продаж только в городах первого и второго уровня

|

Сети продаж охватывают города пятого уровня

|

Отделы продаж управляют экспортными поставками

|

* CKD (Complete knock-down) – сборочное производство из полностью импортных компонентов.

Источник: Winning the BRIC Auto Markets. Achieving Deep Localization in Brazil, Russia, India, and China. TheBostonConsultingGroup. January 2010.

Как видим, в процессе локализации мировыми автомобильными компаниями своего производства в развивающихся странах можно выделить пять основных стадий. На нулевой стадии компании присутствуют на рынках развивающихся стран только как экспортеры небольших объемов автомобилей, производимых на своей производственной базе, обычно в Западной Европе, Северной Америке и Японии.

На следующей, низкой стадии локализации компании-экспортеры из развитых стран лишь в минимальных объемах переносят производство в развивающиеся страны. При этом все локализованные функции и цепочки добавленной стоимости находятся под жестким контролем штаб-квартиры иностранной компании.

Третья стадия подразумевает, что компании переносят в развивающиеся страны некоторые основные функции. Однако в целом штаб-квартира продолжает оказывать значительное влияние на стратегию развития локализованных операций.

На четвертой стадии автомобильные компании развитых стран переносят в развивающиеся страны все ключевые операции. Возникающие производства становятся относительно независимыми от центральной штаб-квартиры.

Наконец, на пятой стадии локализации перенесенные в развивающиеся страны производства не только получают относительную автономию, но и приобретают глобальную ответственность за некоторые функции и продукты, выводимые на мировые рынки, – например, превращая ту или иную развивающуюся страну в единственного экспортера какой либо модели автомобиля. Возникшие таким образом компании приобретают статус «глобального игрока».

Надо иметь ввиду, что различные функции и цепочки добавленной стоимости автомобильного производства – исследования и разработки, производство компонентов или сеть продаж – могут иметь разные уровни локализации в разных странах или даже в одной и той же стране.

Нами осуществлен анализ уровня локализации 49 мировых автомобильных компаний и производителей автокомпонентов в странах БРИК (табл. 4).

Таблица 4. Уровень локализации в странах БРИК

|

|

Нулевая

|

Низкая

|

Средняя

|

Высокая

|

Очень высокая

|

|

|

|

|

|

|

|

|

НИОКР

|

Россия

|

Индия

|

Китай

|

Бразилия

|

|

|

Аутсорсинг автокомпонентов

|

Россия

|

|

Индия,

Бразилия

|

Китай

|

|

|

Основное производство

|

|

Россия

|

Индия

|

Китай,

Бразилия

|

|

|

Продажи

|

|

|

Россия,

Индия

|

Китай,

Бразилия

|

|

Рассчитано по: BCG localization database; Winning the BRIC Auto Markets. Achieving Deep Localization in Brazil, Russia, India, and China. The Boston Consulting Group. January 2010.

Интересно отметить, что ни в одной из стран БРИК еще не достигнут наивысший уровень локализации производства. Обычно продажи и основное производство в этих странах имеют более высокий уровень локализации по сравнению с производством автокомпонентов и особенно с исследованиями и разработками. Отдельные исключения из этого правила отражают определенные бизнес-модели ряда зарубежных компаний. Так, американская «General Motors» локализовала свои исследования и разработки в Китае в большей степени, чем производство автокомпонентов и основное производство. Это произошло потому, что GM и китайская SAIC подписали в августе 2010 г. соглашение о создании совместной компании по производству энергоэффективных двигателей и трансмиссий [3].

Исследование уровня локализации иностранных производителей в отдельных странах БРИК позволяет выявить отчетливые модели этого процесса для каждой из них. Так, Китай демонстрирует наиболее высокий уровень локализации по сравнению с другими странами БРИК – прежде всего в производстве автокомпонентов, основном производстве и продажах. Затем следует Бразилия, где достигнут достаточно высокий уровень локализации основного производства благодаря давнему выходу на бразильский рынок иностранных автопроизводителей. Индия старается приблизиться к уровню локализации Бразилии и Китая за счет государственного регулирования и требований к зарубежным компаниям. Наконец, Россия обладает наиболее низким уровнем локализации, как из-за сравнительно недавнего выхода иностранных компаний на российский рынок, так и вследствие недостаточно жестких требований государства к локализации производства.

Принципиальное значение для развития национальной автомобильной промышленности имеет локализация НИОКР и создание в стране исследовательских центров.

Для локализации НИОКР в странах БРИК компании обычно создают исследовательские центры четырех типов: офшорные единицы, инжиниринговые ядра, локальные хабы НИОКР и центры компетенций.

Офшорные единицы используют преимущества низких локальных факторных издержек для разработки специфического характера продукта. Типичным примером является разработка программного обеспечения и электроники. Офшорные единицы обладают локальной автономией в выполнении проектов и управлении человеческими ресурсами. Однако характер используемых технологий, стандартов, а также качество работы контролируются материнской штаб-квартирой.

Инжиниринговые ядра занимаются адаптацией используемых на глобальных рынках продуктов к местным условиям и потребностям. Примером может служить адаптация экстерьера моделей автомобилей к специфическим потребностям китайского рынка. Инжиниринговые ядра обладают локальной автономией в удовлетворении потребностей местных потребителей и управлении текущими проектами. Материнская штаб-квартира обеспечивает такие центры необходимыми знаниями и возможностями.

Локальные хабы НИОКР сами разрабатывают продукты для местных рынков. Они самостоятельно определяют продуктовые спецификации и технологии. Материнская же компания выступает в роли консультанта и организатора обмена лучшим международным опытом.

Центры компетенций обладают глобальным лидерством в разработке продуктов и технологий для использования на международных рынках. Примером может служить разработка компактных низкобюджетных кроссоверов. Материнская штаб-квартира обеспечивает интеграцию таких центров в глобальную сеть автомобильной компании.

В развивающихся странах исследовательские центры обычно движутся от простых форм (офшорных единиц) к более сложным (через инжиниринговые ядра и локальные хабы), достигая уровня центров компетенций.

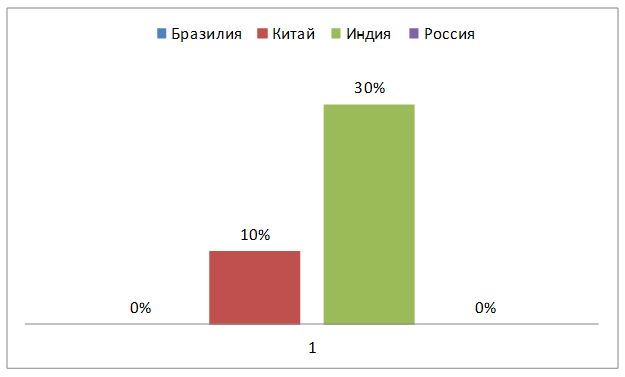

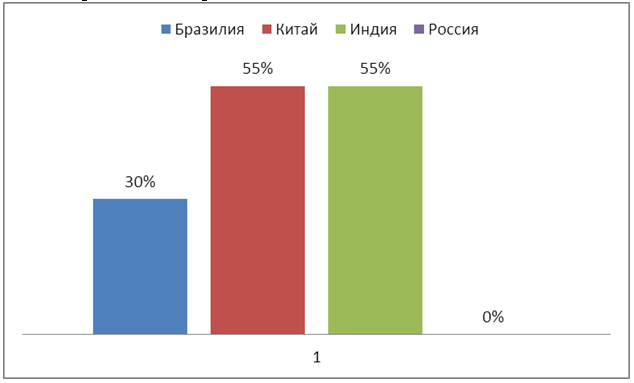

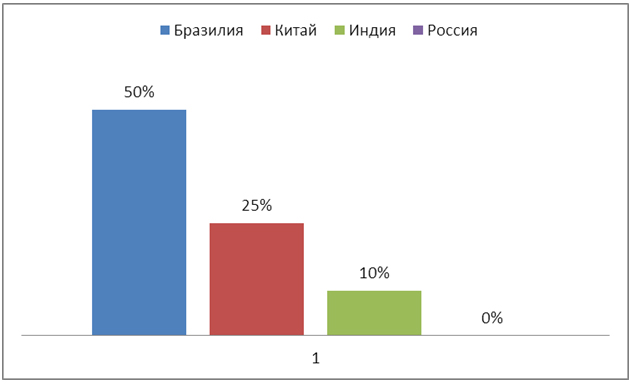

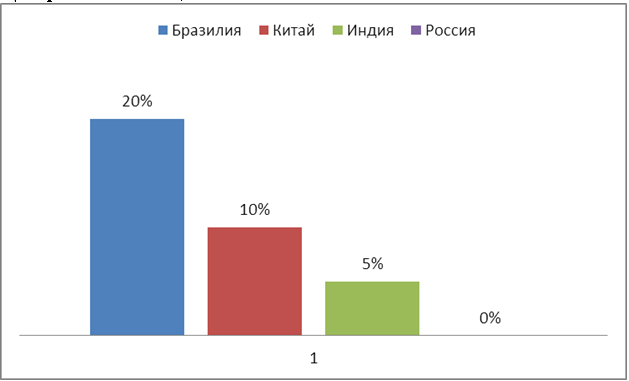

Рис. 2. Уровень развития исследовательских автомобильных центров в странах БРИК (доля участия автомобильных компаний в том или ином типе центров),%

Офшорные единицы

Инжиниринговые ядра

Локальные хабы НИОКР

Центры компетенций

Источник: BCGanalysis.

В Бразилии больше развитых типов исследовательских центров, чем в других странах БРИК. Доля центров компетенций в этой стране составляет 20%, а локальных хабов НИОКР – 50%, в то время как в Китае, соответственно, 10 и 25%. В России же, как видно из диаграмм, исследовательских центров практически не существует вообще.

Проведенное исследование позволяет построить матрицу инвестиционной привлекательности стран по отдельным функциям в цепочке производства автомобилей (табл. 5).

Таблица 5. Степень инвестиционной привлекательности автомобильной промышленности стран БРИК

|

Функции

|

Бразилия

|

Китай

|

Индия

|

Россия

|

|

Исследования

|

Очень привлекательны вследствие накопленного опыта и потребностей в ориентированных на страну моделей

|

Привлекательны до тех пор, пока персонал не переходит в китайские компании

|

Привлекательность связана преимущественно с ИТ-специалистами

|

Отсутствие спроса на специфические для страны модели делает инвестиции в исследования и разработки непривлекательными

|

|

Производство комплектующих

|

Производство местных комплектующих для локального рынка привлекательно ввиду торговых барьеров; производство комплектующих для глобального рынка затруднено по причине валютного курса

|

Очень привлекательно вследствие импортных барьеров, большого числа фирм-поставщиков и низких факторных издержек

|

Привлекательно ввиду низких факторных издержек

|

Не очень привлекательно вследствие недостаточного числа фирм-поставщиков, относительно низкого качества и валютных рисков

|

|

Производство автомобилей

|

Привлекательный региональный рынок. Квалифицированная рабочая сила и относительно низкие издержки

|

Очень привлекательно, поскольку огромный местный рынок перевешивает проблемы с издержками

|

Очень привлекательно вследствие наличия большого и растущего рынка рабочей силы, хотя объемы автомобильного рынка невелики

|

Относительно высокие трудовые издержки, однако присутствие иностранных компаний объясняется хеджированием внешних рисков

|

|

Продажи

|

Умеренный рост продаж, однако хорошие перспективы экспорта на соседние рынки

|

Наиболее крупный и быстрорастущий рынок из всех стран БРИК

|

Очень быстрый рост, хотя объемы автомобильного рынка невелики

|

Рынок наиболее сильно задет экономическим кризисом, но обещает быстрое восстановление

|

Рассчитано по: HIS Global Insight, November 2009; Economist Intelligence Unit; IMD World Competitiveness Yearbook; World Economic Forum, The Global Competitiveness report 2011-2012; BCG analysis.

Бразилия является местом для локализации исследовательских работ, поскольку здесь отчетливо присутствуют особые предпочтения потребителей, высококвалифицированная рабочая сила, относительно низкий риск утраты интеллектуальной собственности и низкая текучесть кадров. Принимая во внимание относительную стабильность бразильского автомобильного рынка и прогнозируемый экономический рост, иностранные автопроизводители и поставщики комплектующих постоянно наращивают свое присутствие в этой стране и вкладывают инвестиции в дальнейшее снижение издержек.

В России, по причине непредсказуемости рынка, иностранные компании стараются очень осторожно подходить к принятию инвестиционных решений. Особенности спроса и автомобильного рынка сдерживают инвестиции в расширение производства, создание исследовательских центров и развитие сети компаний – поставщиков комплектующих.

Хотя Индия продолжает оставаться сравнительно малым автомобильным рынком среди других стран БРИК, ожидаемое быстрое экономическое развитие и высокие таможенные пошлины на импорт стимулируют дальнейший рост иностранных инвестиций в отрасль, особенно в создание научно-исследовательских центров и сборку автомобилей. Для того чтобы воспользоваться преимуществами местного рынка, иностранные компании повышают степень локализации, используя созданные исследовательские центры для разработки ультрабюджетных моделей. В качестве компенсации за относительно небольшие объемы продаж (в силу ограниченного внутреннего рынка) Индия рассматривается иностранными компаниями как экспортная база, особенно для производства бюджетных автомобилей и автомобильных компонентов.

Китай отличается от других стран БРИК более низкими рисками валютных колебаний, более жесткими условиями локализации производства и гораздо большим числом местных компаний – производителей комплектующих, которые уже достигли значительных объемов производства и имеют возможность существенно нарастить эти объемы в будущем.

В отличие от Бразилии с ее продолжительным опытом сотрудничества с международными автомобильными компаниями, в России массовым производством автомобилей долго занимался практически лишь один Автоваз в Тольятти, в свое время крупнейший завод в мире. Открытый в 1969 г., он первоначально производил лишь одну модель – «Ладу 2101» на базе итальянской «Fiat 124». С середины 1970-х до середины 1980-х годов завод производил в среднем около 1 млн автомобилей в год. Затем наступила стагнация, и объем производства сократился до 600–700 тыс. штук.

На фоне дерегулированного российского автомобильного рынка в 1990-х годах международные автомобильные компании начали экспорт на этот рынок своей продукции, некоторые из них вместе с поставщиками организовали процесс локализации своих продаж. В результате объемы продаж автомобилей стали расти исключительно за счет импорта. Российские производители сумели сохранить производство, но по мере расширения рынка их доля стала уменьшаться в пользу новых иностранных экспортеров. Первыми начали локализовывать свои операции Ford, Hyundai и Renault.

Из-за сравнительно недолгого существования международного автомобильного рынка в России, этот рынок гораздо более волатилен, чем в других странах БРИК, а его развитие менее предсказуемо. Например, российский рынок подвергся наиболее сильному воздействию последнего финансово-экономического кризиса. В то время как продажи автомобилей в Бразилии и Индии выросли в 2009 г. на 10–15%, а в Китае – на 40%, в России они упали почти на 50%.

Иностранные производители локализуют в России исключительно сборочное производство и продажи. Здесь очень мало производителей автокомпонентов и практически нет исследовательских автомобильных центров. И это несмотря на то, что российские высшие учебные заведения ежегодно выпускают более 400 тыс. инженеров, формируя таким образом внушительный пул исследовательских кадров. На это существует несколько причин:

· Российские потребители предпочитают покупать автомобили именно развитых стран (из стран «триады», то есть те, что продаются в Европе, Японии и США) и не хотят адаптированных версий. В сегменте дешевых автомобилей иностранные производители завоевывают рынок, продавая на российском рынке бюджетные модели из третьих стран.

· Российские инженеры не имеют значительного опыта работы в автомобильных исследовательских центрах. Большая часть российских инженерных кадров работает в других отраслях, преимущественно в нефтегазовой промышленности и оборонном комплексе. Национальные производители автомобилей не занимались интенсивно разработкой новых моделей, а предпочитали модернизацию существующих.

· Заработная плата российских инженеров росла в последние годы высокими темпами (примерно на 20% в год) и к 2008 г. достигла 50% заработка инженеров западных исследовательских центров, снижая, таким образом, преимущества в издержках.

Уровень локализации производства иностранными компаниями в России исключительно низок. Большинство автопроизводителей предпочитают режим отверточной сборки (SKD) или режим CKD и импортируют до 80% необходимых компонентов из-за рубежа. Тут необходимы некоторые пояснения.

Режим SKD (Semi Knocked Down, «полуразобранный») – технология импорта и дальнейшей сборки автомобилей, ориентированная на обход высоких импортных пошлин или акцизных сборов. Технология состоит в том, что полностью готовые автомобили разбирают на небольшое количество крупных узлов и в таком виде ввозят на территорию государства, где производится их «отверточная» сборка. В современном автомобилестроении термин в основном применяется для обозначения производства, основанного на крупноузловой сборке автомобилей (например, из поставляемых готовых кузовов и двигателей с трансмиссией), в отличие от технологии CKD. Режим SKD в просторечии часто еще называют «конструктором».

Режим CKD (СompleteKnockDown, «полноразборный») является технологией импорта, в основном также ориентированной на обход высоких импортных пошлин или акцизных сборов. Машинокомплект из отдельных деталей ввозят в страну дальнейшего сбыта и собирают на местном производстве. Выгода в том, что таможенные пошлины на комплектующие обычно ниже, чем на готовый автомобиль. В отличие от SKD, в режиме CKD в стране дальнейшего сбыта производится больше операций, включая сварку, покраску, внутреннюю отделку, финальные тесты и пр. По существу, заводы, работающие в режиме так называемого полного цикла, на самом деле работают в режиме CKD.

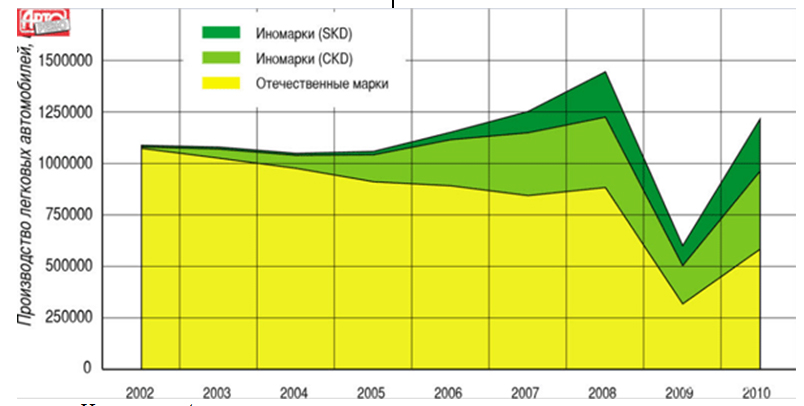

Представление о различных режимах и их роли в автомобильном производстве России дает рис. 3.

Рис. 3. Различные режимы сборки автомобилей

Источник: Авторевю

Как видно из графика, до сих пор доля отверточной сборки (SKD) в России достаточно велика и составляет около 40% всех производимых иностранных автомобилей.

Так называемое производство иномарок в России – не что иное как их сборка. Технологически сложные вещи – двигатели, коробки передач, детали ходовой – иностранные компании в России не производят и даже не планируют это делать (за исключением, пожалуй, компании «Volkswagen», которая объявила о намерениях строительства завода двигателей под Калугой, однако опять же из своего металла и своих комплектующих).

Кстати, Международная организация производителей автомобилей (International Organization of Motor Vehicle Manufactures) проводит четкое различие между производством «полностью построенных автомобилей» (completely build up) и сборкой автомобилей в форме CKD или SKD [4]. Категории «полностью построенный автомобиль» и понятию крупного национального производителя у нас в стране соответствует, пожалуй, только Автоваз, который в 2011 г. занимал 23% отечественного рынка. Но и он в 2013 г. перестанет быть российским предприятием, поскольку перейдет под контроль альянса Renault-Nissan, который выкупит 51% акций компании [5]. В этой связи, как пишет журнал «Эксперт», возникает интрига: сохранит ли Волжский завод собственный инжиниринговый центр, в котором сейчас трудится 3,5 тыс. человек и который является крупнейшим в отечественной автомобильной отрасли, или превратится исключительно в сборочную площадку альянса? Например, так называемые новые модели Автоваза – «Lada Largus» и «Lada Granta» – на самом деле являются перелицованными «Dacia Logan MCV» и «Dacia Logan», разработанными в Румынии и давно там выпускаемыми.

Остальные заводы работают в режиме скрытого импорта – SKD или CKD. Даже недавно введенный в строй под Санкт-Петербургом завод компании «Hyundai», мощностью 200 тыс. автомобилей в год, имеет уровень локализации только 45%. Однако газета «Ведомости» назвала этот факт «беспрецедентным», поскольку локализация у компании «Nissan» составляет всего 14%, а у «Toyota» – 12% [6]. На заводе «Hyundai» осуществляется так называемый полный цикл производства, включая штамповку, покраску, сборку и т. д., и работает 2,4 тыс. человек. А вот материнский завод этой компании в г. Ульсан в Южной Корее выпускает ежегодно 1,5 млн автомобилей, на нем работают 34 тыс. человек. Каждая выпускаемая модель включает в себя до 20 тыс. автокомпонентов, большая часть которых производится самой компанией [7].

Проблема производства автокомпонентов в России осложняется еще и тем, что средний объем производства на модель в нашей стране значительно ниже объема производства мировыми компаниями в других странах, что делает локализацию невыгодной. Так, в США и Южной Корее объем производства одной модели составляет 120 тыс. единиц в год, в Китае и Бразилии – 60 тыс., а в России только 27 тыс. в год [8].

Специалисты различают автокомпоненты трех уровней. На первом, который считается самым важным, производятся базовые элементы (детали, микросхемы и т. д.) для последующей сборки тех или иных узлов. Сборка таких узлов – это второй уровень. На третьем уровне из продукции второго уровня составляются сложные системы – например, тормозные системы в сборе.

В России сегодня выпускают автокомпоненты только второго и третьего уровней из деталей и материалов, которых в стране просто нет. Конкретный пример – производство бензобаков на совместном предприятии в России. Пластмассовые скорлупки для бензобака выдавливаются в России; термопласт же – импортный, как и металлические части и датчики. У нас осуществляется лишь окончательная сборка, для чего достаточно лишь нескольких десятков рабочих не самой высокой квалификации. По существующей статистике этот бензобак на 100% российский, но фактически можно говорить лишь о 15–20% добавленной стоимости [9].

Нежелание иностранных компаний организовывать производство автокомпонентов на территории России обусловлено также вообще незначительными объемами выпуска автомобилей, из-за чего не достигается приемлемая отдача от инвестиций. Те же немногочисленные компании, которые открыли у нас такое производство, работают в сегменте продуктов с малой добавленной стоимостью. Кроме того, уровень требований к локализации производства в нашей стране исключительно низок и составлял до последнего времени 30%.

Несмотря на то, что Россия является крупным экспортером сырьевых товаров, глобальные иностранные автомобильные компании, имеющие производства на территории страны, предпочитают использовать импортные сталь, химикаты и другие материалы и комплектующие.

Некоторые глобальные автопроизводители пытаются адаптировать свои модели к местным российским условиям, имея в виду прежде всего плохое качество автомобильных дорог. Однако в целом уровень такой адаптации чрезвычайно низок, что связано со вкусами российских потребителей, которые предпочитают автомобили, производимые в Европе, США и Японии. Как следствие, структура продаваемых в России автомобилей очень близка к американскому рынку (табл. 6).

Таблица 6. Структура продаваемых автомобилей на национальных рынках ряда стран (% от продаж, в штуках)

|

|

Хэтчбэки

|

Седаны

|

Внедорожники

|

Минивэны и прочие

|

|

Россия

|

23

|

49

|

21

|

7

|

|

США

|

6

|

46

|

32

|

16

|

|

Китай

|

18

|

66

|

10

|

6

|

|

Бразилия

|

60

|

26

|

7

|

7

|

|

Индия

|

60

|

17

|

11

|

12

|

Источник: HIS Global Insight, 2009; BCG analysis.

Нельзя сказать, что правительство России не озабочено проблемами локализации производства. Оно пытается изменить ситуацию и ужесточить условия контрактов, требуя не только укрупнения и большей локализации, но и открытия инжиниринговых центров, где бы занимались если не разработкой новых модификаций, то хотя бы адаптацией зарубежных моделей к российским условиям. В конце 2010 г. были ужесточены требования к «отверточной» сборке машин. Ее разрешено вести только первые два года и в объеме, не превышающем 5% от производства. Также были согласованы минимальный объем производства в 300–350 тыс. машин, требование комплектовать до 30% автомобилей двигателями или коробками передач, произведенными в России, предложение строить мощности по штамповке.

Однако и эти требования не являются очень жесткими. Например, уровень локализации в 60% (сейчас 30%) планируется достигнуть лишь к 2020 г. А вот в Китае до вступления в ВТО существовали практически запретительные пошлины на импорт в страну новых автомобилей: даже в 1990-е годы они находились на уровне 80–100% (табл. 7).

Таблица 7. Меры стимулирования и защиты национального автомобильного рынка в Китае

|

Меры

|

До вступления в ВТО

|

После вступления в ВТО

|

|

Импортные тарифы

|

200% в 1980-е годы и 80-100% в 1990-е годы

|

25%

|

|

Импортные квоты

|

Разрешено импортировать не более 30 тыс. автомобилей в год

|

Квота увеличивалась ежегодно на 20%, затем отменена в 2008 г.

|

|

Требования к уровню локализации

|

40% в первый год производства с увеличением до 60 и 80% во второй и третий год соответственно

|

Нет специальных требований

|

|

Кредитное финансирование китайских покупателей

|

Запрет на кредитование зарубежными банками

|

Разрешено кредитование зарубежными банками в некоторых городах

|

Источник: A turn-up for China’s auto industry. The McKinsey Quarterly 2008, No 1.

В России, как известно, пошлины составляли 25%, и только непосредственно перед вступлением в ВТО их подняли до 30%. Аналогичная ситуация и с уровнями локализации производства. В Китае уже к третьему году работы иностранные компании обязаны были использовать до 80% комплектующих местного производства. В последние 10–15 лет китайское государство стало интенсивно стимулировать развитие национальных автомобильных компаний, которые теснят совместные предприятия и иностранных производителей. В результате стал быстро расти экспорт китайских брендов: за 2000–2008 гг. он увеличился с 27 тыс. до 650 тыс. автомобилей в год [10].

И Китай здесь не является исключением. В Бразилии политика импортозамещения стала проводиться уже с 1950-х годов. В этой стране был запрещен импорт новых иностранных автомобилей, а требования к уровню локализации достигали 95% и более. В 1980-е годы государство стало стимулировать экспорт бразильских автомобилей, и к 2008 г. страна продавала за рубеж 800 тыс. машин [11].

Южная Корея начала программу импортозамещения еще в 1962 г. Одновременно была принята программа интенсивной локализации производства автомобилей и комплектующих. В результате уровень локализации вырос с 21% в 1966 г. до 60% в 1972 г. и 92% к 1981 г. С 1973 г. стала осуществляться программа поддержки национальных автомобильных компаний. Инструменты были аналогичны бразильским: запрет импорта, долгосрочное субсидирование процентных ставок производителям, стимулирование экспорта. Итоги такой промышленной политики оказались даже более впечатляющими, чем бразильский опыт [12].

В России в январе-октябре 2012 г. производство автомобилей выросло на 15%, а импорт – на 25% по сравнению с аналогичным периодом 2011 г. Импорт составил 800 тыс. машин, что более чем в 10 раз превысило экспорт (70 тыс.) [13]. Даже компания «Hyundai», владеющая самым мощным на сегодняшний день у нас заводом, не планирует развивать в ближайшее время российское направление.

Все обозначенные выше особенности развития российского автомобильного рынка делают перспективы создания мощной национальной автомобильной промышленности в нашей стране весьма неопределенными.

Примечания:

[1] Авто. Ру. 11.09.2012.

[2] Ernst & Young, February 2012.

[3] The 21th Сentury Сhallenge: leveraging the rapidly emerging markets for global competitiveness advantage. Booze&Co. March 23, 2011.

[4] OICA Statistical definitions

[5] Ведомости, 10 мая 2012 г.

[6] Ведомости, 4.04. 2012.

[7] Hyundai’s Ulsan Korea facility. Auto123.com Canada. November 25, 2011.

[8] Промышленник России, сентябрь 2012.

[9] Автокомпоненты в деталях. За рулем, № 7, 2012.

[10] China Automotive Industry Yearbook, 2008.

[11] ANFAVEA, Brasilian Association of National Automotive Manufactures.

[12] L.Kim. Imitation to Innovation. The Dynamics of Korea’s Technological Learning. Harvard Business School Press. 1997

[13] РБК daily, 9 августа 2012 г.

Читайте также на нашем портале:

«Глобальная горнодобывающая промышленность» Владимир Кондратьев

«Мировая цементная промышленность» Владимир Кондратьев

«Сектор информационных технологий правит миром» Владимир Кондратьев

«Глобальная фармацевтическая промышленность» Владимир Кондратьев

«Мировая химическая промышленность» Владимир Кондратьев

«Глобальная металлургия: тенденции и перспективы развития» Владимир Кондратьев

«Нефть и газ: благо или проклятие?» Владимир Кондратьев

«Агробизнес в современном мире: 20 лет грабежа» Пьер Аллард

«Сфера услуг в постиндустриальной экономике» Владимир Кондратьев

«Инфраструктура как фактор экономического роста» Владимир Кондратьев

«Автомобильная промышленность: перспективы развития после кризиса » Владимир Кондратьев

«Российское авиастроение: по ком звонит колокол? » Владимир Кондратьев