По

мере того как мир постепенно начинает переходить ко второй фазе пандемии COVID-19

на фоне ослабления ограничений и попыток сосуществования с вирусом, эксперты

пытаются понять, в какой мир мы возвращаемся, каковы экономические перспективы для

отдельных государств и ведущих отраслей промышленности.

Пандемия коронавируса затронула большинство стран

мира. За 8 месяцев 2020 г. заразилось более 16 млн человек, умерло более 600

тыс. Закрытие предприятий в связи с правительственными указами о временном карантине

вызвало беспрецедентный по темпам рост увольнений. В Соединенных Штатах,

например, уровень безработицы, составлявший в феврале 2020 г. всего 3,5%, вырос

к началу лета до примерно 20%. Около 26 млн человек подали заявки на пособие по

безработице [Globalisation…].

До COVID-19 рост мирового ВВП в 2020

г., согласно предварительным оценкам, должен был составить более 4%. С началом

коронакризиса различные экономисты стали прогнозировать снижение этого

показателя на 3–6%. Летом 2020

г. МВФ заявил, что последние

экономические данные по многим странам оказались даже хуже ранее

обнародованного пессимистичного прогноза о 3%-ном сокращении в 2020 г. Это

неудивительно, учитывая, что такие государства, как Италия и Великобритания,

рискуют потерять 9,5% и 14% ВВП соответственно. В предыдущем отчете МВФ

прогнозировалось снижение ВНП США на 5,9% в 2020 г., но только за второй

квартал текущего года сокращение составило 32,9% [Gross Domestic Product…]

Пандемия

COVID-19 ухудшила условия и для большинства транснациональных корпораций. Карантинные

меры и коллапс экономической деятельности в глобальном масштабе разрушили

традиционные каналы прямых иностранных инвестиций (ПИИ). Волна новой

ограничительной политики в отношении ПИИ во всем мире еще больше ухудшила

перспективы экономического роста. Если взглянуть на мрачную картину

международной торговли, с перебоями в цепочках поставок и падением объемов,

можно предположить, что глобализация быстро приближается к своему концу.

Руководители

компаний смещают акцент в своей стратегии с краткосрочного контроля

экономического ущерба на долгосрочную устойчивость корпоративной деятельности. Глобальные

цепочки поставок, вероятно, будут приобретать более дисперсный характер в

географическом и территориальном отношениях. Однако соображения издержек,

неопределенность в мировой политике и желание подготовиться к будущим кризисам посткоронавирусной

действительности потребуют весьма диверсифицированного и гибкого подхода.

Коронавирус,

можно сказать, опустошил крупнейшие и наиболее взаимосвязанные экономики мира. Возникнув

в Китае в конце 2019 г., он быстро переместился с востока на запад,

распространившись по всей Азии, Европе и затем по всей Америке. По состоянию на

середину июля 2020 г. США возглавляли список десяти стран, сообщивших о наибольшем

числе случаев заболевания коронавирусом. Кроме США, в список вошли страны-члены

«большой семерки» – Франция, Германия, Италия и Великобритания, а также Испания,

Бразилия, Россия, Индия и Перу. В 2019 г. на эти десять стран приходилось более

трети мирового объема накопленных прямых иностранных инвестиций. Если к ним

добавить Китай, Гонконг и Сингапур, доля возрастает примерно до 60%. Для

указанных 13 стран, взятых вместе, характерна примерно одинаковая доля притока

и оттока ПИИ в 2019 г., что подтверждает их роль в качестве важнейших каналов международных

инвестиций.

Вирус

дезорганизовал и ряд отраслей, которые служат основными объектами для ПИИ.

Гостиничный бизнес, туризм, розничная торговля, индустрия развлечений,

транспорт (особенно авиационный) пострадали от резкого падения спроса из-за

социального дистанцирования, карантина и ограничений на поездки. Потребление

электроэнергии – характерный показатель экономической активности – резко упало,

то же относится и к спросу на нефть.

Рынки

природного газа и горнодобывающей промышленности испытывают трудности на фоне

сокращения закупок Китаем, а химические компании сталкиваются с двойной

угрозой, учитывая роль Китая в качестве крупного производителя и потребителя

товаров. В целом на эти отрасли в 2019 г. приходилось до 40% от общей стоимости

трансграничных сделок по слияниям и поглощениям (M&A) и новых проектов ПИИ.

На долю обрабатывающей промышленности приходится 50% прямых иностранных

инвестиций; этот сектор (особенно такие его сегменты, как автомобилестроение,

технологии и производство потребительских товаров) пострадал от сокращения

спроса, закрытия предприятий и сбоев в цепочках поставок по всей Азии.

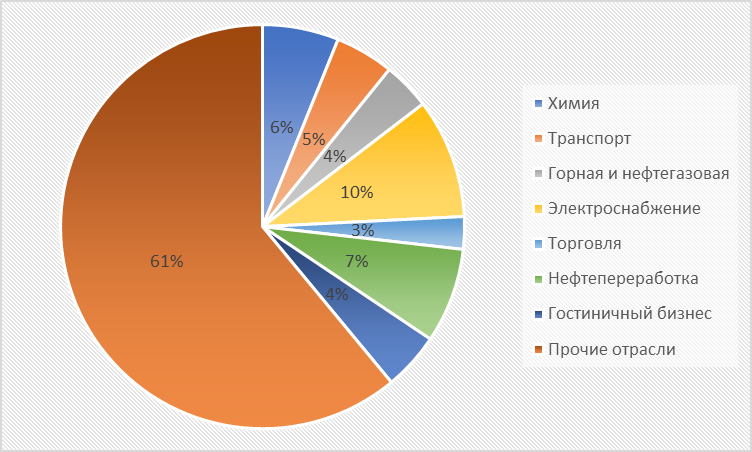

Рис.

1. Отрасли, наиболее пострадавшие от COVID-19 в

качестве проводников иностранных прямых инвестиций (доля отмененных в 2020 г.

плановых международных слияний и поглощений по отраслям экономики, в % по

стоимости сделок)

Источник: Down but not out? Globalization and the threat of COVID-19.

A report by The Economist Intelligence Unit. 2020.

В

целом ЮНКТАД ожидает, что пандемия сократит глобальные потоки ПИИ в 2020–2021

гг. примерно на 40%, то есть больше, чем было зафиксировано во время

глобального финансового кризиса в 2008–2009 гг. (35%). Однако фактическое

воздействие может быть еще более значительным, учитывая сложность текущей

ситуации.

В

течение первой половины 2020 г. многие крупные страны, обеспокоенные растущей

угрозой недружественных поглощений компаний, особенно со стороны Китая, ужесточили

правила в отношении иностранных инвестиций. В марте Европейская комиссия

рекомендовала государствам-членам ЕС установить и использовать режимы государственной

проверки ПИИ для защиты важнейших активов, таких как здравоохранение. Франция,

Германия и Япония ввели требования по государственному одобрению иностранных

инвестиций. Индия сейчас требует проверки инвестиций, поступающих из любой

соседней страны. В США, где политика по отношению к прямым иностранным инвестициям

уже являлась достаточно жесткой, члены Демократической партии предложили

мораторий на крупные сделки по слиянию и поглощению во время пандемии.

Все

это, похоже, создает проблемы для глобализации, особенно на фоне ухудшающейся

динамики международной торговли. С 2018 г. ее рост уже замедлился из-за

усиления протекционистской политики и торговой войны между США и Китаем.

Пандемия коронавируса усилила негативную тенденцию из-за широкого распространения

карантинных мер, ограничивших производство на заводах, нарушивших транспортные

связи и снизивших спрос. Обнаружилась также уязвимость концентрации цепочек

поставок из одной страны, учитывая, что доля Китая в мировой торговле превышает

50% в некоторых отраслях. Эксперты ожидают, что объемы мировой торговли упадут

почти на 23% в 2020 г. – ниже уровней, достигнутых во время мирового

финансового кризиса 2009 г.

Проблема

в том, что пока неизвестно, насколько быстро мировая экономика сможет прийти в

норму. Кроме того, трудно предвидеть воздействие коронакризиса на культуру и,

как следствие, на поведение потребителей, международные торговые отношения и

новые нормативные акты, касающиеся стандартов безопасности производимых

товаров. Цель государства во всех странах мира – восстановить занятость и сохранить

на плаву компании, избегая массовых нарушений цепочек поставок товаров и услуг.

Отраслевые

особенности

COVID-19 ударил

по большинству отраслей мировой экономики, причем в некоторых случаях даже

сильнее, чем финансовый кризис 2008–2009 гг. Остается много неясностей

относительно того, когда мировой рынок полностью восстановится. В приведенной

ниже таблице динамика производства под влиянием пандемии 2020 г. сравнивается с

рецессией 2008–2009 гг.

Таблица 1.

Влияние кризиса 2008–2009 гг. и пандемии COVID-19

на мировую экономику

|

Отрасль

|

Изменение за 2008–2009 гг., %

|

Изменение в 2020 г. из-за COVID-19, %

|

Прогноз на 2021 г., %

|

|

ВНП

|

-5

|

От -3 до -6

|

3

|

|

Автомобильная промышленность

|

-12

|

От -20 до -30

|

20-25

|

|

Авиакосмическая промышленность

|

-24

|

От -20 до -30

|

От -2 до -4

|

|

Строительная отрасль

|

-5

|

От -10 до -15

|

5-7

|

|

Электротехническая промышленность

|

10

|

От -6 до -10

|

5-7

|

|

Химическая промышленность

|

-19

|

От -6 до -10

|

8-12

|

|

Ветроэнергетика

|

43

|

10

|

4-6

|

Источник: Impact of COVID-19 on Various Industries, May 18,

2020. Lucintel.

Проблема

фундаментально отличается от того, с чем столкнулась мировая экономика в 2009

г. Тогда многие люди потеряли значительную часть своих сбережений, но смогли

сохранить работу. Финансовое воздействие на потребителя во время нынешнего

кризиса, вероятно, будет драматичнее. Гораздо большее число людей теряют

доходы, что замедлит восстановление экономики. Потребительские расходы в США,

например, составляют около 70% ВВП.

Компания

Lucintel, изучившая влияние COVID-19 на шесть важнейших отраслей мировой

экономики (включая автомобилестроение, аэрокосмическую промышленность,

исследования и разработки, химическую промышленность, ветроэнергетику и строительство),

полагает, что сокращение производства в них в 2020 г. составит в среднем 15%.

Самое большое падение ожидается в коммерческой

аэрокосмической промышленности. Авиакомпании сегодня работают с очень низкой

загрузкой, на уровне 50%. К числу наиболее пострадавших отраслей относятся

также гостиничный бизнес и туризм; ожидается, что в 2020 г. сокращение в этом

сегменте составит 40–50%. В приведенной ниже таблице показано влияние COVID-19

на указанные глобальные отрасли в различных регионах мира.

Таблица 2.

Влияние COVID-19 на глобальные отрасли в различных регионах мира

|

Регионы

|

Автомобильная

|

Аэрокосмическая

|

Электротехническая

|

Ветроэнергетика

|

Строительство

|

Химия

|

|

Северная

Америка

|

Снижение

более 10%

|

Снижение

более 10%

|

Снижение

менее 10%

|

Умеренный

рост

|

Снижение

более 10%

|

Снижение

более 10%

|

|

Европа

|

Снижение

более 10%

|

Снижение

более 10%

|

Снижение

более 10%

|

Умеренный

рост

|

Снижение

более 10%

|

Снижение

более 10%

|

|

Тихоокеанская

Азия

|

Снижение

более 10%

|

Снижение

более 10%

|

Снижение менее

10%

|

Умеренный

рост

|

Снижение

менее 10%

|

Снижение

менее 10%

|

|

Остальной

мир

|

Снижение

менее 10%

|

Снижение

более 10%

|

Снижение

менее 10%

|

Умеренный

рост

|

Снижение

менее 10%

|

Снижение

более 10%

|

Источник: Impact of COVID-19 on Various Industries, May 18,

2020. Lucintel.

Как видно из таблицы, наименьшее

воздействие кризис оказал на страны Тихоокеанской Азии. Китай, взяв под контроль

распространение коронавируса, возобновил производство. Южная Корея и Япония также продемонстрировали

многообещающие успехи в борьбе с пандемией.

В глобальной автомобильной

промышленности занято

более 60 млн человек, в том числе в США – около 5,5 млн. Воздействие коронавируса

на эту отрасль оказалось огромным. Автомобилестроение сталкивается с проблемами

ликвидности, неопределенностью спроса и проблемами в цепочках поставок. Пять

ведущих автопроизводителей совокупно в среднем теряют от 2 до 2,5 млрд долл. в

месяц. При такой высокой скорости выгорания [1] денежных средств выживаемость некоторых

производителей составляет от 3 до 4 месяцев в текущей ситуации.

Чтобы

свести скорость выгорания средств к минимуму, автомобильные компании увольняют

работников или снижают зарплаты. General

Motors (GM) и Ford приостановили выплаты дивидендов

за первый квартал 2020 г. Для поддержания ликвидности Ford продает свои облигации

общей стоимостью 8 млрд долл. GM за счет продажи облигаций намеревается

получить 16 млрд долл.

Опросы

ведущих автопроизводителей указывают на снижение общих доходов отрасли в 2020 г.

на 20 – 30% в связи со снижением спроса из-за COVID-19. Учитывая последствия пандемии,

крупные производители, такие как VW, BMW, FCA, Toyota, Nissan, JLR, Ford, GM,

PSA, Lamborghini, Ferrari и Maserati, в феврале-марте прекратили производство

автомобилей до конца апреля 2020 г. В начале лета производство начало постепенно

восстанавливаться, однако ожидается, что глобальные продажи автомобилей в 2020

г. упадут до 59,6 млн единиц – на 18,5 млн единиц меньше прогнозов января 2020 г.

(пик в 79,6 млн был достигнут в 2017 г. [Statista]).

Автомобильная промышленность в

значительной степени зависит от трансграничных поставок комплектующих деталей,

поэтому остановка заводов в некоторых регионах мира оказывает негативное

влияние на всю глобальную цепочку создания стоимости в отрасли. Производители автомобилей пристально

следят за устойчивостью глобальной интегрированной цепочки поставок, пострадавшей

из-за перебоев в производстве запчастей в Китае еще до того, как коронавирус

распространился по всему миру. Теперь они пытаются вернуть потребителей на

рынок новых автомобилей, несмотря на убедительные свидетельства падения спроса.

Некоторые

стали переключать свои инженерные, сборочные и даже закупочные мощности на производство

и поставки медицинского оборудования. Законодательное бездействие, снижение

спроса, отсутствие необходимых деталей и комплектующих в цепочке поставок

привели к значительным потерям рабочих мест в автомобильной промышленности, что

окажет серьезное влияние на ВВП.

Возобновление

производства требует координации действий с поставщиками, изменения технологических

процессов, чтобы обеспечить требуемое «социальное дистанцирование», получение

или изготовление средств индивидуальной защиты. В автомобильной промышленности

почти 50% служащих могут работать удаленно дома без значительной потери

производительности (например, инженеры, занятые разработкой новых моделей или

образцов для испытаний), однако там, где речь идет об изготовлении компонентов

или о сборочной линии, это невозможно.

В целом мировая автомобильная промышленность в 2020 г. может потерять в

результате мер, связанных с распространением коронавируса, около 460 млрд долл.

на уровне производителей (или примерно 23% своих доходов). В этом плане отрасль

сталкивается с самой большой угрозой существования со времени Великой рецессии 2008–2009

гг.

Проблемы

с продажами и производством усугубляются сбоями в цепочках поставок товаров и

услуг, заболеваниями работников и т. д. Ожидается, что восстановление будет

медленным: с одной стороны, компаниям придется восстанавливать численность рабочей

силы, соблюдая строгие меры безопасности, с другой – оптимизировать численность

персонала, чтобы приспособиться к уменьшенному спросу. Конец 2020 г. может

принести некоторое облегчение ситуации, но снижение покупательной способности,

вероятно, будет еще долго препятствовать полному восстановлению.

Bank of America ожидает, что в 2020 г. в США будет продано 12,8 млн новых

автомобилей, что на 25% ниже уровня 2019 г. Предполагается, что к середине

2020-х годов может быть достигнут уровень продаж в 16 млн автомобилей, что, тем

не менее, все равно меньше, чем было продано в 2019 г. [Auto industry…] Из Китая поступают более позитивные сигналы.

Здесь, по данным Китайской ассоциации автопроизводителей, продажи уже в мае 2020

г. выросли на 14,5% в годовом измерении (в феврале падение составило более 80%).

Но полного восстановления производства следует ожидать не ранее 2023 г.

Учитывая уменьшившийся объем продаж и инвестиций в новые технологии,

специалисты предупреждают о «пустыне доходов», ожидающей автомобильную

промышленность в предстоящие годы.

В

аэрокосмической промышленности только в США работает более 5 млн человек.

Во всем мире в этой отрасли занято более 10 млн. Воздействие коронавируса

оказалось огромным и здесь, поскольку коммерческие авиакомпании практически

перестали функционировать из-за ограничений на поездки. Аэрокосмическая

промышленность сталкивается с теми же проблемами спроса, сокращения ликвидности,

функционирования цепочек поставок и безопасности работников.

Если

восстановление не произойдет в ближайшие 6–12 месяцев, одной из самых острых

проблем для отрасли станет ликвидность. Скорость выгорания денежных средств основных

производителей, таких как Boeing и Airbus, составляет

от 2,5 до 3,5 млрд долл. в месяц. Как и в автомобильной промышленности, компании

для минимизации потерь увольняют сотрудников или снижают им зарплату. Опросы крупнейших

производителей указывают на возможное снижение общих доходов отрасли в 2020 г.,

в результате запретов на поездки из-за COVID-19, на 20–30%. Крупные компании и

их поставщики ряда уровней объявили о сокращении производства некоторых моделей

самолетов. Airbus заявил, в частности, что сократит производство на 30%;

компания прекратила производство на своих заводах в Испании, Франции,

Великобритании и даже в Китае. Boeing ожидает некоторого восстановления рынка

не раньше IV

квартала 2020 г.

Чтобы

повысить ликвидность, Airbus отменил объявленные ранее дивиденды за 2019 г.,

приостановил пополнение пенсионных фондов, стал шире использовать кредитные

линии. Общая ликвидность, доступная для Airbus, в настоящее время составляет

приблизительно 30 млрд долл.

Boeing

сообщил о потере 641 млн долл. в первом квартале 2020 г. Компания планирует

сократить 10–15% рабочих мест за счет увольнений и снизить объемы производства

своих основных коммерческих самолетов, включая 787 и 777. Она обратилась к

правительству США за поддержкой в размере 60 млрд долл. для увеличения

ликвидности, а также получила 25 млрд долл. посредством размещения облигаций.

Правительство США поддержало коммерческие авиакомпании в размере 50 млрд долл.,

что, несомненно, позитивно скажется и на производителях авиатехники во время

кризиса.

В

целом из-за пандемии аэрокосмическая отрасль может потерять около 60 млрд долл.,

что составляет примерно 23% доходов компаний в 2020 г. Восстановление

аэрокосмической отрасли может происходить более медленно по сравнению с другими

отраслями. По словам генерального директора Airbus, «восстановление непременно

состоится, но может потребоваться 2 года», чтобы вернуться к показателям начала

2020 г.

Ниже

приведены основные факторы, которые препятствуют восстановлению аэрокосмической

промышленности:

– закрытие большинства границ;

– сокращение бизнеса авиакомпаний в связи

с массовыми отменами поездок и ограничениями со стороны правительств.

Ожидается, что авиакомпании могут отложить или даже отменить закупки новых самолетов

в 2020 г. и, возможно, в 2021 г.;

– нежелание туристов путешествовать на

самолетах из-за сложности поддержания социального дистанцирования.

В

то же время крупные производители постепенно начинали подготовку к возобновлению

работы. Boeing в Сиэтле возобновил производство с численностью работников на уровне

17% от списочного состава. Airbus собрал около 3000 человек (примерно 50%) на

своем заводе в Великобритании. Компании также разрешают своим работникам

трудиться удаленно, где это возможно, и дают отпуск тем, кто относится к

группам риска в плане заражения COVID-19,

нуждается в уходе за детьми, имеет больного члена семьи или просто боится

выходить на работу из-за пандемии. В аэрокосмической отрасли 15–25% сотрудников

могут работать удаленно дома без значительной потери производительности. Однако

для заводских рабочих и техников это затруднительно.

Проблемы

с цепочками поставок в данной отрасли не столь серьезны по сравнению с

автомобильной и электронной промышленностью, где значительный процент

критически важных компонентов производится в Китае и других регионах мира. Тем

не менее и здесь существует определенная зависимость от закупок в разных странах.

Это касается ряда материалов, кабин самолетов, компонентов крыльев и т. п.

В

результате кризиса COVID-19 лопнул

пузырь, который надувался вследствие глобального экономического роста,

увеличения авиаперевозок бизнесменов и туристов. Это привело к резкому

сокращению использования парка самолетов, увольнениям и отказу от поставок по

всей глобальной стоимостной цепочке. На начало лета 2020 г. около 70% мирового авиационного гражданского

флота не эксплуатировалось: из 27500 самолетов, эксплуатировавшихся в начале

2020 г., летало менее 7500 [Wyman]. Аэрокосмическая

промышленность столкнулась со скоплением на складах невостребованных самолетов,

заказанных еще в период расцвета рынка, и рассасывание этих запасов может

занять около пяти лет.

Сила,

глубина и продолжительность кризиса, как ожидается, заставит отрасль

консолидироваться и стать более эффективной и интегрированной, но с гораздо

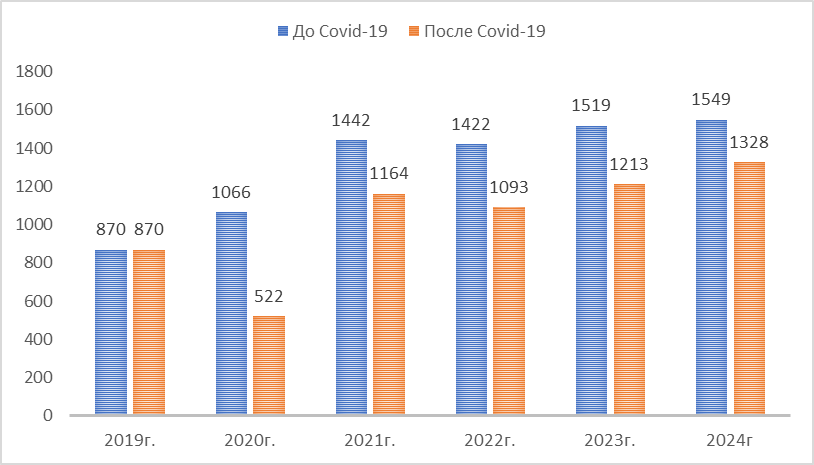

меньшим количеством игроков. Если до эпидемии коронавируса ожидалась поставка в

2020 г. на рынок 1066 узкофюзеляжных самолетов, то к лету 2020 г. цифра

снизилась до 522 единиц (риc.

2).

Рис. 2. Прогноз поставок

узкофюзеляжных самолетов на глобальный рынок

Источник: Why Aerospace’s Recovery From COVID-19 May Take Five Years. Forbes, May 20, 2020; There is No Recovery in the Aerospace Industry. TheStreet Mish Talk 5 July 2020.

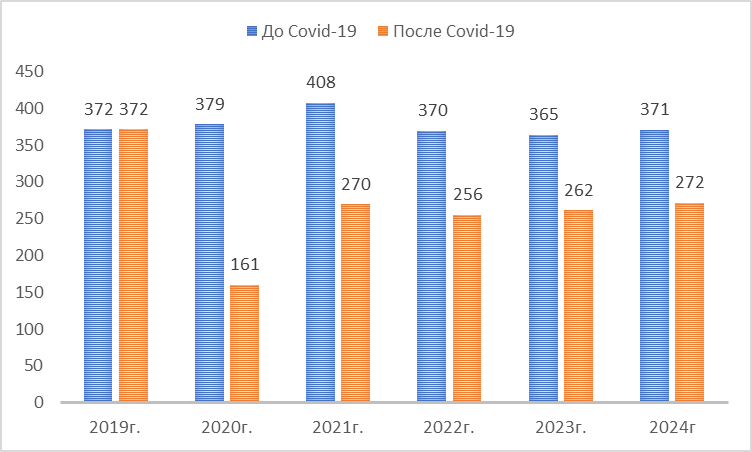

Прогноз

поставок широкофюзеляжных самолетов снизился, соответственно, с 379 до 161

единицы (рис. 3).

Риc. 3. Прогноз поставок широкофюзеляжных самолетов на

глобальный рынок

Источник: Why Aerospace’s Recovery From COVID-19 May Take Five Years. Forbes, May 20, 2020; There is No Recovery in the Aerospace Industry. TheStreet Mish Talk 5 July 2020.

В результате от 100 до 200 самолетов

окажутся невостребованными рынком. Такой дисбаланс между производством и

поставками является беспрецедентным. Разумеется, эти самолеты будут проданы

первыми после восстановления рынка, но с большим дисконтом. Несмотря на излишки,

производители не могут полностью прекратить производство, так как это чревато

разрушением цепочек поставок.

Возобновление производства принесет

с собой дальнейшее изменение в структуре выпускаемых моделей. Как ожидается, узкофюзеляжные

самолеты с одним проходом между кресел, которым и до кризиса отдавали

предпочтение покупатели, займут еще большую долю рынка, в то время как удельный

вес широкофюзеляжных моделей, преимущественно обслуживающих международные

трансконтинентальные линии, еще более сократится. Согласно прогнозам,

международный туризм будет восстанавливаться в последнюю очередь – из-за действующих правительственных

ограничений на пересечение границ и сомнений среди потенциальных пассажиров в

необходимости покидать свои родные страны.

Рост запасов непроданных самолетов отражается

и на сегменте поставок запасных частей, ремонта и послепродажного обслуживания.

Этот рынок может в 2020 г. сократиться вдвое – с 91 млрд до 43 млрд долл.,

поставив под угрозу разорения большое число малых и средних сервисных компаний.

Государственное вмешательство, в

частности требования по поддержанию определенного уровня занятости или по

сокращению выбросов диоксида углерода, может оказаться решающим для выживания

предприятий. Например, правительство Франции уже попросило компанию Air France снизить

выбросы и сократить число внутренних рейсов в качестве условия предоставления

экстренной финансовой помощи.

В борьбе за государственные субсидии

авиакомпании, производители авиационной техники, поставщики и сервисные

компании начнут процесс консолидации через создание совместных предприятий,

слияния и поглощения, внедрение в смежные сегменты стоимостных цепочек, упрощение

связей и снижение числа поставщиков.

Из-за финансовых проблем возможно

возникновение новых бизнес-моделей. Например, авиакомпании решат, что им

слишком накладно держать самолеты на своих балансовых счетах, а производители

авиационной техники найдут выгодным свое прямое участие в лизинге и управлении

активами, а также в сегменте послепродажного обслуживания и ремонта своими

силами.

Влияние

COVID-19 на глобальную отрасль электроники и электротехники, в которой

занято около 16 млн чел., оказалось относительно более мягким. В то же время эта

отрасль сталкивается с такими проблемами, как неопределенность спроса, проблемы

цепочек поставок и обеспечение безопасности работников.

Падение

спроса в электронной промышленности оказалось не таким сильным, как в автомобильной

и аэрокосмической. Крупные производители электроники имеют достаточные денежные

средства на своих балансах и, следовательно, проблемы с наличностью и

ликвидностью для них не столь болезненны.

Скорость выгорания денежной наличности для

крупных производителей оборудования, таких как Apple и Samsung, составляет от

2,5 до 3,5 млрд долл. в месяц. Опросы ведущих производителей свидетельствуют, что

снижение общих доходов отрасли в 2020 г. из-за COVID-19 вследствие снижения

спроса может составить примерно 10%.

Из-за

карантина и ряда других проблем некоторые крупные компании приостановили

производство, а также столкнулись с перебоями поставок критически важных

компонентов из региона Тихоокеанской Азии. Компании ищут способы повышения

эффективности для сокращения оборотного капитала. Возобновление производства в отрасли

осуществляется при низкой загрузке мощностей и сокращенном количестве

работников. В электронной промышленности 15–25% сотрудников могут работать удаленно.

Тем

не менее общий рост безработицы снижает покупательную способность среднего

потребителя, что сказывается на спросе на новые смартфоны, персональные компьютеры

и другие товары бытовой электроники. Опросы показывают, что Apple, Samsung и

другие крупные производители прогнозируют значительное снижение выручки в 2020

г. Задержка с выпуском новых продуктов может дополнительно усугубить ситуацию. Компании

активно отслеживают каналы спроса и предложения, чтобы внести оперативные

коррективы и масштабировать производство в соответствии со спросом.

Электронная

стоимостная цепочка уже и до эпидемии находилась в состоянии глубокой

структурной перестройки. Тарифная война между США и Китаем вынудила некоторых

известных производителей электроники переместить свои мощности из Китая в другие

страны Юго-Восточной Азии. Так, компании GoPro, Kyocera и Nintendo перевели

производство во Вьетнам, а Casio, Daikin и Ricoh – в Таиланд.

2020

г. мог стать годом восстановления электронной промышленности после затяжного

финансового кризиса. Вместо этого он принес новые проблемы, которые грозят в

течение многих месяцев существенно влиять на поставки важнейших товаров

электроники и внедрение новых продуктов.

Эксперты

из международной Ассоциации поддержки электронной промышленности IPC [2],

исследовавшие в конце весны 2020 г. влияние коронавирусного карантина на

производителей электроники, констатировали следующее:

– около 70% производителей сообщили, что

получили предупреждение от своих поставщиков о задержках в поставках

необходимых комплектующих. В среднем такие задержки составляют около трех

недель;

– примерно 15% компаний сообщили о возможных

задержках в поставках на уровне шести недель;

–

около 75% компаний

ожидали возвращения к нормальным условиям ведения бизнеса не ранее октября 2020

г., а 25% считали, что еще рано давать какие-либо прогнозы;

–

в самой отрасли

наиболее пострадавшим сегментом является производство потребительской электроники,

вслед за которым идет автомобильная и промышленная электроника [Nichols].

В целом, с учетом ухудшения ситуации в сентябре–октябре

2020 г., данные прогнозы оказались чрезмерно оптимистичными.

Китайский индекс численности менеджеров по закупкам в производственном секторе

– «индикатор здоровья» обрабатывающей промышленности страны, основанный на

новых заказах, объемах производства, занятости, времени получения заказов от

поставщиков, товарно-материальных запасах – упал до минимальных значений с 2004

г. В течение длительного времени загрузка мощностей оставалась намного ниже докоронавирусного

уровня из-за нехватки рабочей силы и недоукомплектованности персонала

предприятий. Каждое звено в электронной стоимостной цепочке оказалось затронуто

ограничениями в движении рабочей силы, товаров и услуг.

По

данным компании Deloitte, коронавирус создает не столько

сиюминутные, сколько потенциальные долгосрочные сбои в цепочке создания

стоимости. Решения по проектированию, выпуск новых продуктов и выход на рынок

оказываются под угрозой из-за сокращения внутренних корпоративных встреч и

упущенных возможностей тесного сотрудничества с внешними деловыми партнерами. Sony Electronics, Dell Computers, Square, VMware вынуждены пересматривать

свои предварительные прогнозы на 2021 г. вследствие текущей неопределенности с COVID-19. Японская компания Sony Electronics закрыла не только заводы в Китае и Малайзии, внеся нестабильность

в поток деталей и ресурсов из Азии, но и свое предприятие в Великобритании.

В

2019 г. в строительной

отрасли на глобальном уровне было

занято более 200 млн человек. Эпидемия приостановила многие строительные

проекты по всему миру, в основном коснувшись подрядчиков и субподрядчиков

среднего уровня. Ожидается, что в следующем году в строительной отрасли продолжится

значительное сокращение производства. Скорость выгорания денежных средств составляет

от 0,4 до 0,6 млрд долл. в месяц для крупных строительных компаний. Проблемы с

ликвидностью в строительной отрасли менее серьезны по сравнению с такими

отраслями, как автомобилестроение и авиакосмическая промышленность. Чтобы

минимизировать скорость выгорания, строительные компании стараются увеличить ликвидность,

регулируя объемы операции и контролируя долговые обязательства.

Строительный

рынок США и ЕС сильно зависит от импорта из Китая. Теперь, когда границы

закрыты, а торговля ограничена, возникают проблемы с цепочками поставок ключевых

ресурсов, включая оборудование и материалы. Это может привести к задержкам реализации

проектов.

В строительной отрасли от

5% до 15% рабочей силы может работать удаленно без потери производительности; в

частности, это касается проектировщиков и архитекторов. Рост безработицы негативно

скажется на строительном рынке. Со снижением покупательной способности

населения инвестиции в новое жилищное строительство будут сокращаться.

Согласно прогнозам,

темпы роста строительства в Китае снизятся в нынешнем году до 0,5%. В других регионах

положение гораздо хуже. Так, в Италии строительное производство может снизиться

в лучшем случае на 10%, а в худшем – на 28%. По данным компании McKinsey, изменение объемов строительных работ в США будет варьироваться от нуля до

-8%, в зависимости от развития эпидемии в стране [Donati].

В

глобальной химической промышленности в 2019 г. работало около 15 млн человек. COVID-19 оказал значительное

влияние на химическую промышленность. Скорость выгорания денежных средств у ведущих

компаний отрасли составляет от 0,7 до 1,4 млрд долл. в месяц. Опросы крупнейших

производителей, таких как BASF, LyondellBasell и Dow Chemical, указывают на

снижение общих доходов отрасли на 5–15% из-за снижения спроса в 2020 г. Крупные компании прекратили

производство или перенаправили его на выпуск критически важных для борьбы с

COVID-19 химических товаров.

Компании направляют усилия на эффективное управление

запасами для сокращения оборотного капитала, откладывают плановое техническое

обслуживание производства, чтобы сэкономить денежные средства и повысить ликвидность.

Меньше внимания уделяется слияниям и поглощениям или обратным выкупам акций.

Химические

производственные компании сравнительно мало затронуты проблемами цепочки

поставок, поскольку обладают достаточно надежным доступом к источникам сырья.

Химическая промышленность готовится к поэтапному открытию заводов и одновременному

сокращению числа работников. В этой отрасли работать удаленно без значительной

потери производительности могут более 20% занятых. Однако инженерам, которым

необходимо разрабатывать продукты с использованием специализированного

оборудования или образцов для испытаний, приходится трудиться в лабораториях и

офисах. Компания Dow Chemical предоставила 2/3 своих сотрудников возможность

работать удаленно и в качестве основного приоритета продвигает безопасность персонала.

Ожидается,

что спрос на химикаты будет постепенно расти по мере восстановления рынков

конечного использования. Компании активно отслеживают каналы спроса и

предложения, чтобы внести оперативные коррективы для масштабирования

производства. Химические компании увеличили производство дезинфицирующих

средств, медицинских принадлежностей и упаковок для пищевых продуктов.

В

глобальной отрасли ветровой

энергетики занято 1,2 млн человек. Влияние COVID-19 здесь оказалось не таким сильным,

как в других отраслях. Тем не менее существуют проблемы неопределенности

спроса, перебоев в цепочках поставок и обеспечения безопасности рабочей силы.

Степень

выгорания денежных средств в отрасли составляет менее 0,5 млрд долл. в месяц.

Ведущие компании приостановили производство и строительство новых установок. В

целях повышения ликвидности происходило сокращение заработной платы, увольнения

или отправка персонала в отпуска без сохранения содержания.

COVID-19

повлиял на цепочки поставок в ветровой энергетике, как и в других отраслях

обрабатывающей промышленности. Обтекатели ветровых турбин, основные компоненты

и материалы производятся в разных странах мира, что делает отрасль по-настоящему

глобальной.

Производство

и сборка некоторых видов турбин и компонентов для ветровой энергетики были временно

приостановлены в Испании, Италии, Великобритании и Индии. Производственные и строительные

планы ведущих игроков, таких как Siemens

Gamesa

и GE, были нарушены вследствие

задержек в поставках материалов и компонентов.

ИТ-сектор.

Последствия COVID-19

оказывают значительное влияние на сектор телекоммуникаций. Поскольку во многих

странах были введены ограничения на передвижение, люди проводили и проводят больше времени дома, работая и отдыхая, и

используют значительно больший объем данных. Телекоммуникационные компании

сосредоточены на повышении отказоустойчивости сетей и изучении того, как

COVID-19 влияет на их планируемые инвестиции, особенно в 5G. В некоторых

странах данные используются как инструмент для отслеживания и сдерживания

распространения вируса.

Наибольшая концентрация

цепочки поставок волоконной оптики находится в китайском Ухане, где

располагаются предприятия китайских компаний Fiberhome, YOFC и Accelink, на которые приходится 25% мировых мощностей

по производству оптического волокна. Базовые станции 5G предъявляют более

высокие требования как к количеству, так и к качеству оптоволоконных кабелей,

при этом спрос на оптическое волокно 5G, по оценкам, в два раза превышает спрос

на 4G. Поскольку поставка оптических волокон была нарушена общегородским

карантином в Ухане и последующей остановкой работы заводов, график развития 5G

в Китае и мире может несколько замедлиться.

На поставку продуктов

IoT (Интернет вещей) в краткосрочной перспективе COVID-19 не повлияет, поскольку основные

китайские производители, такие как Huawei, возобновили свою деятельность, а

также потому, что каждое звено в цепочке поставок IoT легко заменяемо. Но если пандемия

продлится, часть отрасли все равно пострадает. Например, были приостановлены на

некоторое время научно-исследовательские работы в Xiaomi и Mediatek, что

привело к задержке выпуска новых продуктов. Компании видеонаблюдения Hikvision

и Dahua Technology переносят акцент в своих мощностях на производство

термометров.

Большинство китайских

тендеров в сфере телекоммуникаций, включая соглашения о строительстве

инфраструктуры 5G и приобретении демонстрационных приложений, были в свое время

отложены. Поставщики ключевых компонентов для базовых станций 5G, таких как

печатные платы и оптические волокна, в основном базируются в Ухане и других

регионах провинции Хубэй, что негативно сказалось на цепочке поставок 5G.

Задержка в создании инфраструктуры 5G, ограниченный спрос на замену смартфонов

и отложенное возобновление работы на фабриках в совокупности уменьшили отгрузку

китайских смартфонов 5G [TrendForce Presents…].

В США ИТ-отрасль все

еще восстанавливается после потери рабочих мест в апреле и мае. В феврале 2020

г. ИТ-сектор достиг пика занятости – почти 4,8 млн человек. Но к маю он упал до

4,6 млн. В июне ИТ и программные услуги (проектирование компьютерных систем)

потеряли 20 400 рабочих мест.

Количество вакансий в

сфере ИТ также резко упало, поскольку компании пытались пережить экономический

шторм, вызванный пандемией коронавируса. В феврале и марте было открыто 350 тыс.

вакансий в сфере ИТ, к маю эта цифра упала почти до 200 тыс. В июне наблюдался

некоторый рост (более чем до 250 тыс.), причем наибольший рост спроса

наблюдался на таких должностях, как разработчик программного обеспечения,

специалист по ИТ-поддержке, системные инженеры / архитекторы, системные

аналитики и менеджеры ИТ-проектов.

В период с мая по июнь

в таких городах, как Вашингтон, Нью-Йорк, Сан-Франциско, Даллас, Лос-Анджелес,

Сан-Хосе, Чикаго, Бостон, Атланта и Феникс, наблюдался самый большой рост вакансий

в ИТ. Объявления о вакансиях размещали Amazon, Wells Fargo, Anthem Blue Cross,

IBM, Northrop Grumman, Stanley Black & Decker, Boeing и другие компании

[Greig].

По мнению аналитиков,

гигантские ИТ-компании Индии столкнутся с существенным замедлением роста в текущем

финансовом году, поскольку будут бороться с потрясениями, вызванными COVID-19.

Эксперты считают, что на ведущих экспортеров программного обеспечения – Tata

Consultancy Services, Infosys и HCL Technologies – повлияет сокращение расходов

на технологии со стороны клиентов в США и Европе.

По данным Национальной

ассоциации компаний-разработчиков программного обеспечения и услуг, в 2020

финансовом году экспорт программного обеспечения и услуг Индии вырос на 8,1% –

до 147 млрд долларов. В ближайшем будущем ИТ-компании могут ощутить накал

ценового давления, потерю доходов из-за изоляции (в Индии и многих странах

мира), банкротство клиентов и более медленное принятие решений. Ожидается, что

индийские ИТ-компании последуют примеру Accenture, снизившей свой прогноз роста

с 6–8% до 3–6% из-за влияния COVID-19 [Mandavia].

Согласно The Economic Times, в секторе информационных

технологий Индии в ближайшем будущем ожидается сбой, но 2021/22 финансовый год

должен быть нормальным, учитывая потребность в технологиях во всех сегментах

экономики. COVID-19 предоставил компаниям, оказывающим ИТ-услуги, возможность

протестировать концепции работы на дому (WFH) и внедрить инновации в сфере услуг

и доставки.

Компании,

предоставляющие ИТ-услуги, видят, что увеличение доли сотрудников, работающих дистанционно,

не оказывает особого влияния на уровень производительности, хотя тенденции в

этом отношении необходимо отслеживать по мере развития ситуации. Клиенты

внедряют технологии более быстрыми темпами, чем раньше, чтобы обеспечить непрерывность

бизнеса. Некоторые из этих изменений, вероятно, останутся в мире и после

COVID-19, учитывая преимущества с точки зрения затрат и эффективности. Вероятно,

COVID-19 приведет к изменениям в поведении людей, подтолкнет их к использованию

цифровых носителей для транзакций, что приведет к постепенному отказу от

наличных денег. Среди вероятных тенденций – переход на цифровые технологии в

оплате, выход в цифровое пространство новых потребителей и дальнейший прогресс

в обеспечении доступности финансовых услуг [Near-term…].

По всему миру операторы

связи принимают различные меры для улучшения качества обслуживания клиентов и

предоставления людям доступа к сетевым услугам. В Великобритании, например,

операторы связи увеличили пропускную способность своих сетей и обеспечивают

анонимность, чтобы помочь в отслеживании распространения COVID-19.

Телекоммуникационные компании также предлагают сетевые инструменты бесплатно

или по сниженной цене, чтобы помочь клиентам работать из дома.

Статистические и информационные

данные все чаще используются правительствами и организациями для отслеживания и

сдерживания распространения вируса. В Китае, из-за его обширного ландшафта и

большого высокомобильного населения, эффективность связи и обмена данными имела

особое значение для выявления инфицированных людей и борьбы со вспышкой

коронавируса. Вероятно, все больше стран

будут использовать сотовые данные для отслеживания распространение вируса, что

может вызвать вопросы о конфиденциальности данных в будущем [Understandingthe sector…].

Российская экономика переживает

пандемию коронавирусной инфекции лучше, чем большинство других крупных

развивающихся рынков. Об этом сообщает Bloomberg со ссылкой на опрошенных

экспертов. При этом Bloomberg отмечает, что «Ренессанс Капитал» прогнозирует

падение ВВП страны на 3,3% в 2020 г. и отскок в 3,8% в 2021 г. В то же время

опросы самого агентства показывают сокращение экономики России на 4,8%. В конце

мая Минэкономразвития прогнозировало спад российской экономики в 2020 г. на 5%.

В конце августа помощник президента Владимира Путина Максим Орешкин сообщал,

что пандемия поможет России войти в топ-5 мировых экономик [Аналитики…].

По оценкам экспертов, сделанным в

начале осени 2020 г., пандемия COVID-19 может нанести мировой экономике ущерб в

35 трлн долл. При этом аналитики опасаются, что экономика планеты столкнется с новыми трудностями в конце 2020 г.,

если правительства ведущих государств слишком рано откажутся от стимулирующих

мер.

В начале осени 2020 г. мировая

экономика переживала пик восстановления после кризиса, вызванного пандемией, но

до конца года страны могут столкнуться с новыми экономическими вызовами, сообщал

Bloomberg со ссылкой на опрошенных экспертов. В условиях пандемии правительства

уже вложили триллионы долларов в меры поддержки. Благодаря этому в США в

августе резко снизился уровень безработицы и улучшилась ситуация на рынке

жилья, в Китае восстанавливается экономика, а в Германии растет производство.

Кроме того, развивающиеся рынки получили «передышку» из-за падения курса

доллара, указало агентство.

Так, в США в августе создали 1,4 млн

рабочих мест, но «поддерживать такой темп» без финансовой помощи будет трудно, считает

эксперт Moody's Райан Свит. Ряд крупных компаний заявили о грядущих

сокращениях. Среди них – производитель автомобилей Ford

Motor Co и авиакомпания United Airlines Holdings Inc. В то же время в Китае,

где еще несколько месяцев назад удалось локализовать распространение коронавируса,

потребители по-прежнему неохотно тратят деньги, а крупнейшие банки сообщили о

максимальном падении прибыли за более чем десять лет из-за роста безнадежных

долгов, отмечает Bloomberg.

Проблемы

восстановления

Для

преодоления нынешнего кризиса, с которым сталкивается глобальная экономика,

правительства многих стран разработали пакеты финансовых стимулов и другие меры,

которые не только помогают бороться с безработицей, но и стимулируют

краткосрочный спрос, а также способствуют долгосрочному экономическому росту

(табл. 3).

Таблица

3. Государственная поддержка бизнеса в ряде ведущих стран мира

|

Страна

|

Основные меры

поддержки

|

|

США

|

2,3 трлн долл.

(11% ВНП) – CARES Act,

поддержка и безопасность экономики, в том числе 500 млрд долл. на поддержку

наиболее пострадавших отраслей экономики;

670 млрд долл.

на поддержку малого бизнеса;

484 млрд долл.

в рамках дополнительной программы, принятой в апреле 2020 г.

|

|

Великобритания

|

330 млрд долл.

гарантий по банковским кредитам;

50 млрд долл.

на сохранение занятости и поддержку бизнеса

|

|

Индия

|

100 млрд.

долл. на поддержку бизнеса и отраслей экономики

|

|

Китай

|

4,6 трлн юаней (4,5% ВНП) на:

расходы на

профилактику и контроль эпидемии;

производство

медицинского оборудования;

ускоренную

выплату страховки по безработице и ее расширение для трудящихся-мигрантов;

налоговые

льготы и отказ от взносов на социальное страхование;

государственные

инвестиции;

освобождение

предприятий от НДС и налога на прибыль

|

|

Франция

|

327 млрд евро (около

15% ВНП), из них 315 млрд в виде гарантий по банковским кредитам и схемам

перестрахования кредитов.

(3 сентября

правительство объявило о новом финансовом пакете для поддержки восстановления

французской экономики («Plan de Relance»). План включает меры на сумму около

100 млрд евро в течение двух лет и сосредоточен на экологической

трансформации экономики, повышении конкурентоспособности французских фирм и

поддержке социальной и территориальной сплоченности.)

|

|

Италия

|

Правительство

приняло пакет фискальных мер «Перезапуск» на сумму 55 млрд евро (3,5% ВВП).

Он предусматривает, среди прочего, дополнительную поддержку доходов семей

(14,5 млрд евро), средства для системы здравоохранения (3,3 млрд евро) и меры

по поддержке бизнеса, включая гранты для малых и средних предприятий и

отсрочки по уплате налогов (16 млрд евро).

|

|

Испания

|

Ключевые меры

на 38 млрд евро (около 3,5% ВВП) включают:

бюджетную

поддержку из резервного фонда Министерству здравоохранения (1,4 млрд);

авансовый

перевод в регионы для региональных служб здравоохранения (2,9 млрд);

дополнительные

расходы на здравоохранение, в том числе исследования, связанные с COVID-19 (1

млрд);

права на

пособие по безработице для работников, временно уволенных в соответствии с

Системой временной корректировки занятости (ERTE) из-за COVID-19

|

Источник: Policy Responses to COVID-19. International Monetary Fond, October 2020 imf.org/en/Topics/imf-and-covid19/Policy-Responses-to-COVID-19.

Центральные

банки по всему миру также пытаются укреплять стабильность и поддерживать

ликвидность на финансовых рынках. Среди их важнейших мер можно отметить

следующие:

– снижение процентных

ставок и покупку большего количества государственных облигаций для снижения их

доходности при различных сроках погашения (меры, известные как количественное

смягчение);

– льготное кредитование банков, иностранных центральных

банков, других финансовых учреждений и даже нефинансовых организаций с

достаточным залогом;

– в качестве надзорных

органов финансового сектора – стимулирование финансовых учреждений на предоставление

кредитов фирмам, пострадавшим от кризиса.

Чтобы

остаться в бизнесе, большинство компаний стали вновь запускать свои заводы и

сборочные линии в июне – июле. Стратегией увеличения прибыли становится сосредоточение

внимания на производстве продуктов, которые доказали свою репутацию или

пережили предыдущие спады с хорошими продажами. Вот некоторые примеры из

различных отраслей. Автомобильная промышленность: пикапы, такие как F150 (в США),

хэтчбек и средние седаны (в странах Тихоокеанской Азии), внедорожники (в Европе).

Авиация и космонавтика: платформы B737, A320, самолеты бизнес-класса, которые

позволяют избежать тесных контактов с пассажирами; изменения дизайна сидений

для облегчения социального дистанцирования. Ветровая энергетика: акцент на

моделях турбин с высоким уровнем резервов и более локализованной цепочкой

поставок.

Крупные

производители уже столкнулись с перебоями в цепочках поставок и пересмотрели

свои прогнозы роста на 2020 г. Ожидается, что влияние COVID-19 на цепочки

поставок будет продолжаться в течение длительного времени. Ключевыми проблемами

в управлении цепочками поставок являются следующие:

1.

Зависимость производства от большого количества стран по закупкам важнейших компонентов,

а также ограничения на международные перевозки и поездки.

2.

Нехватка критически важных компонентов по причине глобальной остановки

производства.

3.

Ограниченные объемы запасов сырья и компонентов.

4.

Снижение производительности и увеличение стоимости работ.

5.

Волатильность цен.

В

табл. 4 обобщены основные проблемы, возникающие в цепочках поставок для

различных отраслей промышленности в период пандемии COVID-19.

Таблица 4

|

Отрасль

|

Проблемы

|

|

Автомобильная

|

Китай

является крупнейшим экспортером и поставщиком важнейших автомобильных

компонентов для всех крупнейших автопроизводителей в различных регионах мира.

В 2019 г. объем китайского экспорта автокомпонентов составил 35 млрд долл. Высокая

зависимость от китайского импорта, а также закрытие ряда заводов создали

серьезные трудности с поставками автокомпонентов.

|

|

Аэрокосмическая

|

У

крупнейших авиапроизводителей образовались большие объемы нереализованных

запасов.

Высокая

зависимость от единственного поставщика материалов и компонентов, которым

часто выступает Китай.

Сокращение

производства из-за срывов поставок деталей и компонентов.

|

|

Электронная

|

Сильная

зависимость от Китая по поставкам комплектующих.

Закрытие

границ сократило потоки необходимых компонентов из-за рубежа.

Задержки

по поставкам на 4 и более недель.

|

|

Строительство

|

Американский

и европейский строительные рынки зависят от Китая в поставках необходимых

компонентов и материалов.

Закрытие

портов и границ сдерживают движение рабочей силы, материалов и оборудования.

Отсутствие

достаточной рабочей силы на строительных площадках и затягивание сроков

строительства ведут к росту стоимости строительства объектов.

|

|

Ветровая

энергетика

|

Агрессивные

карантинные меры в ведущих европейских странах, таких как Испания, Франция и

Италия, ограничили движение рабочей силы, материалов и компонентов для

отрасли.

США

и Мексика закрыли свои границы, что привело к задержкам поставок лопастей для

ветряных установок.

Снижение

поставок ветряных лопастей из Китая на американский рынок.

|

|

Химическая

|

Сокращение

спроса, закрытие предприятий, рост цен на сырье.

|

Источник: составлено по Impact

of COVID-19 on Various Industries, May 18, 2020, Lucintel.

Вспышка

COVID-19 оказала влияние на психологию и потребительские настроения и, таким

образом, создала потребность в бесконтактной экономике, которая может

ускорить рост индустрии 4.0 – умных домов, роботов, интернета вещей и

искусственного интеллекта. Бесконтактная экономика включает в себя любую

экономическую деятельность, осуществляемую без тесного взаимодействия или

физического присутствия человека на месте транзакции.

Например,

в период карантина, чтобы уменьшить контакты между людьми, наблюдался сдвиг в сторону онлайн-собраний,

онлайн-обучения, телемедицины и онлайн-покупок в системе компаний Amazon,

Flipkart и т. д. Вырос спрос на роботов в больницах, на заводах и в

повседневной жизни. Роботы позволяют медицинским работникам дистанционно

измерять температуру, артериальное давление и насыщение кислородом у пациентов,

подключенных к аппарату ИВЛ. Они могут также дезинфицировать больницы,

аэропорты, фабрики, рабочие места и другие уязвимые зоны. Беспилотники и роботы

используются для наблюдения за общественными работами и общественной

безопасностью, выявляют нарушения ограничений в период карантина и т. п.

Можно

также ожидать перехода к гибкому и интеллектуальному производству, которое в

состоянии помочь производителям поддерживать баланс между их запасами и

фактическим спросом. В постковидный период увеличатся цифровые преобразования в

платежах, поступлениях, цепочках поставок и многих других аспектах бизнеса в

целях повышения его эффективности.

Крупные

производители, такие как Boeing, Airbus, Safran, Honeywell, GE Aviation,

General Motors и Ford, уже вложили значительные средства в интеллектуальное

производство и бесконтактные технологии, чтобы добиться снижения затрат.

В

период карантина компании оценивали производительность труда сотрудников,

работающих на дому. Выяснилось, что во многих обрабатывающих отраслях почти 25%

сотрудников могут работать из дома без потери производительности. В сфере услуг

и программного обеспечения так могут работать от 75% до 100% сотрудников.

Например, компания TCS (Tata Consulting Services), в которой работают 448 тыс.

сотрудников по всему миру, полагает, что к 2025 г. 75% ее сотрудников смогут

работать дома (примерно 20–25% делают это сегодня). Новая модель потребует гораздо

меньше офисных площадей. Решение было принято после того, как фирма быстро

перевела 90% своей рабочей силы на операционную модель под названием «Безопасное

рабочее пространство без границ». Многие другие IT-компании использовали подобные модели в

период карантина и практически не потеряли в производительности. Это также

позволило сэкономить время в пути до офиса, которое обычно составляет в крупных

городах от часа до двух в одну сторону.

В

бесконтактной экономике будет расти спрос на автономные транспортные средства,

автономные/интеллектуальные фабрики и аддитивное производство (3D-печать).

Интеллектуальное производство позволит повысить производительность, пропускную

способность и улучшить техническое обслуживание. Например, General Motors

расширяет использование подключенных роботов, которые могут помочь

автопроизводителю определить проблемы с техническим обслуживанием автомобилей

до того, как они возникнут. Компания Uber недавно заявила, что, поскольку 80%

стоимости поездки составляют расходы на водителя, использование автономных

транспортных средств повысит ее прибыльность.

Примечания

1. Скорость выгорания (burn rate) – скорость, с которой уменьшаются наличные денежные средства компаний.

2. Interconnecting and Packaging Electronic Circuits

Литература

Аналитики оценили влияние

пандемии на экономику России // РБК. 08.09.2020. – URL: rbc.ru/economics/08/09/2020/5f570b589a7947a7d20d6a74 (дата обращения:

05.10.2020).

Auto industry recovery from COVID-19 could take years, signaling slow climb

back // The Detroit News. 11.06.2020.

Donati A.K. What’s Next for Construction and Contech After

Covid-19? // Forbes. 13.05.2020. – URL:

forbes.com/sites/angelicakrystledonati/2020/05/13/whats-next-for-construction-and-contech-after-covid-19/#4c86419842cb

(date of access: 05.10.2020).

Globalisation and the threat of Covid-19. The Economist Intelligence

Unit. London. 2020.

Greig J. US IT

sector jobs slowly rebounding after coronavirus dip // TechRepublic. 06.6.2020.

– URL:

techrepublic.com/article/us-it-sector-jobs-slowly-rebounding-after-coronavirus-dip/

(date of access: 05.10.2020).

Gross Domestic Product, 2nd Quarter 2020 (Advance Estimate) and Annual

Update // bea. 30.07.2020. – URL:

bea.gov/news/2020/gross-domestic-product-2nd-quarter-2020-advance-estimate-and-annual-update

(date of access: 05.10.2020).

Mandavia M. Virus attack to slow down IT growth // The Economic Times. 03.04.2020. – URL:

tech.economictimes.indiatimes.com/news/corporate/virus-attack-to-slow-down-it-growth/74958707?redirect=1

(date of access: 05.10.2020).

Near-term disruption likely in IT sector; FY22

should be normal year: Citi report // The Economic Times. 16.06.2020. – URL: economictimes.indiatimes.com/tech/ites/near-term-disruption-likely-in-it-sector-fy22-should-be-normal-year-citi-report/articleshow/76405975.cms

(date of access: 05.10.2020).

Nichols

M.R. How COVID-19 Has Impacted the Electronics

Supply Chain // Electronic Design.

02.06.2020. – URL: electronicdesign.com/covid-19/article/21132922/how-covid19-has-impacted-the-electronics-supply-chain

(date of access: 05.10.2020).

Statista. – URL: statista.com/topics/1487/automotive-industry/ (date of

access: 05.10.2020).

TrendForce Presents Comprehensive Analysis of COVID-19 Outbreak’s Impact

on Global High-Tech Industry // businesswire. 17.02.2020. – URL:

businesswire.com/news/home/20200217005084/en/TrendForce-Presents-Comprehensive-Analysis-COVID-19-Outbreak%E2%80%99s-Impact

(date of access: 05.10.2020).

Understanding the sector impact of COVID-19Telecommunications. Deloitte.

02.04.2020. – URL: 2.deloitte.com/content/dam/Deloitte/global/Documents/About-Deloitte/COVID-19/gx-understand-sector-impact-telecom.pdf

(date of access: 05.10.2020).

Wyman

O. Why Aerospace’s Recovery From COVID-19 May Take

Five Years // Forbes. 20.05.2020. – URL: forbes.com/sites/oliverwyman/2020/05/20/why-aerospaces-recovery-from-covid-19-may-take-five-years/#158a5d1e3d94

(date of access: 05.10.2020).

Читайте также на нашем портале:

«Перспективы развития мировой экономики в 2019 году» Владимир Кондратьев

«Азия как новый центр экономической силы» Владимир Кондратьев

«Перспективы роста мировой экономики» Владимир Кондратьев

«Глобальный мир на пороге торговых войн» Петр Яковлев