Цемент вместе с бетоном является вторым после воды наиболее употребляемым ресурсом на земле: ежегодно его потребление на нашей планете составляет около 1 тонны на человека. Цемент производится в 156 странах мира. Однако 70% мирового производства цемента сосредоточено лишь в 10 странах мира, где проживает 70% населения земли. Цементная промышленность имеет ключевое значение для экономического развития, поскольку производит основной вид строительных материалов для жилищного, промышленного строительства и для строительства объектов инфраструктуры. Темпы ее развития в 1,5-2 раза выше, чем темпы роста мирового ВВП.

Цемент – один из базовых строительных материалов, который называют "хлебом строительства". Являясь основным вяжущим компонентом, цемент находит широкое применение в производстве бетона, железобетона, строительных растворов, а также в асбестоцементной, нефтедобывающей и других отраслях промышленности. Он пользуется спросом при возведении новых промышленных объектов, реконструкции и строительстве зданий и сооружений, в том числе гидротехнических объектов, индивидуальном строительстве. Уникальные свойства цемента позволяют на его основе изготавливать специальные конструкции, такие как железнодорожные шпалы, строительные блоки, панели и плитки, многие другие изделия.

Цементная промышленность – одна из ведущих отраслей производства строительных материалов. Выпускаются различные виды цемента: портландцемент, шлакопортландцемент, пуццолановый портландцемент, специальные цементы (декоративные, тампонажный, глинозёмистый, сульфатостойкий, цемент для гидротехнических сооружений, быстротвердеющий цемент и др.).

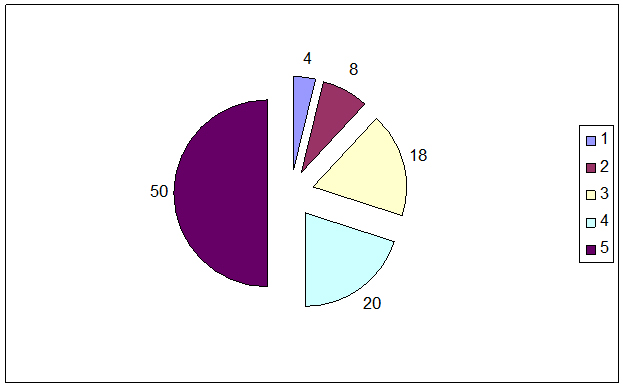

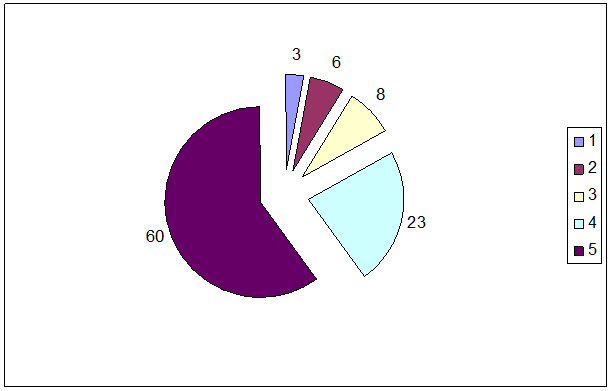

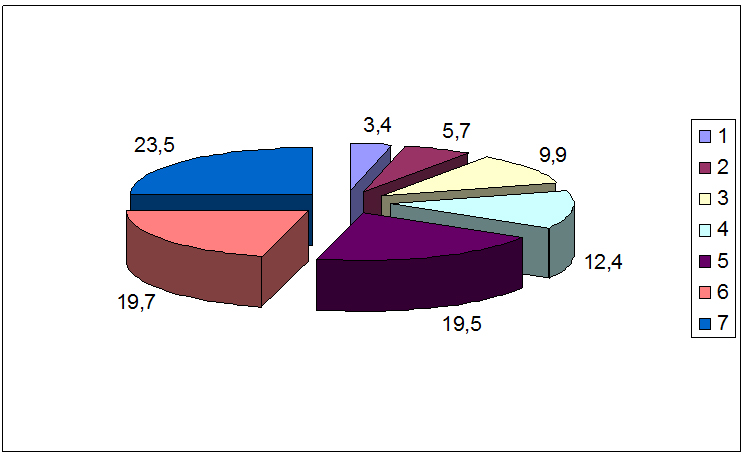

В последние несколько лет как в производстве, так и потреблении цемента существенно вырос удельный вес развивающихся стран. Их доля в мировом потреблении цемента к 2010 г. достигла 90% [1]. Этому способствовали благоприятная демография, растущая урбанизация населения, все возрастающий спрос на жилье и объекты инфраструктуры. Первое место принадлежит Китаю: в 2012 г., согласно оценкам, на эту страну будет приходиться почти 60% мирового потребления цемента (в 1990 г. она потребляла только 18%) (рис. 1, 2).

Рис. 1. Структура спроса на цемент по регионам мира в 1990 г., %

1 – Индия; 2 – Северная Америка; 3 – Китай; 4 – Западная Европа; 5 – остальные страны.

Рассчитано по: Cementing growth. Ernst & Young, 2011.

Рис. 2. Структура спроса на цемент по регионам в 2012 г.

1 – Северная Америка; 2 – Западная Европа; 3 – Индия; 4 – остальные страны; 5 – Китай.

Рассчитано по: Cementing growth. Ernst & Young, 2011.

В последние 20 лет произошла существенная трансформация и самой цементной промышленности. Она стала по-настоящему глобальной. На этом рынке появилось несколько транснациональных корпораций. На семь крупнейших глобальных цементных корпораций в 2010 г. приходилось примерно 30% мирового производства цемента. Эти компании активно перемещали свои мощности и строили новые заводы в развивающихся странах, где наблюдались самые высокие темпы спроса на строительные материалы (табл. 1).

Таблица 1. Доля развивающихся стран в совокупных мощностях ведущих цементных компаний мира, %

|

Компании

|

2001 г.

|

2010 г.

|

|

Lafarge

|

59

|

71

|

|

Holcim

|

53

|

67

|

|

Heidelberg cement

|

38

|

56

|

|

Italcementi

|

36

|

50

|

Источник: Davyresearch, RBSresearch, данные корпоративной статистики.

Так, за период с 2001 по 2010 г. доля развивающихся рынков в общих цементных мощностях швейцарской компании Holcim выросла с 53 до 67%, а французской Lafarge – с 59 до 71%.

Ежегодно в мире производится свыше 3 млрд т цемента. При этом за последние 11 лет выпуск цемента год от года возрастал. С 2000 г. по 2011 г. объемы производства выросли более чем в 2 раза, с 1,6 млрд т до 3,6 млрд т (табл. 2).

Таблица 2. Динамика мирового производства цемента и темпы прироста в 2000-2011 гг.

|

Годы

|

2000

|

2001

|

2002

|

2003

|

2004

|

2005

|

2006

|

2007

|

2008

|

2009

|

2010

|

2011

|

|

Млрд т

|

1,6

|

1,7

|

1,8

|

1,95

|

2,13

|

2,31

|

2,55

|

2,77

|

2,84

|

3,06

|

3,4

|

3,56

|

|

%

|

|

6,3

|

5,9

|

8,3

|

9,2

|

8,5

|

10,4

|

8,6

|

2,5

|

7,7

|

7,8

|

7,9

|

Рассчитано по: US Geological Survey, Mineral Commodity Summary, January 2012.

Наиболее высокие темпы роста производства (108–110% к уровню предыдущего года) наблюдались в 2003–2007 гг. в условиях строительного бума – в строительстве потребляется более 80% цемента. В 2008 г. в связи с началом мирового экономического кризиса темпы роста выпуска цемента снизились до 102,5%. Однако уже в 2009 г. в мире было выпущено свыше 3 млрд т цемента, что на 7,7% выше уровня предыдущего года. В 2010 г. объем выпуска достиг 3,3 млрд т (+7,8%), а в 2011 г. – 3,6 млрд т.

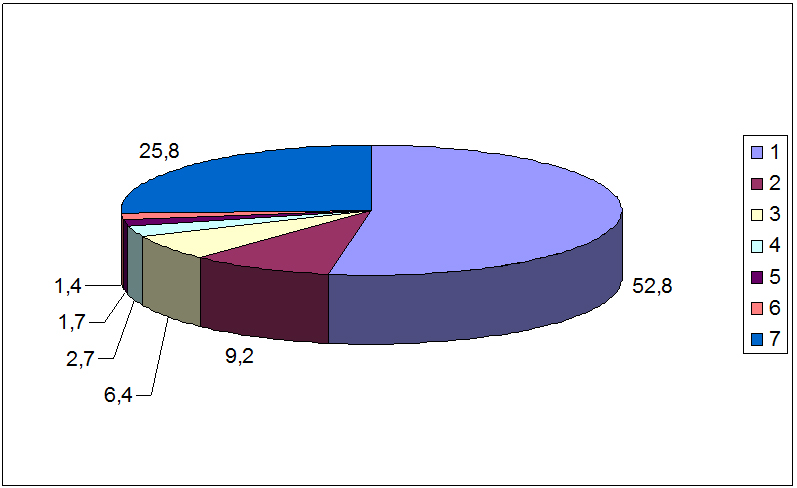

Более половины этого объема в 2010 г. приходилось на предприятия азиатских стран. В первую очередь это Китай (53%) и Индия (6%). Вклад государств Западной Европы составляет около 9%, США – 2,7%, Бразилии – 1,7% (рис. 3). Доля стран СНГ не превышает 2,5% мирового производства (в том числе России – 1,4 %).

Рис. 3. Страновая структура мирового производства цемента в 2010 г., %

1 – Китай, 2 – Западная Европа, 3 – Индия, 4 – США, 5 – Бразилия, 6 – Россия, 7 – прочие производители.

Источник: U.S. Geological Survey, Mineral Commodity Summaries, January 2011.

Обращает на себя внимание, что один только Китай производит теперь больше цемента, чем все остальные страны мира вместе взятые. За пять лет, с 2005 по 2010 г., производство в этой стране практически удвоилось. Высокими темпами росло производство цемента в Бразилии, Турции и Вьетнаме. В Западной Европе и России это производство стагнировало. В результате в 2010 г. по сравнению с 2005 г. Бразилия переместилась в списке мировых производителей цемента с 13-го места на 5-е, Турция – с 10-го на 4-е, а Вьетнам – с 17-го на 9-е (табл. 3).

Доля Китая в общемировом производстве цемента имеет тенденцию к росту. Так, в 2000 г. этот показатель составлял лишь 36,4%, в 2006 г. превысил 47%, а в 2010 г. достиг почти 53%. При этом произошло снижение доли США с 5% в 2000 г. до 4% в 2005 г. и 2,7% в 2010 г., а доля Японии снизилась с 3% в 2005 г. до 1,6% в 2010 г.

Таблица 3. Производство цемента в ведущих странах мира, млн т

|

|

Страны

|

2005 г.

|

2010 г.

|

|

1

|

Китай

|

1038

|

1800

|

|

2

|

Индия

|

217

|

220

|

|

3

|

США

|

100

|

92

|

|

4

|

Турция

|

42

|

60

|

|

5

|

Бразилия

|

36

|

59

|

|

6

|

Япония

|

69

|

56

|

|

7

|

Иран

|

65

|

55

|

|

8

|

Испания

|

48

|

50

|

|

9

|

Вьетнам

|

29

|

50

|

|

10

|

Россия

|

48

|

49

|

|

Всего

|

2310

|

3413

|

Источник: U.S. Geological Survey, Mineral Commodity Summaries, January 2011.

Потребность в цементе в значительной степени определяется ростом промышленного производства и инвестиционной активностью в стране или регионе. Объемы производства (потребления) цемента наглядно показывают, где в настоящее время идет бурное строительство, – это Китай, а также страны Юго-Восточной и Центральной Азии.

В будущем (до 2020 г.) ожидается расширение мирового спроса на цемент: в частности, в странах Юго-Восточной Азии – на 90%, Юго-Западной Азии – на 70%. Выше среднего ожидается рост потребления в других частях Азии, Африке и Латинской Америке, в то время как в США прогнозируется снижение спроса на 4–6%.

Ежегодный прирост объема внутреннего рынка Китая, в связи с ожидаемыми высокими темпами роста экономики страны, оценивается на уровне 8%. Это сохранит за КНР статус крупнейшего и наиболее перспективного рынка цемента. В странах ЕС рост спроса на цемент будет ниже среднемирового уровня.

В настоящее время на мировом рынке цемента доминирует ряд крупных компаний: Lafarge (Франция), Holcim (Швейцария), HeidelbergCement (Германия), Italcementi (Италия), Cemex (Мексика,), Anhui Conch Cement (Китай), Taiheiyo (Япония). На их долю приходится свыше 1/3 совокупного мирового производства цемента и 2/3 его продаж (табл. 4).

Таблица 4. Крупнейшие цементные компании мира

|

|

Компания

|

Производство, млн т

|

Общая мощность заводов, млн т

|

Загрузка мощностей, %

|

Численность занятых, тыс. чел.

|

Объем продаж, млрд долл.

|

Число заводов

|

Число стран

|

|

1

|

Holcim (Швейцария)

|

136,7

|

212,0

|

65

|

80,3

|

16,6

|

140

|

70

|

|

2

|

Lafarge (Франция)

|

135,7

|

217,0

|

63

|

75,7

|

12,4

|

160

|

50

|

|

3

|

Hiedelberg Cement (Германия)

|

78,7

|

116,5

|

68

|

53,0

|

9,1

|

Н.св.

|

40

|

|

4

|

Cemex (Мексика)

|

74,0

|

96,1

|

77

|

54,6

|

14,7

|

66

|

50

|

|

5

|

Italocementi Group (Италия)

|

54,4

|

70,0

|

78

|

20,0

|

3,7

|

62

|

22

|

|

6

|

Buzzi Unicem (Италия)

|

26,6

|

43,3

|

61

|

11,3

|

2,0

|

Н.св.

|

Н.св.

|

|

7

|

Cimpor (Португалия)

|

28,3

|

37,0

|

76

|

8,5

|

1,8

|

Н.св.

|

11

|

|

8

|

Taiheiyo Cement (Япония)

|

19,8

|

35,4

|

56

|

18,5

|

6,8

|

Н.св.

|

8

|

|

9

|

Евроцемент груп (Россия)

|

19,4

|

28,7

|

68

|

Н.св.

|

1,3

|

16

|

Н.св.

|

Рассчитано по данным корпоративной статистики.

Среди лидеров по производству цемента можно выделить швейцарскую компанию Holcim, основанную еще в 1912 г., которой принадлежит 140 цементных заводов в 70 странах мира. Производственные мощности компании по итогам 2010 г. составили 211,5 млн т цемента, объем производства – 136,7 млн т, уровень загрузки мощностей – 65%. Численность занятых составляла на 2010 г. более 80 тыс. чел. Эта компания активно присутствует в Индии и других странах Азии, на которые приходится 26% всех ее мощностей.

Другой крупнейшей транснациональной цементной корпорацией является французская Lafarge, владеющая 160 цементными заводами в 50 странах мира. Это одна из старейших компаний, она была основана еще в 1833 г. Производственные мощности по итогам 2010 г. составили 217 млн т цемента, объем производства – 135,7 млн т, уровень загрузки – 63%. Lafarge также активно работает в Азии (28% всех мощностей), при этом акцент делается на Китай, где сосредоточено более половины всех азиатских заводов компании.

Для еще одного лидера, немецкой компании Heidelberg Cement, основанной в 1874 г., характерны следующие показатели: производственная мощность по итогам 2010 г. – 116,5 млн т цемента, объем производства – 78,7 млн т, уровень загрузки мощностей – 68%. Значительная часть мощностей (почти 30%) приходится на страны Северной Америки.

Таким образом, общий объем производства трех крупнейших компаний в 2010 г. составил почти 11% мирового производства цемента.

Развивающиеся страны в списке мировых лидеров цементной промышленности представлены лишь одной мексиканской компанией Cemeх, которая существует с 1902 г. В настоящее время это четвертая по объемам производства цемента корпорация в мире. В 2010 г. она выпустила 74 млн т цемента на 66 заводах в 50 странах мира.

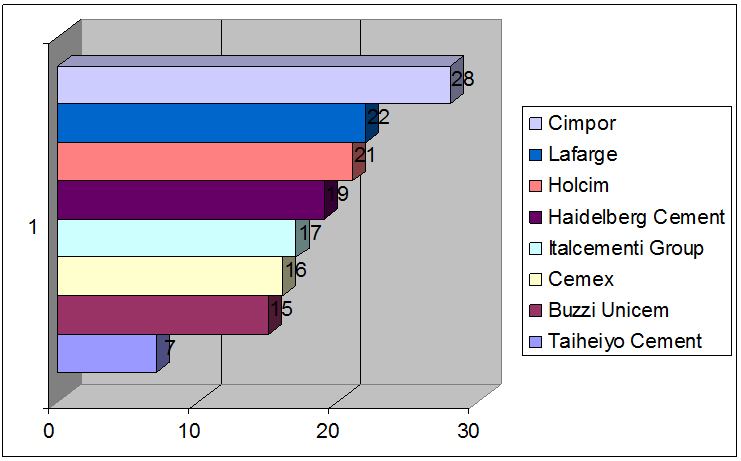

В 2010 г. средний уровень рентабельности среди производителей цемента на развитых рынках составил 18%, при этом за последние четыре года данный показатель снизился на 5-6 процентных пунктов. На российском рынке рентабельность в среднем находится в пределах 10%. Разница в рентабельности объясняется различными технологиями производства и уровнем износа цементных заводов (рис. 4).

Рис. 4. Уровень рентабельности крупнейших производителей цемента в 2010 г., %

Рассчитано по данным корпоративной отчетности: Российская индустрия цемента; Новая волна спроса; ТКБ Капитал, 2011.

В последние годы заметно растет международная торговля цементом. Однако доля экспортно-импортных операций в общих объемах производства цемента все еще незначительна и составляет от 5 до 7%. Это означает, что производство этого строительного материала существует прежде всего для удовлетворения внутренних локальных потребностей. Среди стран-экспортеров цемента первое место (с большим отрывом от других) занимает Китай (табл. 5), что не удивительно, принимая во внимание долю этой страны в мировом производстве.

Таблица 5. Ведущие страны-экспортеры цемента, 2010 г.

|

|

Страна

|

Интенсивность экспорта (доля страны в мировом экспорте цемента), %

|

|

1

|

Китай

|

37,9

|

|

2

|

Таиланд

|

15,7

|

|

3

|

Япония

|

10,6

|

|

4

|

Германия

|

7,6

|

|

5

|

Южная Корея

|

6,5

|

|

6

|

Канада

|

5,2

|

|

7

|

Индия

|

5,0

|

|

8

|

Турция

|

4,0

|

|

9

|

Малайзия

|

3,9

|

|

10

|

Греция

|

3,5

|

Источник: UN Comtrade 2010.

Интересно отметить, что больше половины стран-экспортеров, представленных в таблице, не являются ведущими производителями цемента. Например, США, Россия и Испания, являясь ключевыми производителями, не попадают в десятку главных экспортеров. Это объясняется тем, что многие ведущие производители используют этот строительный материал на своем растущем внутреннем рынке. Примечательно и то, что среди 10 ключевых стран-экспортеров 7 представляют азиатский континент. Это свидетельствует о значительных конкурентных преимуществах азиатских стран в производстве строительных материалов.

Доля экспортных поставок цемента от общего объема производства составляет: в Китае – 2,7%, в Индии – 3%, в Турции – 8%, в Японии – 14%. Ведущие производители цемента не всегда обладают излишками этого материала для экспорта. А страны-экспортеры, имеющие излишки, пользуются конкурентными преимуществами, связанными с более низкими издержками добычи необходимого для производства цемента сырья [2].

Статистические данные свидетельствуют, что крупнейшим импортером цемента в мире являются США (табл. 6).

Таблица 6. Ведущие страны-импортеры цемента, 2010 г.

|

|

Страна

|

Интенсивность импорта (доля страны в мировом импорте цемента), %

|

|

1

|

США

|

33,1

|

|

2

|

Испания

|

11,4

|

|

3

|

Италия

|

4,3

|

|

4

|

Голландия

|

3,6

|

|

5

|

Франция

|

3,4

|

|

6

|

Южная Корея

|

3,0

|

|

7

|

Гана

|

3,0

|

|

8

|

Сингапур

|

2,8

|

|

9

|

Сирия

|

2,6

|

|

10

|

Казахстан

|

2,4

|

Источник: UN Comtrade 2010.

Первые пять стран, потребляющие около 55% всего импортируемого в мире цемента, расположены в Западной Европе и Северной Америке. Анализ страновой структуры экспорта и импорта позволяет сделать вывод, что ведущими производителями цемента являются, как правило, развивающиеся, а его потребителями – развитые страны. Единственным исключением оказывается Южная Корея, которая присутствует в обоих списках.

Выявленные тенденции объясняются, в частности, жестким экологическим регулированием в развитых странах, заставляющим переводить производственные цементные мощности в страны третьего мира, где издержки производства ниже, а экологические требования гораздо мягче.

* * *

Цементная промышленность России постепенно восстанавливается после кризиса 2009 г. Сокращение спроса было вызвано снижением строительной активности в стране вследствие остановки многих инфраструктурных проектов из-за кризиса ликвидности. В 2010 г. спрос на цемент вырос на 14% после падения на 27% в 2009 г. Потребление достигло 51,5 млн т (в 2009 г. – 45,2 млн т). В ближайшей перспективе можно ждать роста спроса примерно на 8–10% в год благодаря осуществлению крупных инфраструктурных проектов, связанных, в том числе, с проведением Олимпиады в Сочи и саммита АТЭС на Дальнем Востоке. Долгосрочные планы государства включают расходы на экономическое развитие страны в объемах до 1 трлн долл. к 2020 г. и 400 млрд долл. инвестиций в инфраструктуру страны к 2015 г. [3] Тем не менее в стране остро ощущается потребность в модернизации и замене около 70% устаревших цементных мощностей. Прирост мощностей может не поспеть за динамикой спроса на цемент, что приведет к росту объемов импорта этого строительного материала.

Производители цемента в России также продемонстрировали в 2010 г. позитивную динамику, показав 13,9% рост (производство достигло 50,4 млн т). Положительная динамика сохранилась и в 2011 г. По предварительным оценкам, общий объем производства цемента в 2012 г. составит 56,2 млн т. Среднегодовой рост производства цемента за период 2011–2015 гг., по нашим оценкам, составит 8,2% (табл. 7).

Таблица 7. Динамика производства цемента в России, млн т

|

2001

|

2002

|

2003

|

2004

|

2005

|

2006

|

2007

|

2008

|

2009

|

2010

|

2012

|

2015*

|

|

35

|

38

|

41

|

46

|

49

|

55

|

60

|

54

|

44

|

50

|

56

|

75

|

* Прогноз.

Источник: СМПРО, оценка ТКБ Капитал.

Основными факторами роста цементной промышленности в России остаются жилищное строительство и инфраструктура. Развитие отрасли в большой степени зависит от темпов роста жилищного строительства. По мнению экспертов, на фоне крайне низкой обеспеченности жильем его строительство в среднесрочной перспективе будет активно наращивать обороты.

Согласно статистике, пик рождаемости в России пришелся на 1980–1987 гг. Сейчас это экономически активная часть населения, которая нуждается в улучшении жилищных условий. Покупки жилья продолжаются даже несмотря на рост цен, что подтверждают тенденции 2007–2008 гг. На этом фоне цементная отрасль обладает хорошими перспективами роста в ближайшие годы. За 2005–2011 гг. ввод жилья в России увеличился с 42 млн до 59 млн кв. м и к 2015 г., по прогнозам, может возрасти до 80 млн кв. м. Среднегодовые темпы роста жилищного строительства в 2011–2015 гг. оцениваются в 6,8%.

Возросшая строительная активность повысила спрос на цемент и привела к росту его стоимости. При текущих ценах на газ и электроэнергию уровень рентабельности многих цементных компаний балансирует на грани убытков. Поэтому вероятно, что при сохранении текущего спроса компании будут вынуждены повышать цены. По нашим оценкам, средняя цена на цемент у производителей по итогам 2011 г. выросла на 15% – до 2500 руб. за тонну, а в 2012 г. вырастет еще на 9% – до 2700 руб. за тонну. Для сравнения, в 2005 г. средняя цена цемента в России была на уровне 2000 руб. за тонну [4].

Цемент может перевозиться любыми видами транспорта. В связи с несовершенством автомобильных дорог в России для этого используется в основном железнодорожный транспорт, на его долю приходится до 85% всех перевозок цемента. Остальная часть перевозится автомобильным транспортом. По нашим оценкам, расходы на транспортировку цемента за последний год увеличивали его продажную стоимость в среднем на 18%. Так, в мае 2010 г. стоимость тонны цемента у производителей составляла 2020 руб., при этом рыночная цена с учетом доставки достигала 2480 руб. В мае 2011 г. тонна цемента у производителей стоила 2340 руб., а рыночная цена с учетом доставки достигла 2830 руб.

В 2011–2012 гг. объем ввода новых мощностей по производству цемента в России оценивается на уровне 25 млн т. За следующие пять лет производственные мощности могут вырасти на 16%. Несмотря на кризис 2008–2009 гг., строительство и модернизация цементного производства продолжаются. Так, в 2010 г. в эксплуатацию были запущены два новых цементных завода общей производственной мощностью 3,2 млн т, а также расширены на 3,5 млн т мощности двух существующих. Кроме того, до 2015 г. планируется запустить еще 14 заводов общей мощностью 24,8 млн т. По нашим оценкам, в период с 2011 по 2015 г. производственные мощности в России с учетом амортизации увеличатся на 16%, до 97,3 млн т цемента в год. Согласно рыночным данным, стоимость строительства цементного завода мощностью 1 млн т в год оценивается в 300 млн долл. Средний срок строительства такого завода составляет два года.

Крупнейшие мощности по производству цемента располагаются в центральной части России. Близость к столице обеспечивает стабильный спрос. В ближайшие два-три года Южный федеральный округ может приблизиться к показателям Центрального округа. Спрос на цемент со стороны компаний, расположенных в данном регионе, обеспечивает близость к проектам Олимпиады 2014 г. в Сочи. За последние три года доля Южного федерального округа в объеме производства цемента в России выросла на 3 процентных пункта, до 19,5%. Сейчас в Краснодарском крае строятся цементные заводы общей мощностью 4,5 млн т, в стадии планирования мощности еще на 5,6 млн т. В случае запуска всех проектов общая производственная мощность региона составит 14,7 млн т (рис. 5).

Рис. 5. Структура производства цемента по регионам России в 2010 г., %

1 – Дальневосточный; 2 – Северо-Западный; 3 – Уральский; 4 – Северный; 5 – Южный; 6 – Приволжский; 7 – Центральный.

Рассчитано по данным Росстата.

Доля импорта в объеме потребления цемента в России оценивается в пределах 3,1%.По нашим оценкам, существующая транспортная инфраструктура позволяет принимать до 10 млн т импортного цемента в год. Свои возможности рынок продемонстрировал в 2008 г. – импорт цемента вырос в 2,5 раза, до 8,4 млн т. Отмена 5%-й импортной пошлины и более чем двукратный рост цен на цемент позволяли странам-импортерам получать прибыль даже с учетом расходов на транспортировку. В октябре 2008 г., когда пошлина была восстановлена, объем импортного цемента резко снизился (до 1,8–1,9 млн т в год), из чего можно сделать вывод, что при использованиями российскими компаниями импортного цемента грань между прибылью и убытком была достаточно тонкой. Сейчас цены на 40% ниже пиковых значений середины 2008 г., поэтому даже в случае отмены пошлины на ввоз цемента импорт его в Россию будет нерентабелен. По нашим прогнозам, доля импортного цемента в общем объеме потребления в 2011–2015 гг. составит в среднем не более 3,1%.

Абсолютным лидером по производству цемента в России является компания «Евроцемент». В 2010 г. она произвела 19,4 млн т цемента, заняв 38,5% российского рынка. Второе место досталось «Новоросцементу»: несмотря на меньшую по сравнению с «Сибирским цементом» производственную мощность (4,1 млн т против 5,5 млн т), удачное расположение вблизи строительства олимпийских объектов позволило компании произвести и реализовать 3,8 млн т при 93% загрузке мощностей (табл. 8).

Таблица 8. Крупнейшие производители цемента в России, 2010 г.

|

Компания

|

Мощность заводов, млн т

|

Производство, млн т

|

Доля рынка, %

|

|

Евроцемент груп

|

28,7

|

19,4

|

38,5

|

|

Сибирский цемент

|

5,5

|

3,2

|

6,4

|

|

Мордовцемент

|

4,2

|

3,8

|

7,5

|

|

Новоросцемент

|

4,1

|

3,8

|

7,5

|

|

Holcim/Альфа-цемент

|

4,1

|

2,1

|

4,2

|

|

Dyckerhoff AG/Сухоложскцемент

|

3,7

|

1,8

|

3,6

|

|

Lafarge

|

3,6

|

2,5

|

5,0

|

|

Серебряковцемент

|

3,4

|

3,3

|

6,6

|

|

Горнозаводскцемент

|

2,2

|

0,9

|

1,9

|

|

Искитимцемент

|

1.6

|

1,4

|

2,8

|

|

Прочие

|

19,4

|

8,1

|

16,0

|

|

ИТОГО

|

80,5

|

50,4

|

|

|

Импорт

|

|

1,8

|

|

|

Экспорт

|

|

3,3

|

|

Источник: данные корпоративной статистики; оценка ТКБ Капитал.

Технологии производства цемента в России существенно уступают мировым: 72% заводов работают по устаревшим и энергоемким технологиям.В отличие от других стран, в России цементные заводы в основном работают с использованием «мокрого» способа. Основной источник энергии, используемый в производстве, – природный газ.

В последние годы наметилась тенденция к переходу на «сухой» способ производства. Именно так будет работать большинство новых цементных заводов, введенных в эксплуатацию или заявленных к запуску. По нашим расчетам, на конец 2005 г. доля цемента, выпускаемого «мокрым» способом, превышала 85%, а к концу 2010 г. снизилась до 72%.

* * *

Главным мотором мировой цементной промышленности является Китай. Эта страна – крупнейший рынок мира, на долю которого приходится более половины потребления и производства цемента. Здесь производится примерно 1800 млн т цемента в год (данные 2010 г.). Быстрое развитие инфраструктуры и высокие темпы урбанизации населения, стимулируемые государством, выступают важнейшими факторами роста спроса на цемент.

Китайская цементная промышленность отличается исключительной фрагментарностью и раздробленностью. Число производителей цемента в этой стране превышает 3000, а на 10 крупнейших производителей приходится менее 25% китайского рынка. Именно поэтому в числе ведущих транснациональных цементных корпораций нет китайских, как это обычно бывает в других отраслях экономики.

Тем не менее прирост мощностей в Китае в прошедшие годы шел быстрыми темпами и в 2006–2010 гг. составлял в среднем 10% в год. В следующие два года, как ожидается, в стране будут введены новые мощности по производству цемента в объеме примерно 320 млн т в год, при этом общий объем цементных мощностей к концу 2012 г. достигнет 2245 млн т.

Благодаря быстрому вводу новых мощностей в последние годы цены на цемент в Китае держались на относительно низком уровне – 40–45 долл. за тонну, несмотря на 10–12%-й ежегодный рост спроса. Пока страна экспортирует сравнительно незначительные объемы (в 2010 г. экспорт составил 17 млн т). Однако в ближайшее время, вследствие замедления роста спроса (до 6% в год) и ежегодного ввода мощностей в размере 150–180 млн т, в Китае может возникнуть перепроизводство цемента, что откроет новые возможности для экспорта этого строительного материала. Расчеты показывают вероятный избыток мощностей в размере 200 млн т в год и рост экспорта до 60 млн т к концу 2012 г. Китай экспортирует цемент в основном в США, Западную Европу и страны Среднего Востока. Появление избыточных мощностей позволит Китаю экспортировать цемент и в другие регионы мира.

Бразилия также является одним из наиболее быстрорастущих цементных рынков мира. Эта страна потребляет и производит более 58 млн т цемента в год. Общая мощность ее цементных заводов достигает 70 млн т. Спрос на цемент определяется не только выходом из экономической рецессии 2009 г., но и двумя предстоящими крупными спортивными событиями, которые дадут толчок развитию инфраструктуры: чемпионатом мира по футболу 2014 г. и Олимпийскими играми 2016 г. Государство уже объявило новую программу ускорения экономического роста стоимостью в 532 млрд долл., направленную на развитие инфраструктуры и общественных проектов. Ожидается, что расходы государства на жилищное строительство также увеличатся (правительство намерено удвоить возведение низкобюджетных жилых домов). Все эти меры позволят увеличить спрос на цемент к 2012 г. на 10–12%.

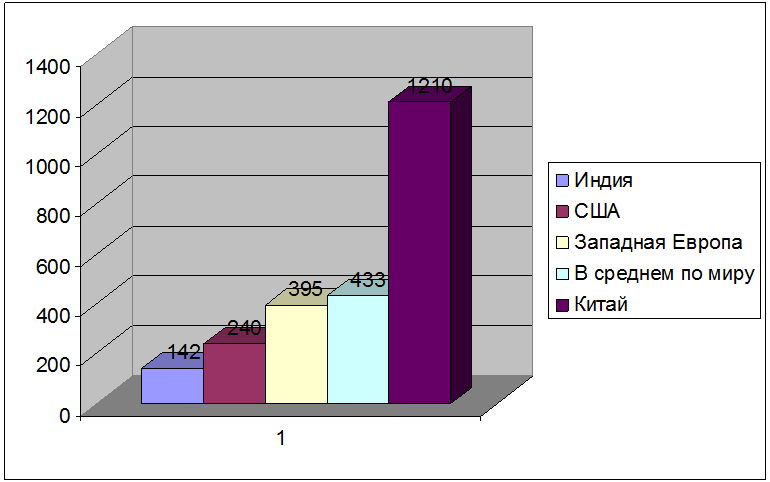

Быстрое экономическое развитие Индии в последние годы сделало эту страну вторым в мире производителем и потребителем цемента. В 2001–2010 гг. темпы прироста спроса на цемент составили в среднем 9,1%, в то время как темпы прироста ВВП – 7,3% [5]. Потребление цемента в Индии в 2010 г. достигло 200 млн т, а мощности по его производству – 245 млн т в год (в 2001 г. мощности составляли 115 млн т в год). Более 60% общего спроса на цемент в Индии определяется жилищным строительством; на инфраструктуру приходится 20% совокупного спроса, еще 13% – на коммерческое строительство и 4% – на промышленное строительство [6]. Хотя Индия и является одним из крупнейших цементных рынков мира, по душевому потреблению этого материала она находится на весьма низком уровне, значительно уступая таким странам, как США и Китай (рис.6).

Рис. 6. Потребление цемента на душу населения в некоторых регионах мира, кг

Источник:Deutsche Bank; Ernst & Young analysis.

Это обстоятельство свидетельствует о значительном потенциале развития цементной отрасли в стране. По оценкам экспертов, в ближайшие 5–10 лет Индия будет наиболее быстроразвивающимся рынком цемента в мире, опережая Китай, Бразилию и Россию.

Примечания:

[1] Cementing growth. Ernst & Young, 2011.

[2] T. Selim and A. Selim. Global Cement Industry: Competitive and Institutional Dimensions. MPRA, June 2010.

[3] Рассчитано по: Cementing growth. Ernst & Young, 2011.

[4] Данные Министерства экономического развития РФ.

[5] Рассчитано по: Cement Manufacturer’s Asscociation (CMA); IHS Global Insight за соответствующие годы.

[6] Рассчитано по данным Crisil research.

Читайте также на нашем портале:

«Основные показатели мировой экономики (данные августа 2011 г.)» Институт энергетики и финансов

«Сектор информационных технологий правит миром» Владимир Кондратьев

«Глобальная фармацевтическая промышленность» Владимир Кондратьев

«Мировая химическая промышленность» Владимир Кондратьев

«Глобальная металлургия: тенденции и перспективы развития» Владимир Кондратьев

«Нефть и газ: благо или проклятие?» Владимир Кондратьев

«Агробизнес в современном мире: 20 лет грабежа» Пьер Аллард

«Сфера услуг в постиндустриальной экономике» Владимир Кондратьев

«Инфраструктура как фактор экономического роста» Владимир Кондратьев

«Автомобильная промышленность: перспективы развития после кризиса » Владимир Кондратьев

«Перспективы развития основных секторов мирового хозяйства после кризиса» Владимир Кондратьев