По данным Продовольственной и сельскохозяйственной организации ООН (ФАО), в мире недоедают около 900 млн человек [1]. Если существенно не увеличить производство продуктов питания и (что также крайне важно) не улучшить систему их распределения, то к середине нынешнего столетия эта ситуация может обернуться настоящей гуманитарной катастрофой.

Проблема в том, что далеко не все страны и регионы мира обладают необходимым ресурсным и производственным потенциалом для наращивания сельскохозяйственной продукции даже для собственных нужд, не говоря уже об экспорте основных продуктов питания. Тренды последних десятилетий свидетельствуют, что десятки развивающихся государств на обозримую перспективу останутся в роли импортеров продовольствия и получателей гуманитарной помощи с целью борьбы с голодом. На этом фоне Латинская Америка все увереннее выступает в качестве значимого глобального продовольственного производителя и трейдера.

Актуальная глобальная проблема

Мировая продовольственная система (или мировое продовольственное хозяйство) представляет собой совокупность отраслей глобальной экономики, прямо или косвенно вовлеченных в производство продуктов питания.

Можно сказать, что эти отрасли находятся на четырех уровнях [2]:

ресурсное обеспечение аграрного производства (земля, вода, электроэнергия, труд, капитал, научные знания, производственный опыт);

производство сельскохозяйственного сырья (собственно сельское хозяйство);

переработка сырья и выпуск готовых продовольственных продуктов (пищевая промышленность);

сбыт и сфера общественного питания (внутренняя и внешняя торговля, логистика, транспорт).

В экономической литературе отрасли, производящие ресурсы для сельского хозяйства и аграрного производства, называются восходящими (upstream), а те сектора экономики, которые обеспечивают переработку сельскохозяйственного продовольственного сырья и получение готовой к употреблению продукции, а также ее доставку потребителю, носят название нисходящих (downstream). Таким образом, мировая продовольственная система объединяет весьма разнообразные и многочисленные отрасли экономики и в современных условиях образует глобальный рынок продовольствия. От эффективности функционирования всех этих отраслей и степени их взаимодействия зависит состояние системы, динамика ее развития.

Экономический, социальный и, если угодно, цивилизационный смысл существования мировой продовольственной системы и функционирования глобального рынка продуктов питания можно сформулировать предельно просто: обеспечение населения планеты веществами, необходимыми для жизнедеятельности человека. Другими словами, речь идет о важнейшей, первостепенной функции.

Между тем в последнее десятилетие на глобальном продовольственном рынке наблюдаются разнонаправленные и порой весьма тревожные, если не сказать угрожающие, тенденции, требующие к себе повышенного внимания со стороны международного сообщества.

В 2008 г. в международный экономический дискурс вошло слово «агфляция» (agflation), которое означало резкий рост цен на продовольственные товары, затронувший все без исключения страны мира [3]. Элемент парадоксальности состоял в том, что в течение трех десятилетий, с 1974 по 2005 г., реальные цены на продовольствие снизились на 75%, а только за три года после 2005 г. они повысились на такую же величину – 75%. Напомню, что из-за мощного ценового всплеска в нескольких африканских и азиатских государствах прошли массовые волнения на почве голода, подавление которых повлекло за собой многочисленные человеческие жертвы.

Столь стремительный рост цен стал следствием нехватки продуктов питания, вызванной превышением спроса над их предложением в результате ощутимого улучшения условий жизни и материального обеспечения основной массы населения в ведущих развивающихся странах, прежде всего в Китае, который был вынужден резко увеличить импорт сельскохозяйственной продукции, чтобы обеспечить продовольствием собственное население. Так, в 2010 г. КНР закупила 60 млн т зерновых, причем 95% этого объема пришлось на соевые бобы.

Мировая агропродовольственная система испытала стрессовую нагрузку и вышла из состояния равновесия. По имеющимся экспертным оценкам и прогнозам, в обозримой перспективе спрос на продовольствие будет характеризоваться устойчивым повышательным трендом [4]. В этой связи встал вопрос о наращивании производства продуктов питания. Продовольственная проблема превратилась в одну из острейших глобальных проблем, стала вызовом всему мировому сообществу.

Эксперты отмечают, что за последние десятилетия в сфере сельского хозяйства произошли существенные структурные изменения. Прежде всего, значительно усилились позиции крупных транснациональных корпораций (ТНК). Сегодня именно они диктуют правила ведения агробизнеса, определяют магистральные направления его дальнейшей эволюции [5]. В частности, радикальные сдвиги имели место на национальных и международном рынках семян. Если еще сравнительно недавно (в начале 1990-х годов) на этих рынках преобладали малые компании и реализовывались государственные программы снабжения семенами сельхозпроизводителей, то в настоящее время в данной сфере почти полностью доминируют ТНК. Так, по оценке известного канадского экономиста Пьера Алларда, в США одна корпорация «Monsanto» контролирует 90% местного рынка семян сои, а на глобальном уровне на долю 10 крупнейших ТНК приходится свыше 50% совокупной торговли семенами (табл. 1). Многие международные бизнес-структуры одновременно являются производителями широкой гаммы сельхозпродукции, включая генетически модифицированные организмы (ГМО), а также различных видов удобрений, что значительно укрепляет их конкурентные позиции.

Таблица 1. Топ-10 мировых производителей семян (2010 г.)

|

№

|

Корпорация

|

Страна

|

Доля в мировом производстве

|

|

1

|

Monsanto

|

США

|

35%

|

|

2

|

DuPont

|

США

|

22%

|

|

3

|

Syngenta

|

Швейцария

|

13%

|

|

4

|

Groupe Limagraine

|

Франция

|

8%

|

|

5

|

Land O’Lakes

|

США

|

7%

|

|

6

|

KWS AG

|

Германия

|

5%

|

|

7

|

Bayer Crop Science

|

Германия

|

4%

|

|

8

|

Sakata

|

Япония

|

3%

|

|

9

|

DLF Trifolium

|

Дания

|

2%

|

|

10

|

Takii

|

Япония

|

2%

|

Источник: Top 10 corporations’ share of the global seed market. – http://www.grain.org/

Сказанное относится не только к ключевому по своему значению рынку семян. В конце первого десятилетия нынешнего века международный рынок мяса был в значительной степени поделен между несколькими десятками крупных компаний, ведущую роль среди которых стали играть четыре американские ТНК, две бразильские, три европейские и одна китайская (табл. 2). В мировых СМИ эти корпорации, распространившие свое влияние на все континенты, получили наименование «Большое мясо» [6]. В 2010-х годах позиции компаний топ-10 несколько потеснили другие бизнес-структуры динамично растущего мясного рынка, например ‒ бразильская «Marfrig» и сингапурская «Olam International Limited».

Таблица 2. Топ-10 мировых производителей мяса (2009 г.), млн т

|

№

|

Компания

|

Страна

|

Основная специализация

|

Объем

|

|

1

|

Tyson Foods, Inc

|

США

|

Говядина, свинина, мясо птицы

|

10,2

|

|

2

|

JBS S.A.

|

Бразилия

|

Говядина, свинина, мясо птицы

|

9,7

|

|

3

|

Cargill, Inc

|

США

|

Говядина, свинина, мясо птицы

|

6,3

|

|

4

|

BRF – Brasil Foods S.A.

|

Бразилия

|

Мясо птицы, свинина

|

3,5

|

|

5

|

Smithfield Foods, Inc

|

США

|

Свинина, мясо птицы

|

3,4

|

|

6

|

VION Food Group

|

Нидерланды

|

Свинина, говядина, мясо птицы,

|

3,3

|

|

7

|

Danish Crown AmbA

|

Дания

|

Свинина, говядина

|

2,0

|

|

8

|

National Beef LLC

|

США

|

Говядина

|

1,8

|

|

9

|

Shuanghui Group

|

Китай

|

Свинина

|

1,4

|

|

10

|

Groupe Doux

|

Франция

|

Мясо птицы

|

1,2

|

Источник: The top ten global meat corporations’ production, 2009. – http://www.grain.org/

Похожая ситуация сложилась и на рынках других сельскохозяйственных товаров, контроль над которыми установили ТНК. При этом активно и напористо действуют агропромышленные компании развивающихся стран, с каждым годом составляющие все более сильную конкуренцию западным корпорациям.

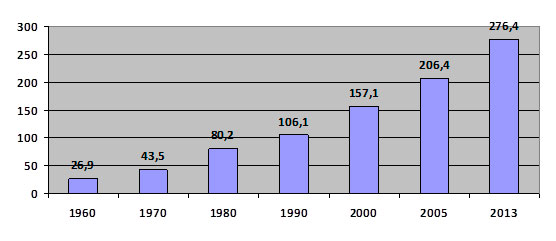

В последние десятилетия мировой рынок сельхозпродукции (во многом благодаря огромным закупкам Китая) пережил настоящую «соевую революцию». Производство этой культуры в 1960‒2013 гг. выросло более чем в 10 раз ‒ с 26,9 до 276,4 млн т (рис. 1).

Рисунок 1. Мировое производство сои, млн т

Источник: Мировой рынок соевых бобов: производство, экспорт, импорт, динамика цен. – http://ab-centre.ru/articles/

История стремительного увеличения производства и экспорта сои и ее субпродуктов настолько важна для глобальной продовольственной безопасности, что заслуживает специального внимания. Не будет преувеличением констатировать, что соя – важнейшее открытие мирового сельскохозяйственного рынка последних десятилетий. Хотя эта культура известна тысячи лет, ее бурное распространение на всех континентах началось в 1970-х гг., когда она шагнула за пределы традиционных производителей – США и Китая – в другие страны и регионы, прежде всего Южную Америку, где для соевого производства имеются оптимальные природные и климатические условия. Ради посевов сои стали распахиваться огромные пространства южноамериканских саванн. За два десятилетия в Аргентине и Бразилии выросли гигантские агропромышленные кластеры, специализирующиеся на производстве и переработке соевых бобов. Важное преимущество сои (помимо сравнительно малозатратного ее производства) в том, что она широко используется не только в пищевой промышленности, но и в выпуске высокопитательных кормов для животноводства. Самый ценный продукт переработки сои – обезжиренный остаток, шрот (жмых) ‒ относительно недорог и исключительно питателен, что сделало его главным источником протеинов для интенсивного животноводства. Это вдвойне справедливо для самого динамичного сектора агропрома – птицеводства, где соя стала одним из определяющих компонентов успеха [7].

Ключевое участие латиноамериканских стран в «соевой революции» – самый показательный, но далеко не единственный пример тех процессов, которые развиваются в сельском хозяйстве региона и оказывают все более заметное воздействие на общемировую ситуацию в сфере производства продуктов питания.

Продовольственный спурт Латинской Америки

Развитие сельскохозяйственного производства и экспорта стало характерной чертой экономического роста латиноамериканских стран последних десятилетий. В 1990‒2011 гг. при росте населения на 35% производство пшеницы в Южной Америке увеличилось на 60%, картофеля – на 64%, риса – вдвое, мяса (говядины, свинины и курятины) – на 144%, тростникового сахара – в 2,5 раза, кукурузы – почти втрое, а сои – больше чем в 4 раза (табл. 3).

Таблица 3. Производство сельскохозяйственной продукции в странах Южной Америки, млн. т

|

|

1990

|

2000

|

2011

|

2011/1990 (%)

|

|

Говядина

|

9,4

|

11,9

|

14,7

|

156,4

|

|

Свинина

|

1,9

|

3,7

|

5,0

|

263,2

|

|

Мясо курицы

|

3,8

|

9,5

|

17,1

|

450,0

|

|

Пшеница

|

16,8

|

20,2

|

27,0

|

160,0

|

|

Кукуруза

|

31,8

|

55,4

|

91,8

|

288,7

|

|

Соя

|

33,1

|

57,2

|

136,0

|

410,9

|

|

Картофель

|

9,6

|

11,9

|

15,7

|

163,5

|

|

Рис

|

13,4

|

20,9

|

26,8

|

200,0

|

|

Сахарный тростник

|

335,0

|

411,7

|

823,1

|

245,7

|

Составлено по: FAOSTAT. – http://faostst.fao.org/site/339/default.aspx

В 2000‒2012 гг. сельскохозяйственный экспорт государств Латинской Америки в стоимостном выражении вырос с 57,7 до 220,4 млрд долл. (в 3,8 раза), а их доля в общемировом вывозе увеличилась с 10,5 до 13,3% и продолжает расти [8]. По оценкам экспертов, Аргентина с населением немногим более 40 млн способна «прокормить» до 400 млн человек, а 200-миллионная Бразилия – порядка 1 миллиарда.

Особенно значимые сдвиги произошли в латиноамериканском экспорте мясной и молочной продукции, тростникового сахара, зерновых и масличных культур. Так, в 2000‒2011 гг. вывоз мясной продукции государствами региона вырос в 3,2 раза, молочной – в 2,3, сахара – более чем вдвое, зерновых – почти вдвое, масличных культур – в 2,8 раза (табл. 4).

Таблица 4. Продовольственный экспорт стран Латинской Америки, тыс. т

|

|

2000

|

2011

|

2011/2000 в %

|

|

Мясо

|

2418

|

7838

|

324

|

|

Молочные

|

2029

|

4711

|

232

|

|

Сахар

|

16387

|

33547

|

205

|

|

Зерновые

|

26007

|

49073

|

189

|

|

Масличные

|

18652

|

51549

|

276

|

Источник: FAO Statistical Yearbook 2014. Latin America and the Caribbean food and agriculture. Santiago, 2014.

Как отмечалось выше, южноамериканские государства стали главными действующими лицами в ходе «соевой революции». Речь прежде всего об Аргентине, Бразилии и Парагвае, которых в прессе нередко называют «Объединенные республики соевых бобов» [9]. Страны региона увеличили производство сои с 33 млн т в 1990 г. до 136 млн т в 2011 г. (52% общемирового показателя) [10]. В 2011 г. на долю Южной Америки пришлось свыше 60% объема глобального экспорта двух главных продуктов сои: бобов и шрота, суммарный вывоз которых составил 94 млн т, а в денежном выражении – 40,5 млрд долларов [11].

Именно в этом районе мира наблюдается максимальная концентрация производства бобовых культур на базе интенсивного использования ГМО и агротоксинов. Последствия такой политики неоднозначны. Наряду с резким увеличением сбора и экспорта сои, а следовательно и доходов от ее продажи на мировом рынке, произошло вытеснение ряда других традиционных сельскохозяйственных культур, что привело к разорению тысяч местных производителей (главным образом малых и средних). Иными словами, изменилась структура аграрной отрасли. Кроме того, специалисты отмечают ущерб, наносимый окружающей среде чрезмерным применением пестицидов и глифосата, а также сокращением лесных массивов в результате распашки земель. Например, размер покрытой лесами площади Южной Америки в 1990‒2011 гг. сократился на 85,6 млн га, что почти втрое превышает площадь лесов такой крупной страны, как Аргентина [12].

Таким образом, продовольственный спурт Латинской Америки имеет свою цену, в том числе социальную и экологическую. Но на первый план выходят соображения и расчеты коммерческого характера, которые толкают вперед аграрный сектор латиноамериканской экономики.

В текущем столетии Латинская Америка значительно повысила свою долю в мировой торговле отдельными видами продовольствия. Так, в 2000‒2011 гг. удельный вес региона в глобальном экспорте зерновых увеличился с 9,5 до 14,0%, мяса – с 9,8 до 18,6%, масличных культур – с 27,2 до 42,3%, сахара – с 32 до 47% (табл. 5).

Таблица 5. Доля Латинской Америки в глобальных показателях, %

|

Показатель

|

2000

|

2012

|

|

Территория

|

15,8

|

15,8

|

|

Население

|

8,5

|

8,5

|

|

ВВП

|

6,5

|

8,1

|

|

Расходы на с/х НИОКР

|

10,7

|

10,4 (2008 г.)

|

|

Производство зерновых

|

7,7

|

7,8 (2010 г.)

|

|

Производство мяса

|

13,4

|

15,8 (2011 г.)

|

|

Экспорт зерновых

|

9,5

|

14,0 (2011 г.)

|

|

Экспорт масличных культур

|

27,2

|

42,3 (2011 г.)

|

|

Экспорт мяса

|

9,8

|

18,6 (2011 г.)

|

|

Экспорт сахара

|

31,9

|

46,9 (2011 г.)

|

|

Экспорт молочных продуктов

|

2,8

|

4,5 (2011 г.)

|

|

Экспорт рыбы

|

12,2

|

11,2 (2011 г.)

|

Источник: FAO Statistical Yearbook 2014. Latin America and the Caribbean food and agriculture. Santiago, 2014; FAO Statistical Yearbook 2004. Rome, 2004.

Что послужило причиной такого роста? На наш взгляд, решающую роль сыграли следующие факторы:

1. Наличие в регионе огромных ресурсов, обеспечивающих аграрное производство. Например, Латинская Америка лучше чем любой другой регион мира обеспечена пахотной землей и пресной водой. Запасы пресной воды здесь составляют более 1/3 общемировых. Это – важнейший стратегический ресурс, причем на аграрный сектор приходится 70% его совокупного потребления. В частности, производство 1 л вина требует 870 л воды, 1 кг куриного мяса – свыше 4 т, 1 кг говядины – более 15 т воды. Латинская Америка – один из немногих регионов, которые могут снабжать питьевой водой остальной мир.

2. Использование передовых технологий и методов. В 2000‒2008 гг. расходы на сельскохозяйственные НИОКР возросли с 2,8 до 3,3 млрд долл. [13] Латинская Америка приобщилась к достижениям «генной революции» в сельском хозяйстве, что позволило повысить продуктивность аграрного производства.

3. Усиление роли продовольственных мультилатинас. Достаточно назвать такие компании, как бразильские JBS, «Brasil Foods», «Marfrig», мексиканские FEMSA, «Bimbo», «Grupo Modelo». Это – мировые лидеры продовольственного рынка, прокладывающие путь латиноамериканским товарам на все континенты. В табл. 6 дан список 20 ведущих компаний различных стран Латинской Америки, занятых в продовольственном секторе, чей совокупный объем продаж в 2013 г. составил почти 130 млрд долл.

Таблица 6. Ведущие продовольственные мультилатинас

|

№

|

Компания

|

Страна

|

Объем продаж

(2013), млн долл.

|

Доля зарубежных продаж, %

|

|

1

|

Grupo JBS-Friboi

|

Бразилия

|

39658

|

84

|

|

2

|

FEMSA

|

Мексика

|

19640

|

97

|

|

3

|

Grupo Bimbo

|

Мексика

|

13785

|

55

|

|

4

|

Brasil Foods

|

Бразилия

|

13029

|

44

|

|

5

|

Marfrig

|

Бразилия

|

8007

|

60

|

|

6

|

Grupo Modelo

|

Мексика

|

6772

|

52

|

|

7

|

Gruma

|

Мексика

|

4138

|

61

|

|

8

|

SIGMA

|

Мексика

|

3744

|

31

|

|

9

|

Grupo Nutresa

|

Колумбия

|

3156

|

34

|

|

10

|

Embotelladora Andina

|

Чили

|

2905

|

62

|

|

11

|

Arcor

|

Аргентина

|

2649

|

15

|

|

12

|

Minevra

|

Бразилия

|

2329

|

70

|

|

13

|

Alicorp

|

Перу

|

2048

|

36

|

|

14

|

Ajegroup

|

Перу

|

1745

|

81

|

|

15

|

Grupo Gloria

|

Перу

|

1380

|

18

|

|

16

|

Grupo Maseca

|

Мексика

|

1256

|

n.d.

|

|

17

|

Alsea

|

Мексика

|

1202

|

26

|

|

18

|

Vina Concha y Toro

|

Чили

|

904

|

46

|

|

19

|

Colombina

|

Колумбия

|

741

|

34

|

|

20

|

Pollo Campero

|

Гватемала

|

400

|

75

|

Источник: Ranking 100 Multilatinas 2014. – http://rankings.americaeconomia.com/

Однако продовольственная ситуация в Латинской Америке в целом не столь однозначна. Наряду с 15 государствами ‒ нетто-экспортерами продуктов питания в регионе есть 18 стран ‒ нетто-импортеров. В своем большинстве это малые государства Карибского бассейна и Центральной Америки, которые 57% продовольствия получают из стран, расположенных за пределами латиноамериканского региона. В этом одновременно парадокс и вызов соседним государствам-экспортерам, которые способны заменить своей продукцией большую часть внерегионального импорта. На данное обстоятельство обратил внимание представитель ФАО Рауль Бенитес, подчеркнувший, что расширение поставок продовольствия одними латиноамериканскими странами другим не только удовлетворит спрос в нуждающихся государствах, но и укрепит интеграционные процессы в регионе, с переменным успехом развивающиеся с 1960 г. [14]

Агробизнес в страновом разрезе

Бесспорным протагонистом продовольственного спурта Латинской Америки явилась Бразилия. В конце прошлого века она запустила новый сценарий развития национального агропромышленного комплекса (АПК): государство стало существенно больше инвестировать в научные разработки, широко внедрять оригинальные природосберегающие аграрные технологии. Акцент был сделан на повышении эффективности производства и поощрении экспорта продовольствия. Впору говорить о бразильском сельскохозяйственном чуде, и это не будет преувеличением. В настоящее время Бразилия занимает пять позиций в первой глобальной двадцатке продовольственных товаров по стоимости поставок. Речь идет о соевых бобах, сахаре-сырце, кофе, курином мясе и соевом шроте. Подобного результата нет ни у одной другой страны мира. Например, США в указанном рейтинге занимают три позиции, Индонезия – две, остальные ведущие экспортеры – по одной [15]. В ряде случаев динамика экспорта бразильского продовольствия поражает воображение. В частности, с 2000 по 2011 г. вывоз зерновых вырос с 37 тыс. т до 13,2 млн т, или в 355 раз (!) [16].

Ведущие бразильские агропромышленные компании активно проникают на зарубежные рынки и в качестве продавцов своей продукции, и в роли крупных инвесторов. Например, в начале 2010-х годов Бразилия совместно с Японией приступила к разработке мегапроекта ProSavana, предусматривающего создание в северной части Мозамбика (так называемый «Коридор Накала») огромного сельскохозяйственного комплекса по выращиванию сои, кукурузы и других продовольственных культур на территории порядка 14 млн га. Согласно имеющимся планам, в основе которых лежит успешный опыт Бразилии по созданию мощных аграрных хозяйств, главную роль в реализации проекта будут играть ведущие бразильские агропромышленные компании, а продукцию комплекса предполагается преимущественно экспортировать в Японию. В конце 2015 г. правительство Мозамбика должно окончательно одобрить представленный бразильско-японский план, и в этом случае уже в 2016 г. проект ProSavana вступит в стадию его практической реализации и станет одним из самых значимых мировых предприятий в аграрной сфере [17].

В продовольственную гонку включаются и другие латиноамериканские государства, как традиционные экспортеры сельскохозяйственной продукции, так и относительные «новички». К числу первых следует отнести Аргентину – второго после Бразилии производителя продовольствия в Латинской Америке. Роль этой страны в мировой торговле сельскохозяйственными товарами трудно переоценить. Уже более столетия аргентинские аграрии снабжают потребителей на всех континентах самой разнообразной продукцией: зерном и мясом, молочными товарами и вином, овощами, фруктами и сухофруктами, кондитерскими изделиями и кормами для животноводства. Аргентинский АПК – крупный и конкурентоспособный межотраслевой комплекс, сердцевина которого – сотни современных предприятий пищевой индустрии, занимающей видное место в национальной обрабатывающей промышленности и располагающей всем необходимым для дальнейшего роста [18].

Еще один традиционный латиноамериканский производитель и экспортер продовольствия – Уругвай. В последние годы в уругвайском аграрном секторе заметно окрепли позиции иностранного капитала, в первую очередь бразильского. Так, корпорация «Marfrig» контролирует 30% экспорта мяса крупного рогатого скота. Новозеландские предприниматели создали в стране бизнес-структуру «New Zealand Farming Systems Uruguay» (NZFSU), занятую производством и экспортом молочных продуктов. Успешная деятельность NZFSU привлекла к себе внимание продовольственных «тяжеловесов», и в 2011 г. 86% акций компании были приобретены «Olam International Limited». Практически одновременно на уругвайский сельскохозяйственный рынок вышли крупнейшие инвестиционные корпорации, включая «BlackRock, Inc.» и «Deutsche Bank». Как следствие широкого вторжения ТНК, экспорт молочной продукции из Уругвая в 2000‒2011 гг. вырос почти вдвое ‒ с 400 до 783 тыс. т [19].

Особое место на продовольственной карте Латинской Америки занимает Мексика – вторая после Бразилии страна региона по численности населения и объему ВВП и первая – по объему экспорта товаров и услуг. Значение собственно сельскохозяйственного и продуктового экспорта для мексиканской экономики относительно невелико: в последнее десятилетие его доля в общем объеме товарного вывоза не превышает 6‒8%, хотя в абсолютных цифрах (в 2013 г. – 24,2 млрд долл.) этот показатель – третий в регионе [20]. По ряду экспортных товаров Мексика занимает лидирующие позиции в международной торговле. Например, страна входит в число ведущих мировых экспортеров пива, отдельных видов крепких спиртных напитков, томатов, манго, папайи, концентратов цитрусовых соков, лимонов и лаймов, арбузов, дынь, клубники, перца, кофе, замороженных овощей, переработанных фруктов, мяса. Таким образом, мексиканский продовольственный экспорт характеризуется высокой степенью диверсификации. В то же время, в отличие от Бразилии и Аргентины, Мексика является крупным импортером ряда продовольственных товаров.

Развитые сельскохозяйственные кластеры созданы в Чили. Пример – передовые даже по мировым меркам комплексы по искусственному разведению лососевых рыб. Экспорт данной продукции по стоимости в 2014 г. превысил 4 млрд долл., что является одним из самых высоких мировых показателей [21]. Чилийские власти официально поставили цель занять лидирующие позиции в производстве и экспорте ряда продуктов питания и в конечном счете превратить страну в ориентированную на экспорт глобальную продовольственную державу, по образцу Нидерландов или Дании. В стране динамично растет производство фруктов, вина, фруктовых соков, сухофруктов и другой продукции. В частности, экспорт вина, по стоимости составивший в 2014 г. 1,9 млрд долл., в 2020 г. должен увеличиться до 3 млрд долл. [22]

Тенденцией к наращиванию и диверсификации производства характеризуется современное положение в аграрном секторе экономики Перу. Традиционно эта страна является поставщиком на мировой рынок рыбной муки, рыбьего жира, сахара и кофе, однако их вывоз подвержен сильным конъюнктурным колебаниям. Так, стоимость экспорта указанных четырех продуктов составила в 2012 г. 3341,1 млн долл., а в 2013 г. сократилась на 28% – до 2416,3 млн долл. (порядка 5,8% общего объема экспортных поставок). Под влиянием растущего международного спроса активно идет освоение нетрадиционных для Перу сельскохозяйственных культур: винограда, спаржи, морепродуктов, авокадо, манго, экологически чистых бананов «Cavendish Valery», сухого молока, так называемого «золотого зерна» киноа, вошедшего в топ-20 самых полезных мировых продуктов питания, и т. д. Экспорт нетрадиционного продовольствия составил 3081,2 млн долл. в 2012 г., а в следующим году вырос на 11% и достиг 3432,5 млн долл., или 8,2% совокупного экспорта [23].

Стратегическая задача перуанских властей в аграрной сфере – продолжать интенсивное наращивание производства новых для страны сельскохозяйственных товаров, имеющих привлекательную экспортную перспективу. С этой целью правительство планирует к 2021 г. (год двухсотлетия независимости Перу) включить в сельскохозяйственный оборот дополнительно 300 тыс. га земель. Реализация этого мегапроекта предполагает проведение масштабных инфраструктурных и ирригационных работ, что позволит увеличить производство фруктов и овощей с 1,25 млн т в 2014 г. до 3 млн т в третьем десятилетии XXI в. [24]

В списке «новичков» фигурирует Парагвай. В 2000‒2011 гг. он почти в три раза нарастил вывоз масличных культур, в четыре с лишним раза – мяса, в семь с половиной раз – зерновых [25]. В 2012 г. эта страна с населением менее 7 млн человек по экспорту говядины (251 тыс. т) вышла на восьмое место в мире, обойдя такие крупные государства-экспортеры, как Мексика (200 тыс. т) и Аргентина (164 тыс. т) [26]. Судя по всему, животноводство превращается в один из важнейших драйверов роста парагвайской экономики. Так, в первом квартале 2015 г. при общем увеличении ВВП на 4,2% указанный сектор вырос на 8,8% [27].

В современный аграрный кластер буквально на глазах превращается департамент Боливии Санта-Крус. Экспорт его сельхозпредприятий в 2013 г. достиг 1,4 млрд долл., причем данный показатель, по прогнозам, в обозримом будущем может быть увеличен в пять раз. Сельское хозяйство станет одной из опор экономики страны [28]. 21‒22 апреля 2015 г. под лозунгом «Засеем Боливию» прошел так называемый «Аграрный саммит», на котором боливийские сельхозпроизводители поставили конкретную и весьма амбициозную цель – к 2020 г. в целом по стране утроить объем производства аграрной продукции. По замечанию вице-президента Боливии Альваро Гарсии Линеры, на встрече был достигнут консенсус относительно путей радикального повышения производительности национального сельского хозяйства и согласованы меры по стремительному наращиванию аграрного потенциала [29].

Продовольствие из Латинской Америки на российском рынке

Латиноамериканские сельхозпроизводители прочно закрепились на российском потребительском рынке. Из региона к нам поступают многие сельскохозяйственные и продовольственные товары, которые по тем или иным причинам не производятся (или производятся в недостаточных количествах) в Российской Федерации.

Западные торгово-экономические и финансовые санкции в отношении России и ответные меры российского правительства (своего рода «война санкций») продемонстрировали своевременность и обоснованность стратегической линии Москвы на активизацию взаимодействия с латиноамериканскими государствами. Это отчетливо проявилось в ходе поездки президента В.В. Путина в Латинскую Америку в июле 2014 г. Страны региона (Аргентина, Бразилия, Мексика, Парагвай, Уругвай, Чили, Эквадор и др.) располагают необходимыми товарными ресурсами, чтобы заменить продукцию западных компаний и сбалансировать российский продовольственный рынок [30]. Не случайно такая перспектива вызвала беспокойство в деловых кругах Европейского союза. Как уже говорилось, Евросоюз принял решение отговорить страны Латинской Америки от замещения их продукцией европейского сельскохозяйственного экспорта на российский рынок [31]. Заметим, что давление ЕС не возымело действия. Представители латиноамериканского пищепрома выразили готовность существенно нарастить поставки в Россию продовольственных товаров и оперативно провели соответствующие переговоры с российскими импортерами.

Например, в середине сентября 2014 г. в Москве побывала аргентинская бизнес-миссия, в состав которой вошли руководители свыше 60 предприятий-экспортеров, предложившие широкий ассортимент сельскохозяйственной продукции, в том числе молочные товары, мясо и мясопродукты, рыбу, вино, фрукты, консервы и т.д. Кроме того, аргентинские предприниматели выразили готовность к сотрудничеству в деле передачи сельскохозяйственных технологий и поставок в Россию передовых образцов сельхозтехники. С аналогичными инициативами выступили деловые круги Бразилии, Парагвая, Уругвая, Чили. В результате в 2014 г. по сравнению с 2013 г. импорт в Россию из Латинской Америки мясной продукции вырос почти на 500 млн долл., масличных культур – на 370 млн, рыбы – на 125 млн, молочных продуктов – на 88 млн долл. [32]

Конечно, поставки латиноамериканского продовольствия (и шире – сельскохозяйственной продукции) на российский рынок начались не вчера. На сегодняшний день в Россию экспортируют сельхозпродукцию 27 стран и территорий Латинской Америки. Этот экспорт охватывает широкий круг товаров: мясо и рыба, овощи и фрукты, молочная продукция, зерновые, чай и кофе, сахар, алкогольные и безалкогольные напитки. Значительную роль играют государства региона в обеспечении российского животноводства кормами. По ряду позиций удельный вес латиноамериканской продукции уже сейчас чрезвычайно высок. В последние годы поставки из региона в общем импорте Россией бананов составляли (по стоимости) 98%, тростникового сахара – 78%, говядины – 77%, сои-бобов – 74%, свинины – 23%, мяса птицы – 19% [33]. Отдельные цифры впечатляют. Так, в 2013 г. Бразилия поставила в Россию около 130 тыс. т свинины и свыше 300 тыс. т говядины, а Эквадор – 1 млн 340 тыс. т (!) бананов. В 2014 г. Бразилия на 82% увеличила экспорт на российский рынок свинины и мяса птицы [34].

Сельскохозяйственный потенциал Латинской Америки позволяет в сравнительно сжатые сроки существенно нарастить экспорт в Россию. Например, Аргентина предложила дополнительно к объему заключенных контрактов поставить в 2015 г.: яблок и груш – свыше 200 тыс. т, мандаринов – 52 тыс. т, апельсинов – 50 тыс. т, лимонов – 40 тыс. т, винограда – 14 тыс. т, бутилированного вина – более 170 тыс. [35]. Серьезными возможностями расширить поставки в РФ обладает Бразилия (мясо, масличные культуры, фрукты), Мексика (фрукты, овощи, спиртные напитки), Чили (рыба, фрукты, вино) и другие страны региона.

Конечно, латиноамериканцам придется побороться за российских потребителей с конкурентами, не примкнувшими к западным санкциям. Борьба за рынки может быть острой, но у Латинской Америки есть весомые преимущества.

Во-первых, только в этом регионе, помимо благоприятных климатических условий, имеется значительное количество еще неиспользуемых плодородных земель, что позволяет последовательно наращивать производство.

Во-вторых, в ведущих странах Латинской Америки сложились и успешно функционируют мощные агропромышленные комплексы, а местные транснациональные корпорации (мультилатинас) уверенно действуют далеко за пределами региона. Все это позволяет предлагать качественную продукцию по конкурентоспособным ценам.

Процессы, развивающиеся в мировом продовольственном хозяйстве и на глобальном рынке продовольствия, становятся важной компонентой общих изменений мирового геоэкономического и геополитического баланса, обретают острую международную актуальность, в том числе применительно к проблемам Латинской Америки и российско-латиноамериканских отношений.

Примечания:

[1] 870 millon people still hungry. – http://faostst3.fao.org/home/index.html

[2] Подробнее см.: Ревенко Л.С. Мировой рынок продовольствия в эпоху «генной» революции. М., Экономика, 2002.

[3] См.: Ковалев Е. Обострение мировой продовольственной ситуации. – Мировая экономика и международные отношения, 2009, № 9.

[4] Global Trends 2030: Alternative Worlds. December 2012. – www.dni.gov/nic/globaltrends

[5] См.: Аллард Пьер. Агробизнес в современном мире: 20 лет грабежа. – http://www.perspectivy.info/print.php?ID=73303

[6] Big Meat is growing in the South. 13 October 2010. – http://www.grain.org/

[7] Иван Рубанов. Все запали на сою. – Эксперт, 2012, № 38, с. 28-29.

[8] WTO. International Trade Statistics 2013. Geneva, 2013, p. 68.

[9] The United Republic of Soybeans: Take Two. 2 July 2013. – http://www.grain.org/article/

[10] FAOSTAT. – http://faostat.fao.org/site/339/default.aspx

[11] FAOSTAT. – http://faostat.fao.org/site/342/default.aspx

[12] FAO Statistical Yearbook 2014. Latin America and the Caribbean food and agriculture. Santiago, 2014, p. 146.

[13] Ibid., p. 32.

[14] FAO pide intercambiar alimentos porque 18 paises de Latinoamérica los importan. 9 junio, 2014. – http://www.infolatam.com/

[15] FAOSTAT. – http://faostat.fao.org/site/342/default.aspx

[16] FAO Statistical Yearbook 2014. Latin America and the Caribbean food and agriculture, p. 120.

[17] Government of Mozambique is expected to approve Prosavana project this year. May 20th, 2015. – http://www.macauhub.com.mo/

[18] Подробно см.: Яковлев П.П. Перед вызовами времени. Циклы модернизации и кризисы в Аргентине. М., Прогресс-Традиция, 2010.

[19] FAO Statistical Yearbook 2014. Latin America and the Caribbean food and agriculture. Santiago, 2014, p. 122.

[20] Banco de México. Compilación de Informes Trimestrales Correspondientes al año 2013. México, 2014, p. 334.

[21] Exportaciones chilenas de salmon alcanzaran los US$4.000M en 2014. 12/26/2014. – http://www.americaeconomia.com/

[22] Carmen Sánchez-Silva. Chile quire ser potencia alimentaria. – El País. Madrid, 20.04.2014.

[23] La Superintendencia Nacional de Aduanas y de Administración Tributaria. Anuario 2013. – http://www.sunat.gob.pe

[24] Agroexportaciones peruanas llegarán a US$2.100M en el 2015. 1/05/2015. – http://www.americaeconomia.com/

[25] FAO Statistical Yearbook 2014. Latin America and the Caribbean food and agriculture, p. 120-122.

[26] Foro América Bovina revela que Paraguay es el octavo exportador mundial de carne. 29/04/2013. – http://www.americaeconomia.com/

[27] Economía paraguaya crece 4,2% en el primer trimestre. 6/05/2015. – http://www.americaeconomia.com/

[28] Agricultura, el soporte de Santa Cruz, es el sector líder de la economía boliviana. 10.01.2014. – http://www.americaeconomia.com/

[29] Productores agrícolas bolivianos proyectan triplicar sector para 2020. 4/23/2015. – http://www.americaeconomia.com/

[30] Подробнее см. на портале «Перспективы»: Петр Яковлев. Россия и Латинская Америка на фоне западных санкций (10/03/2015).

[31] Ch. Oliver. EU plans Russia sanctions talks with Latin American countries. — The Financial Times. London, 11.VIII.2014.

[32] ITC Trade Map – International Trade Statistics. – http://www.trademap.org/tradestat/Bilateral_TS.aspx

[33] Таможенная статистика внешней торговли Российской Федерации. 2013. М., 2014, с. 169-184.

[34] ITC Trade Map – International Trade Statistics. – http://www.trademap.org/tradestat/Bilateral_TS.aspx

[35] República Argentina. Ministerio de Relaciones Exteriores y Culto. Торговые возможности с Российской Федерацией. Август 2014.

Читайте также на нашем портале:

«Россия и Латинская Америка на фоне западных санкций» Петр Яковлев

«Реакция в странах Латинской Америки на события в Крыму и вокруг Украины (в контексте российско-латиноамериканских отношений)» Петр Яковлев

«Государство и общество в Латинской Америке: история и современность» Петр Яковлев

«Бразилия на пути к статусу глобальной державы (военно-промышленный ракурс)» Петр Яковлев

«Россия и Латинская Америка на траектории взаимного сближения » Петр Яковлев

««Группа двадцати»: от Мексики к России (к итогам саммита в Санкт-Петербурге)» Петр Яковлев

«Геополитические сдвиги в Латинской Америке» Петр Яковлев

««Транслатинас»: новые игроки глобальной экономики» Петр Яковлев

«Ибероамериканский саммит - 2012: неоднозначные результаты» Петр Яковлев

«Латинская Америка: нефть и политика» Петр Яковлев

«Мексика: сложные проблемы восходящей державы» Петр Яковлев

«Бразилия Дилмы Руссефф: преемственность и перемены в международных делах» Петр Яковлев

«Феномен женского лидерства в странах Латино-Карибской Америки» Наиля Яковлева

«Латиноамериканская политика Б. Обамы (по итогам поездки в Бразилию, Чили и Сальвадор)» Петр Яковлев