Проблемы

американской конкурентоспособности находятся в центре научных и

общественных дискуссий с 1980-х годов. Вывод за рубеж широкого набора

производств – не только трудоемких, таких как легкая промышленность, но

и, например, производства компьютеров, телекоммуникаций, потребительской

электроники, промышленного оборудования и многих других отраслей – за

последние 20 лет привел в конечном итоге к потере 5 млн рабочих мест в обрабатывающей промышленности, а также к сокращению числа предприятий.

Стратегия офшоринга была настолько «успешной», по крайней мере

в финансовом отношении, что обывательская премудрость посчитала, что

все должно производиться в Китае. Это дешевле, быстрее, гибче и

эффективнее. Вместо обрабатывающей промышленности, согласно этой точке

зрения, США должны «оседлать» свою «постиндустриальную» экономику и

сконцентрироваться на исследованиях, программном обеспечении и финансах,

а производство переносить в офшоры.

Со временем реальные национальные издержки этой стратегии стали очевидными и в значительной степени оказались такими, как прогнозировал ряд экспертов в 1980-х годах. Во-первых, офшоринг производства деталей, узлов и конечной продукции был хорош прежде всего для транснациональных корпораций, заботящихся о своих квартальных финансовых показателях, но разорял и уничтожал малые и средние компании обрабатывающей промышленности, которые составляют основу национальных стоимостных цепочек и географически дисперсных промышленных кластеров. Число таких компаний с 1990-х годов сократилось на 100 тыс. [Kota, Mahoney] Во-вторых, как и предвидели S. Cohen и J. Zysman, инновации в обрабатывающей промышленности притягиваются в те места, где существует производство [Cohen, Zysman]. Опыт показал, что прикладные исследования и инжиниринг, необходимые для выведения новых товаров на рынок, их разработка и совершенствование производственных процессов эффективней осуществляются рядом с фабриками и заводами. По мере того

как все больше инженеров и дизайнеров перемещались за рубеж, многие

американские компании теряли свои компетенции на территории США. Со временем лозунг «изобретай здесь, делай там» превратился в «изобретай там, делай там».

Более того, последние исследования оборонной промышленной базы показывают, что появились риски в производстве вооружений – слабые национальные поставщики, зависимость от импорта, поддельные и контрафактные детали, а также нехватка материалов [Assessing and Strengthening…].

В коммерческом секторе обрабатывающий импорт продолжает бить рекорды,

несмотря на последнее повышение тарифов. Зависимость от импорта

практически уничтожила способность американской промышленности производить большие плоские дисплеи и гибкие дисплеи следующего поколения, смартфоны, новые

материалы и полупроводниковые блоки. Самое важное, что потеря

производственной базы в передовых отраслях существенно снизила

способность страны реализовывать в производстве результаты своих крупных инвестиций в НИОКР.

Технологические инновации коренным образом отличаются как от научных открытий, так и от инжиниринговых изобретений. Роль инноваций заключается в трансформации обещающих изобретений и открытий в новые товары или технологические процессы, чтобы удовлетворить определенные социальные потребности с помощью передовых ноу-хау. Для создания богатства и обеспечения национальной безопасности страна должна генерировать инновации. В противном случае крупные государственные инвестиции в НИОКР оказываются простым субсидированием НИОКР других стран, которые организуют производство и получают прибыль от полученных результатов.

Некоторые политические деятели в США утверждают, что страна остается крупным производителем и что озабоченность деиндустриализацией сильно преувеличена. Однако реальность говорит о другом. Например, доля обрабатывающей промышленности в ВВП США в 2018 г. была ниже, чем во время рецессии 2009 г., а восстановление после рецессии наблюдалось только в ограниченном числе отраслей: пищевой промышленности, производстве транспортного оборудования и металлоизделий. Темпы роста производительности, ключевого фактора конкурентоспособности, снижаются с 2005 г. и в настоящее время колеблются около нулевой отметки. Одновременно разрыв в ценах внутренних производителей готовых товаров и китайского импорта продолжает расти. Во многих аспектах, за исключением аэрокосмической отрасли, США уже не являются страной передовой обрабатывающей промышленности и сфокусированы

больше на отраслях среднего уровня, чем на высокотехнологичных,

определяющих высокие жизненные стандарты и военное превосходство.

Когда-то

основным конкурентом США была Япония со своими автомобилями,

оборудованием, потребительской электроникой и технологиями бережливого

производства. Теперь таким конкурентом выступает Китай. В течение 20 лет

он был предпочтительным местом для размещения производства

американскими промышленными компаниями с целью сокращения издержек. В

1990-х и начале 2000-х годов Китай еще рассматривался не в качестве

конкурента, но как регион расширения американских производственных

мощностей, как составная часть стратегии американских компаний. Эти

компании пользовались преимуществами Китая (низкими заработной платой и

налогообложением) для резкого сокращения издержек – сначала в низкостоимостных и низкотехнологичных отраслях, а со временем и в более наукоемких секторах производства товаров и компонентов, особенно в электронике.

Массовый перевод производственных мощностей американских компаний за рубеж,

особенно в Китай, продолжается по всей стоимостной цепочке. В последние

годы этот процесс сокращения издержек усилился и стал включать в себя

исследования и инновации, поскольку американские компании увеличили

инвестиции в НИОКР на территории Китая. За период 1997 – 2016 гг. инвестиции в НИОКР американских дочерних компаний и филиалов за рубежом выросли более чем в три раза и превысили 3 млрд

долл. Хотя Европа с долей в 58% продолжает занимать ведущее место в

этих объемах, расходы на НИОКР американских фирм на территории Китая

(включая Гонконг) выросли за этот же период в 31 раз и оказались больше,

чем в Японии [Kota, Mahoney].

Старые представления о том, что США станут специализироваться на отраслях с высокой добавленной стоимостью и будут продолжать подниматься вверх по стоимостным цепочкам, обнаружили свою ошибочность по мере того, как наукоемкие производства стали уходить за рубеж. По некоторым оценкам, доля добавленной стоимости высокотехнологичных отраслей обрабатывающей промышленности в США составляет 50%, в то время как в Германии и Южной Корее – 70% [Wubbeke]. Ситуация усугубляется тем, что в Китае и ряде других развивающихся стран быстро возникают свои национальные компании, в том числе и в наукоемких отраслях.

Даже министерство обороны США признало недавно тот факт, что ряд критических оборонных технологий сильно зависит от зарубежных производителей, а некоторые ключевые поставщики слишком слабы в технологическом отношении. Это касается прежде всего солнечных батарей и элементов, плоских дисплеев для авиации, печатных плат и полупроводников [Assessing and Strengthening… p. 41].

Статистика свидетельствует о слабом развитии американской обрабатывающей промышленности в последние десятилетия, которые компании McKinsey назвала «потерянными» [McKinsey…]. Вот некоторые данные, подтверждающие эту картину:

– доля обрабатывающей промышленности в ВНП США составила в 2018 г. 11,4%, что даже ниже, чем во время рецессии 2009 г. (11,7%);

– крупнейшими

отраслями обрабатывающей промышленности являются транспортное

оборудование (18% от стоимости обрабатывающей промышленности), химия

(13%), пищевая промышленность (13%) и нефтепереработка (11%). А на отрасли, которые обычно относят к высокотехнологичным и передовым, приходится лишь незначительная доля выпуска: компьютерное и периферийное оборудование (1%), телекоммуникационное оборудование (1%), медицинское оборудование (2%), полупроводники (2%), энергетическое оборудование (1%), машиностроение (1%), электротехническое оборудование (1%). Из передовых секторов только на аэрокосмическую промышленность приходится больше (4%). Но она является одной из наиболее приоритетных отраслей и в Китае (в стратегии развития до 2025 г.), объектом повышенного интереса, что выражается в агрессивной покупке многих американских компаний [Senate Small…p. 25];

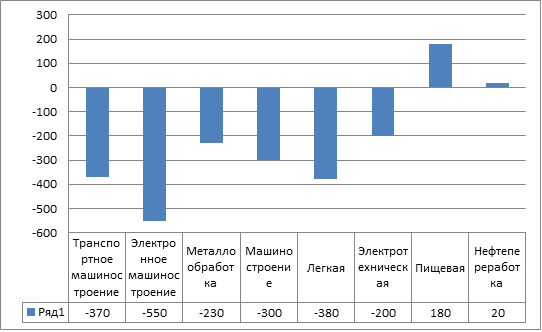

– в 2018 г. численность занятых в обрабатывающей промышленности США составила 12,8 млн чел., что на 34% меньше пиковых значений 2000 г. Исследования показывают, что это сокращение было обусловлено прежде всего выводом мощностей за рубеж и ростом импорта, а не процессом автоматизации производства [Autor, Dorn, Hanson; Andes, Muro]. Правда, с 2010 г. произошло некоторое увеличение занятости на 1,4 млн чел, но оно отмечалось преимущественно в транспортном машиностроении, пищевой промышленности и металлообработке [Abel, Deitz] (рис. 1).

Рис. 1. Изменение численности занятых в отраслях обрабатывающей промышленности США за 2000 – 2018 гг. (тыс. чел.)

Источник: Jaison Abel and Richard Deitz,

“The (Modest) Rebound in Manufacturing Jobs,” Feb. 4, 2019 at

https://libertystreeteconomics.newyorkfed.org/2019/02/the-modest-rebound-in-manufacturing-jobs.html

– в 2006 – 2016 гг. наибольшее сокращение выпуска наблюдалось в наиболее передовых отраслях США: в фармацевтике – на 3,1%, общем машиностроении – на 2,9%,

производстве телекоммуникационного оборудования – на 2,5%, производстве

компьютеров и периферийных устройств – на 2,3%. Импорт возрос во всех

этих отраслях [Abel, Deitz].

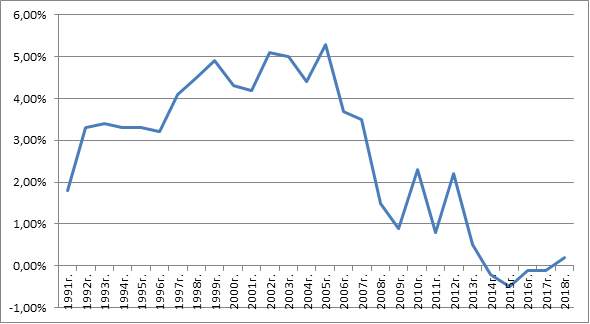

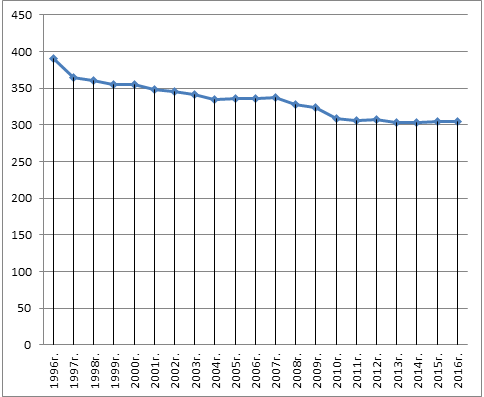

– Рост производительности в обрабатывающей промышленности, как свидетельствует рис. 2, практически исчез.

Рис. 2. Динамика роста производительности в обрабатывающей промышленности США, %

Источник: S. Kota and T. Mahoney. Reclaiming America’s Leadership in Advanced Manufacturing. MForesight. Alliance for Manufacturing Foresight. June 2019.

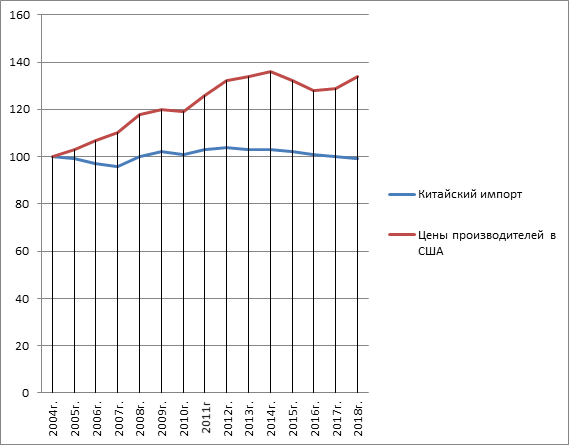

С падением темпов роста производительности увеличивался разрыв в ценах конечной продукции американского производства и китайского импорта в страну (рис. 3).

С учетом ценового фактора американская обрабатывающая промышленность

теряет конкурентное преимущество перед китайскими производителями.

Рис. 3. Динамика цен производителей в США и китайского импорта (2004 г. –100)

Источник: S. Kota and T. Mahoney. Reclaiming America’s Leadership in Advanced Manufacturing. MForesight. Alliance for Manufacturing Foresight. June 2019.

Этот ценовой разрыв служит главным фактором импорта товаров в США из-за рубежа. Так, импорт из 14 крупнейших азиатских стран – торговых партнеров США вырос в 2017 г. на 8% и достиг 55 млрд долл. С 2013 по 2017 г. импорт из этих стран в США вырос на 19%, в то время как объем обрабатывающей промышленности – всего на 1% [1].

Надо иметь в виду, что около 40% китайского экспорта в США производится филиалами иностранных компаний или совместными предприятиями. Иностранные компании производят 87% китайской электроники и 60% продукции машиностроения. Это обстоятельство ускоряет процесс “learning by doing” Китая, способствует китайским инновациям и росту конкурентоспособности в области высоких технологий.

Из товаров, на которые направлены американские меры по повышению

тарифов, 85% составляет продукция иностранных компаний, действующих в

Китае, многие из которых являются американскими [Lovely, Liang].

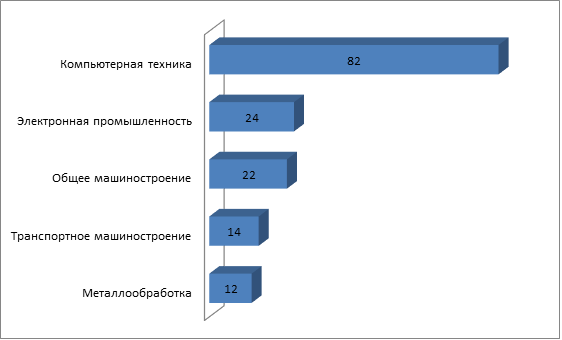

Рост китайского экспорта в США более всего распространяется на продукцию высокотехнологичных отраслей (рис. 4).

Рис. 4. Рост китайского экспорта в США по отраслям за 2009 – 2017 гг. (млрд долл.)

Источник: International Trade Administration.

Общий объем импорта из Китая в США за этот же период вырос на 200 млрд долл., причем 70% пришлось на пять инновационных отраслей.

Процесс решоринга еще не набрал необходимые обороты. В 2017 г. индекс решоринга компании A.T. Kearny даже снизился. Из-за необратимых инвестиционных издержек (уже понесенных компаниями) решоринг происходит только тогда, когда производитель понимает, что офшоринг оказался ошибкой, привел к потере контроля над производством, низкому качеству продукции, задержкам поставок и потере интеллектуальной собственности.

После

кризиса 2007–2008 гг. обрабатывающая промышленность США вообще не

показала никакого роста. Некоторый рост имел место в транспортном

машиностроении, нефтепереработке и пищевой промышленности; в передовых

же отраслях, таких как фармацевтика, телекоммуникационное оборудование и

компьютеры, наблюдалась стагнация.

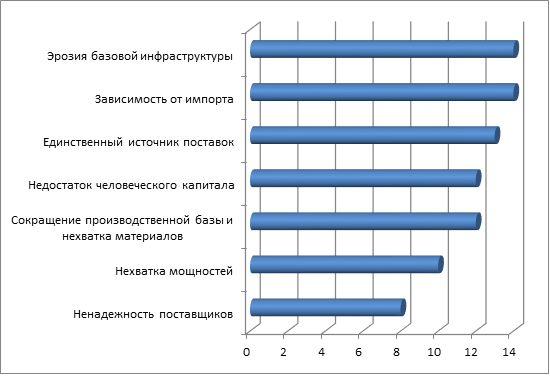

Эти неблагоприятные тенденции в обрабатывающей промышленности США оказали во время «потерянного десятилетия» негативное влияние на оборонную промышленную базу страны, которое признали и на официальном уровне. В сентябре 2018 г. министерство обороны опубликовало доклад с оценкой рисков, угрожающих американской оборонной промышленной базе (рис. 5).

Рис. 5. Риски для американской оборонной промышленности (частота ответов экспертов)

Источник:

U.S. Department of Defense, “Assessing and Strengthening the

Manufacturing and Defense Industrial Base and Supply Chain Resiliency of

the United States,” Report to President Donald J. Trump by the

Interagency Task Force in Fulfillment of Executive Order 13806,

September 2018.

Конкретные риски по каждой категории выглядят следующим образом:

– в стране имеется только один производитель стволов большого калибра;

–

единственный национальный поставщик крупноразмерного тонкостенного

литья для винтокрылых коробок передач в 2016 г. был объявлен банкротом,

что подвергло риску программы производства военных вертолетов (AH-64E Apache, V-22 Osprey и CH-53K);

–

начиная с 2010 г. число разработчиков ключевых оборонных систем

(боеприпасы, орудия, ракеты и космические системы) сократилось, несмотря

на стабильность и даже некоторый рост военных расходов;

– контрафактные комплектующие, особенно в электронике; недостаточность контроля качества и отсутствие отслеживания поставок были наиболее уязвимыми местами в оборонной стоимостной цепочке. При этом большая часть контрафакта поступала из Китая. В 2012 г. исследование сенатского комитета по оборонным услугам установило, что около 84 тыс. контрафактных электронных комплектующих было поставлено в США только одной китайской компанией [Senate Armed…];

– несмотря на огромное значение для электронных устройств всех

типов, американская промышленность по производству печатных плат

сжимается и не может полностью использовать технологии жестких и

гибко-жестких печатных плат.

Эти примеры иллюстрируют последствия широкого вывода за границу обрабатывающих мощностей и его непредсказуемого влияния на оборонное производство.

Серьезное воздействие этот процесс оказал на профессиональный уровень занятых в обрабатывающей промышленности. Отрасль теряет не только производственные мощности, но и профессиональные кадры.

Непредвиденным последствием процесса офшоринга в последнее десятилетие было резкое сокращение американской индустриальной базы. Это так называемое industrial commons (промышленное достояние) – термин, введенный G. Pisano и W. Shih десять лет назад для обозначения совокупных возможностей НИОКР, инжиниринга и обрабатывающей промышленности генерировать и поддерживать процесс инноваций [Pisano, Shih]. По мере того как крупные производители переносили свое производство за рубеж, туда следовала и их цепочка снабжения и поставок. В результате число предприятий обрабатывающей промышленности на территории США сократилось более чем на четверть с 1993 г. (рис. 6).

Рис. 6. Число предприятий обрабатывающей промышленности США (тыс. единиц)

Источник: S. Kota and T. Mahoney. Reclaiming America’s Leadership in Advanced Manufacturing. MForesight. Alliance for Manufacturing Foresight. June 2019.

Те предприятия, что остались на рынке, борются с проблемами низких доходов и прибылей, старения рабочей силы и сужения долгосрочных перспектив развития. Многие производители, как крупные, так и мелкие, отмечают нехватку рабочей силы необходимой квалификации в качестве главной проблемы. Потеря промышленного достояния проявляется в конкретных отраслях и региональных кластерах. Например, штат Цинциннати когда-то был центром станкостроения, возглавляемого компанией Cincinnati Milacron, одно время крупнейшей в мире в этом сегменте. Сегодня, несмотря на наличие ряда американских станкостроительных компаний (таких как Hurco, Hardinge и Bourn&Koch), глобальная станкостроительная отрасль возглавляется германскими, японскими и южнокорейскими компаниями.

Другим примером являются электронные дисплеи. Переведя производство в страны Азии, американские компании уступили первенство и возможности инноваций в этом сегменте обрабатывающей промышленности. Несмотря

на крупные государственные инвестиции в следующее поколение гибких

дисплеев, лишь малое число национальных компаний сохранили компетенции и

знания, необходимые для конкуренции на глобальных рынках. Аналогичная ситуация с полупроводниковыми блоками, PCB [2] с интерконнекторами высокой плотности и новыми материалами, включая биоматериалы, керамические и углеволоконные композиты [Assessing and Strengthening…].

Инновационная обрабатывающая промышленность требует рабочих с новыми мультидисциплинарными компетенциями, включающими знание механики, электроники и программного обеспечения. Для

подготовки и переподготовки такой рабочей силы необходимы значительные

инвестиции, а США тратит на эти цели всего 0,03% ВНП, что заметно ниже,

чем в других странах ОЭСР [Public expenditure…].

Проблемы с промышленным

достоянием высветили и другие вызовы, связанные с национальной

инновационной экосистемой, особенно в сфере компьютерного «железа».

После десятилетий офшоринга

представители как государственного, так и частного сектора начали

понимать, что США не может поддерживать свою экономическую и оборонную

безопасность на базе только компьютерных программ и программного

обеспечения.

Во-первых,

проводимые в США исследования и разработки в значительной степени

теперь зависят от иностранных выпускников, в основном из стран Азии, что

создает возможности для зарубежных конкурентов использования

результатов таких исследований.

Во-вторых, американские университеты стимулируются в направлении партнерства с иностранными институтами, и зарубежные компании часто выступают участниками американских исследовательских центров. Такие исследовательские центры не всегда располагают современным отечественным оборудованием

и вынуждены приобретать его за рубежом, а иностранные участники

пользуются результатами исследований для налаживания производства в

своих странах.

В-третьих, нехватка финансирования для налаживания производства прототипов технологий вне рамок лабораторий дает возможность иностранным компаниям лицензировать появляющиеся технологии или инвестировать непосредственно в стартапы, получая доступ к таким технологиям. Несколько ведущих американских исследовательских университетов, включая Стэндфордский, Северо-Западный университет и ряд других, заключили партнерские соглашения с Пекинским институтом совместных инноваций (BICI) о финансировании трансляционных прикладных исследований и отдали этому институту приоритет в лицензировании будущих технологий [3].

Наконец, перевод новых технологий в стадию коммерческого производства требует не только крупных инвестиций, но и наличия всесторонней производственной базы, которая в США часто отсутствует, что дает возможность иностранным компаниям, финансирующим такие работы, использовать подобные технологии для производства и получения доходов за рубежом.

Финансирование

фундаментальных исследований американских университетов, особенно из

федеральных фондов, остается существенным элементом национальной

инновационной системы. Но прежние ожидания,

что американские компании будут финансировать подобные необходимые

исследования, а также создавать и развивать обрабатывающие мощности и компетенции с целью создания коммерческих продуктов, оказались далеки от реальности [Kota, Mahoney]. Это было связано в том числе с офшорингом производства и, вследствие этого, потерей индустриального ландшафта.

Таким образом, американские инвестиции в базовые НИОКР по существу субсидируют совершенствование товаров и технологий иностранных компаний.

Нынешняя американская администрация признала необходимость повысить отдачу от инвестиций в НИОКР, и в апреле 2019 г. National Institute of Standards and Technology (NIST) выпустил так называемую Зеленую книгу, Return on Investment Initiative for Unleashing American Innovation. Эта книга указывает на многочисленные препятствия на пути трансфера технологий и необходимость инвестиций в доработку и практическое применение технологий, а также преференциальной поддержки национальных производителей IP.

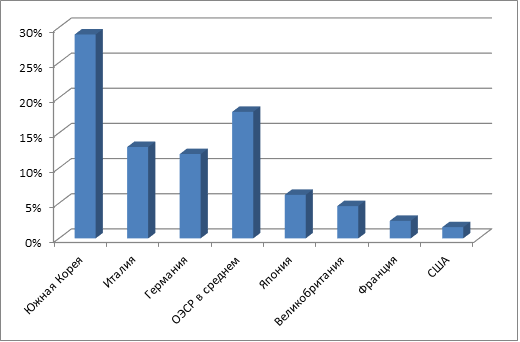

Федеральное финансирование НИОКР в обрабатывающей промышленности США с трудом поддается количественной оценке вследствие недостаточности информации и ненадежности статистики. Такие оценки варьируются от 773 млн долл. (оценка ОЭСР) до 3,7 млрд долл. (оценка Government Accounting Office). Недавно опубликованные данные компании MForesight говорят о 796 млн долл. федеральных инвестиций в обрабатывающие НИОКР по трем агентствам: Advanced Manufacturing Office министерства энергетики, NSF’s Advanced Manufacturing Program и Manufacturing Technology programs министерства обороны США. Если учитывать финансирование других агентств, которые в той или иной степени относятся к обрабатывающей промышленности, то цифра возрастает до 2,9 млрд долл. [Kota, Mahoney]

796 млн долл. – это намного ниже, чем в других развитых странах. Даже

если учитывать расходы прочих ведомств, оказывается, что Япония тратит

на аналогичные исследования в 3 раза больше средств, Германия – в 6 раз

больше, а Южная Корея – в 10 раз больше. По показателю доли

обрабатывающей промышленности в общих НИОКР США далеко позади своих конкурентов (рис. 7).

Рис. 7. Доля НИОКР обрабатывающей промышленности в общих расходах на НИОКР по странам (%).

Источник: S. Kota and T. Mahoney. Reclaiming America’s Leadership in Advanced Manufacturing. MForesight. Alliance for Manufacturing Foresight. June 2019.

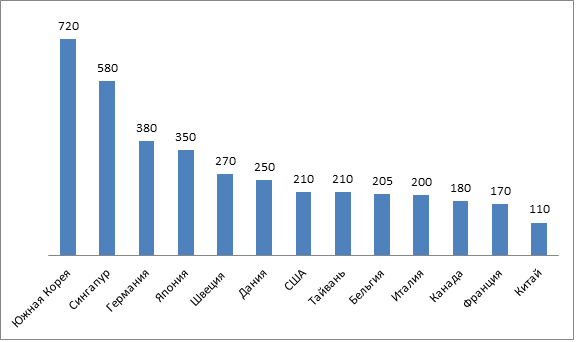

Необходимо отметить, что три страны – Япония, Германия и Южная Корея – поддерживают положительный торговый баланс в наукоемких передовых отраслях обрабатывающей промышленности и далеко впереди США в использовании промышленных роботов (рис. 8).

Рис. 8. Число роботов на 10 тыс. занятых в обрабатывающей промышленности, 2017 г.

Источник: International Federation of Robotics, 2018.

Малый и средний бизнес рассматривается американскими экспертами как фундаментальная основа индустриальной базы страны. В

то время как транснациональные корпорации имеют глобальные интересы и

часто извлекают большую часть своих доходов и прибылей из зарубежных

рынков, малые и средние компании обычно привязаны к своим локальным

территориям. Их

наибольшие риски связаны с интенсивным импортом и зарубежными

конкурентами, которые с большой вероятностью могут вымывать их с

национального рынка, тем самым заставляя переводить производство в офшоры. Они в гораздо большей степени заинтересованы в своей стране как месте размещения производства и гораздо больше теряют от сокращения и сужения национального промышленного достояния, чем крупные корпорации с диверсифицированными глобальными мощностями и возможностями размещения своих заводов и поставщиков в наиболее выгодных для них странах и регионах.

Высокий уровень банкротства и разрушения сетей снабжения затрудняет малым и средним компаниям адаптацию передовых технологий и формирование эффективных цепочек поставок. Несмотря на ряд программ (Hollings Manufacturing Extension Partnership (MEP) и the Manufacturing USA institutes), другие страны расходуют гораздо больше средств на поддержку внедренческих прикладных исследований малых и средних предприятий. На эти цели Германия, например, инвестирует в 20 раз больше, чем США, а Япония – еще больше [Mahoney, Helper].

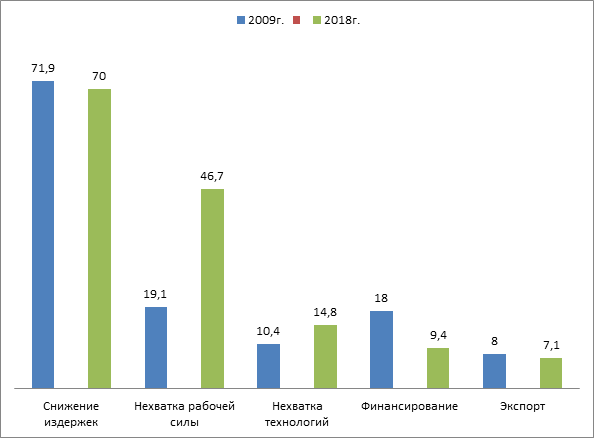

Из проблем, с которыми сталкиваются малые и средние предприятия, особенно выделяется снижение издержек, хотя за последнее десятилетие острота этой проблемы, как и проблемы финансирования, несколько снизилась. Зато резко возросло значение профессиональных кадров, дефицит которых сдерживает дальнейшее развитие малого бизнеса в США, а также повышения технологического уровня для разработки новых продуктов (рис. 9).

Рис. 9. Проблемы, с которыми сталкиваются малые и средние компании США

Источник: S. Kota and T. Mahoney. Reclaiming America’s Leadership in Advanced Manufacturing. MForesight. Alliance for Manufacturing Foresight. June 2019.

Страны, которые активно поддерживают свой малый и средний бизнес, имеют позитивный баланс в торговле продукцией обрабатывающей промышленности с США. В 2018 г. торговый дефицит США находился на уровне 891 млрд долл., в то время как Германия поддерживала положительный баланс в размере 280 млрд долл., а Южная Корея – в 95 млрд долл. [4]

В контексте общей слабости американской обрабатывающей промышленности интересно проследить процесс использования этой отраслью новых технологий. Особого внимания здесь заслуживает автомобильная промышленность, учитывая ее значение для национальной промышленной базы.

По приблизительным расчетам,

на отрасль по производству легковых, грузовых автомобилей и запасных

частей к ним приходится до 15% выпуска американской обрабатывающей

промышленности [2016 Census…]. В прошедшем десятилетии автомобильная промышленность отличалась наибольшими темпами роста среди всей обрабатывающей промышленности США. Глубокий и долговременный сдвиг в этой отрасли и во всей обрабатывающей промышленности связан с развитием электромобилей. По прогнозам компании McKinsey, на них к 2030 г. будет приходиться 17% продаж всех автомобилей в мире [Globalization in transition…]. Ведущие автопроизводители наращивают вложения в этот сегмент рынка. Например, компания Ford увеличила свои инвестиции в производство электромобилей до 11 млрд долл. и планирует вывести на рынок к 2022 г. до 40 новых моделей электромобилей и гибридных машин. General Motors планирует вложить 8 млрд. долл. в электромобили и автономные машины. Большая часть НИОКР компании GM осуществляется в ее Advanced Technical Center около Шанхая в Китае, который является крупнейшим в мире рынком электромобилей. Компания Volkswagen собирается инвестировать 90 млрд долл. в перевод своей автомобильной линейки на электричество в следующие десять лет [Taylor, Schwartz].

По некоторым оценкам, электромобили требуют до 40% меньше комплектующих и затрат труда на сборочные операции [Factbox…]. Основные издержки сдвигаются от механических компонентов (стоимость бензинового двигателя составляет около 5 тыс. долл.) к электромоторам и инверторам стоимостью 2 тыс. долл., а также к батарейным блокам, стоимость которых достигает в настоящее время 20 тыс. долл. На батареи приходится до 40% стоимости автомобиля. Рост производства электромобилей в предстоящие годы потребует резкого увеличения производства батарей. В

США на протяжении продолжительного времени проводились исследования в

области технологии литиевых батарей. Однако в стране до сих пор отсутствует достаточная производственная база. Например, компания Boston Power, один из ведущих стартапов в области батарейных технологий, переехала в Китай, где производство таких батарей получает сильную государственную финансовую поддержку [Bullis].

В настоящее время крупнейшим производителем батарей для электромобилей является компания Tesla, которая выступает в партнерстве с Panasonic. Ее завод в штате Невада производит продукции на 35 гигаватт-часов с перспективой увеличения в три раза к 2020 г. Другими компаниями в этой сфере являются LG Chem, Xalt Energy и SK Innovation. Существуют также несколько стартапов, которые планируют построить свои предприятия в ближайшем будущем. Однако они используют главным образом иностранный корпоративный капитал, а не венчурные инвестиции. Так, QuantumScape (Стэнфордский университет) уже имеет около 20 патентов в сфере литиевых батарей. Основным инвестором выступает Volkswagen. Начало производства планируется на 2025 г. Solis Power (Университет Колорадо), его основными инвесторами являются BMW, Samsung, Hyundai Motors. Ionic Materials из штата Массачусетс разрабатывает батареи с использованием пластикового электролита. Среди ведущих инвесторов – RenaultNissan, Mitsubishi, Hyundai и Hitachi.

Только немногие из разрабатываемых в США технологий достигают стадии и

практического производства литиевых батарей (внутри страны), в то время

как крупнейшие китайские производители батарей, такие как CATI и ИНВ., быстро наращивают их производство.

Еще

одним объектом интенсивных исследований и разработок является гибкая

электроника. По крайней мере, с 1990-х годов эти исследования

финансировались американскими военными. Однако, несмотря на ряд инициатив

и программ, а также технологических достижений университетов, широкого

производства эта технология в США так и не получила. Производственная

база в таких сегментах гибкой электроники, как смартфоны, портативные

компьютеры и крупноразмерные дисплеи, остается очень узкой. Лидируют в

коммерциализации продуктов гибкой электроники такие корпорации, как Samsung, LG и Hanwha из Южной Кореи, японская Fuji Electronic и китайская BOE Technology. Только Kodak и Fuji Xerox

обладают рядом патентов из общего числа 3200, выданных в области

технологии гибкой электроники. Несмотря на лидерство США в

первоначальных фундаментальных исследованиях, центр прикладных

технологий и коммерциализации продуктов переместился в Азию. Это

классический пример, когда американские исследования в области

прикладных технологий следуют за обрабатывающими производственными

мощностями в страны Азии, оставляя в США только небольшое число нишевых игроков.

Одной из областей, где США может выстроить конкурентные преимущества, является производство процессингового оборудования и материалов, необходимых для производства гибкой электроники. Ряд компаний, в том числе 3M, производят гибкие подложки и другие материалы для электроники. Компания Kateeva, стартап из Силиконовой долины, производит оборудование и машины, использующие струйные технологии для печати экранов с органистическими светодиодами. В 2016 г. эта компания заняла 88 млн долл. у группы китайских инвесторов, и ее потребители в основном также оказываются из Азии, включая Samsung, LG и BOE Display.

Другой перспективной сферой для американских производителей эксперты считают производство гибких субстратов (полимеры, гибкое стекло, металлическая фольга и гибкая керамика). В этом направлении исследования ведут ряд университетов и такие компании, как 3M, Molex и Brewer Science.

В то же время экспертами отмечается отставание США в области разработки и внедрения интеллектуальных технологий обрабатывающей промышленности, таких как роботы, аддитивные технологии и анализ больших данных. Так, в одном из последних отчетов Мирового экономического форума «Forth Industrial Revolution: Beacons of Technology and Innovations in Manufacturing» была опубликована информация об обследовании 1000 объектов обрабатывающей промышленности по всему миру, из которых 16 были признаны наиболее передовыми; среди них лишь один находился на территории США [Fourth Industrial…].

Возраст используемых в разных отраслях США обрабатывающей промышленности технологий варьируется от 2 лет в автомобилестроении до более чем

6 лет в химии, при среднем значении в 4,6 года. Малые и средние

предприятия инвестируют в новые технологии еще менее интенсивно, часто

предпочитая использование уже бывшего в употреблении или

отремонтированного оборудования для расширения своего производства.

Американские эксперты полагают, что широкое внедрение интеллектуальных

технологий является необходимым, но недостаточным условием

восстановления роста и эффективности обрабатывающей промышленности.

Такие технологии могут помочь в предотвращении перевода производственных мощностей за рубеж, но необходимы и другие шаги для того, чтобы они обеспечили долгосрочную конкурентоспособность американской обрабатывающей промышленности.

Во-первых, государство и бизнес должны осознать, что интеллектуальные технологии и компьютеризированное оборудование, которое позволяет осуществлять итеративное

проектирование, а также моделирование продукта и технологических

процессов, также доступны и конкурентам. Такое оборудование ускоряет

копирование технологических инноваций и цикл разработки продукта, снижает барьеры входа на рынок и ведет к быстрой коммерциализации широкой номенклатуры товаров.

Во-вторых, важнейшие исходные ресурсы для будущих отраслей (например, такие элементы электромобилей, как батареи, сенсоры, дисплеи и т.д.) должны производиться на территории США – не

только для создания крупной индустриальной базы в стране, но и для

гарантии того, что инновации также будут генерироваться здесь же.

В-третьих,

национальные инвестиции в НИОКР, результатом которых становится

генерирование и производство новых технологий, должны способствовать

возникновению новых отраслей и новых конкурентных преимуществ США.

Примечания

1. К этим 14 торговым партнерам США относятся Китай, Тайвань, Малайзия, Индия, Вьетнам, Таиланд, Индонезия, Сингапур, Филиппины, Бангладеш, Пакистан, Гонконг, Шри-Ланка и Камбоджа [Bossche, Gott]

2. Printed circuit board – печатные платы.

3. research.northwestern.edu/news/global-partnership-enhance-northwestern-innovations

4. comtrade.un.org/data/

Литература

2016 Census of Manufactures. – URL: factfinder.census.gov/faces/tableservices/jsf/pages/productview.xhtml?pid=ASM_2016_31VS101&prodType=table (date of access: 02.07.2019).

Abel J., Deitz R. The (Modest) Rebound in Manufacturing Jobs. February 4, 2019. – URL: libertystreeteconomics.newyorkfed.org/2019/02/the-modest-rebound-in-manufacturing-jobs.html (date of access: 02.07.2019).

Andes S., Muro M.

Don’t Blame the Robots for Lost Manufacturing Jobs. Washington. April

29, 2015. – URL: brookings.edu/blog/the-avenue/2015/04/29/dont-blame-the-robots-for-lost-manufacturing-jobs/ (date of access: 02.07.2019).

Assessing

and Strengthening the Manufacturing and Defense Industrial Base and

Supply Chain Resiliency of the United States,” Report to President

Donald J. Trump by the Interagency Task Force in Fulfillment of

Executive Order 13806, September 2018. – URL: media.defense.gov/2018/Oct/05/2002048904/-1/-1/1/ASSESSING-AND-STRENGTHENING-THE-MANUFACTURING-AND%20DEFENSE-INDUSTRIAL-BASE-AND-SUPPLY-CHAIN-RESILIENCY.PDF (date of access: 02.07.2019).

Autor D., Dorn D., Hanson G. The China Shock: Learning from Labor Market Adjustment to Large Changes in Trade. Cambridge, MA. January, 2016.

Bossche P., Gott J. Reshoring in Reverse Again // ATKearney. – URL: atkearney.com/operations-performance-transformation/article?/a/reshoring-in-reverse-again (date of access: 02.07.2019).

Bullis K. Why Boston Power Went to China // MIT Technology Review. 06.12.2011. – URL: technologyreview.com/s/426288/why-boston-power-went-tochina/#comments (date of access: 02.07.2019).

Cohen S., Zysman J. Manufacturing Matters: The Myth of the Post-Industrial Economy, N.Y.1987.

Factbox: The challenges and consequences of moving to electric cars // Reuters. 26.07.2017. – URL: reuters.com/article/us-britain-autos-factbox/factbox-the-challenges-consequences-of-moving-to-electric-cars-idUSKBN1AB1RJ (date of access: 02.07.2019).

Fourth Industrial Revolution Beacons of Technology and Innovation in Manufacturing. January 2019. World Economic Forum. – URL:.weforum.org/docs/WEF_4IR_Beacons_of_Technology_and_Innovation_in_Manufacturing_report_2019.pdf (date of access: 02.07.2019).

Glaser B.S. Made in China 2025 and the Future of American Industry. Statement before the

Globalization in transition: The future of trade and value. McKinsey Global Institute. January 2019. – URL: mckinsey.com/featured-insights/innovation-and-growth/globalization-in-transition-the-future-of-trade-and-value-chains?cid=otheremlnsl-mip-mck&hlkid=0c823927be10461681597b702d11f4a6&hctky=10424165&hdpid=061101a9-35af-42ab-9f48-92747f862bb6 (date of access: 02.07.2019).

Kota S., Mahoney T. Reclaiming America’s Leadership in Advanced Manufacturing. MForesight. Alliance for Manufacturing Foresight. June 2019.

Lovely M., Liang Y. Trump Tariffs Primarily Hit Multinational Supply Chains, Harm U.S. Technology Competitiveness. Peterson Institute for International Economics. 2018.

McKinsey Global Institute. Making it in America: Revitalizing U.S. Manufacturing. November 2017. – URL: mckinsey.com/~/media/mckinsey/featured%20insights/Americas/Making%20it%20in%20America%20Revitalizing%20US%20manufacturing/Making-it-in-America-Revitalizing-US-manufacturing-Full-report.ashx (date of access: 02.07.2019).

Mahoney T., Helper S. Ensuring American Manufacturing Leadership Through Next-Generation Supply Chains. MForesight. June 2017. – URL: file:///C:/Users/%D0%90%D0%BD%D0%BD%D0%B0/Downloads/Supply-Chain-Digital-FINAL-June-2017.pdf (date of access: 02.07.2019).

Pisano G.P., Shih W.C. Restoring American Competitiveness // Harvard Business Review. July-August 2009. – URL: hbr.org/2009/07/restoring-american-competitiveness (date of access: 02.07.2019).

Public expenditure and participant stocks on LMP // OECD. – URL: hstats.oecd.org/viewhtml.aspx?datasetcode=LMPEXP&lang=en (date of access: 02.07.2019).

Senate

Armed Services Committee Releases Report on Counterfeit Electronic

Parts // Senate Armed Services Committee. 2012. – URL: armed-services.senate.gov/press-releases/senate-armed-services-committee-releases-report-on-counterfeit-electronic-parts (date of access: 02.07.2019).

Senate Small Business and Entrepreneurship Committee. February 2019. – URL: csis-prod.s3.amazonaws.com/s3fs-public/congressional_testimony/190226_Glaser_Testimony.pdf (date of access: 02.07.2019).

Taylor E., Schwartz J. Bet everything on electric: Inside Volkswagen's radical strategy shift // Reuters. 06.02.2019. – URL: reuters.com/article/us-volkswagen-electric-insight/bet-everything-on-electric-inside-volkswagens-radical-strategy-shift-idUSKCN1PV0K4 (date of access: 02.07.2019).

Wubbeke J.

Made in China 2025: The Making of a High-Tech Superpower and Consequences for Industrial Countries, Mercator Institute for China

Studies, December 2016. – URL: merics.org/sites/default/files/2018-07/MPOC_No.2_MadeinChina2025_web.pdf (date of access: 02.07.2019).

Читайте также на нашем портале:

«Возвращение производства, или новая индустриализация Запада» Владимир Кондратьев

«Четвертая промышленная революция и глобализация» Владимир Кондратьев

«Китайская баталия Трампа: возможна ли победа?» Кирилл Барский, Александр Салицкий, Нелли Семенова

«Перспективы развития мировой экономики в 2019 году» Владимир Кондратьев

«Конец высокомерия» Редакция «Шпигель»

«Перспективы роста мировой экономики» Владимир Кондратьев

«США – Китай: торговая война развязана » Андрей Виноградов, Александр Салицкий