Обычно цепочки добавленной стоимости включают в себя следующие стадии: проектирование, производство, маркетинг, дистрибуцию и послепродажное обслуживание потребителя. Эти стадии могут существовать как в рамках одной компании, так и разделенными между многими фирмами. Тот факт, что все большее их число «оседает» в различных странах, свидетельствует о глобализации стоимостных цепочек.

Концепция глобальных цепочек добавленной стоимости была введена в научный оборот в начале 2000-х годов и с успехом впитала в себя наиболее характерные черты современной мировой экономики. Это:

1. Процесс возрастающего дробления производства среди все большего числа стран. Глобальные цепочки стоимости связывают географически дисперсные стадии в единую отрасль. Они помогают осознать сущность сдвигов в торговле и производстве, взаимозависимость экономик, понять, в какой степени конкурентоспособность экспорта связана с эффективным выбором затрат, а также доступностью конечных производителей и потребителей за рубежом.

2. Специализация стран на целях и функциях бизнеса в большей степени, чем на производстве определенных товаров. Хотя многие эксперты и политики до сих пор полагают, что товары и услуги производятся внутри страны и конкурируют с зарубежными товарами, на самом деле все возрастающая доля товаров и услуг носит глобальный характер, а страны конкурируют между собой за место и определенную роль в цепочках добавленной стоимости. Концепция цепочек стоимости, таким образом, устраняет разрыв между политикой и реалиями бизнеса.

3. Роль производственных сетей, глобальных покупателей и глобальных поставщиков. Анализ цепочек добавленной стоимости позволяет выявить компании и экономические субъекты, которые контролируют и координируют экономическую активность в производственных сетях. Понимание особенностей функционирования управленческих структур необходимо для оценки влияния экономической политики на деятельность компаний и размещение производства.

Концепция глобальных цепочек стоимости зародилась еще в 1970-е годы. Сюда могут быть отнесены работы по проблемам «товарных цепочек» [2]. Основная идея этих работ заключалась в попытках проследить трансформацию всего набора исходных затрат материалов и продуктов и превращение их в конечный продукт потребления. Позже глобальные торговые цепочки прослеживались на примере швейных изделий, начиная от сырья и материалов (хлопок, шерсть, синтетические волокна) и кончая финальным продуктом (одеждой) [3].

В 2000-х годах произошла трансформация концепции глобальных товарных цепочек в концепцию глобальных цепочек добавленной стоимости [4]. Вторая концепция пытается определить важнейшие факторы организации глобальных отраслей, предлагает теоретическое обоснование и практические инструменты для анализа цепочек добавленной стоимости и различных типов управления ими [5].

В зарубежной экономической литературе проводится четкое разграничение между цепочками, инициируемыми производителями и покупателями. Глобальные цепочки, инициированные производителями, как правило, сосредоточены в наукоемких отраслях, таких как полупроводниковая промышленность и фармацевтика. Поскольку эти отрасли отличаются использованием новейших технологий и большими объемами затрат на НИОКР, ведущие компании этих отраслей занимают высшие этажи в цепочках и стараются контролировать процесс проектирования и большую часть производственных операций, разбросанных в различных странах мира. В цепочках, инициированных покупателями, производство контролируется ретейлерами и держателями брендов; оно может быть полностью отдано на аутсорсинг, а акцент делается на маркетинге и продажах. Именно таким образом организованы глобальные цепочки добавленной стоимости с низкими потребностями в капитале и квалифицированной рабочей силе (например, производство одежды).

Аутсорсинг и процесс дробления производства не является принципиально новым явлением. Шведский экономист Бертиль Олин еще в 1933 г. отмечал, что «производство во многих случаях разделено не на две стадии – сырье и готовые изделия, а на большее число стадий» [6]. Однако современные глобальные цепочки стоимости, несомненно, сформировались в результате влияния технологических изменений на процесс фрагментации производства, что было невозможно ранее.

Главным фактором ускорения процесса дробления производства стало существенное снижение торговых издержек. К последним относится весь спектр издержек, возникающих во время движения товара или услуги от места производства до конечного потребителя. В товарном производстве торговые издержки включают в себя транспортные и портовые издержки, фрахт и издержки страхования, тарифы и пошлины, нетарифные издержки, наценки импортеров, оптовой и розничной торговли. В сфере услуг транспортные издержки вытесняются коммуникационными.

Другая важная часть издержек связана с тем, что географически разбросанные стадии цепочек добавленной стоимости должны координироваться и управляться в постоянном режиме. Прогресс информационных технологий позволил эффективно координировать и мониторить все стадии, расположенные на большом удалении друг от друга.

Транспортные и коммуникационные издержки снизились прежде всего за счет технологий контейнерных перевозок и Интернета, обеспечивших возможность бесперебойного движения товаров и услуг. Однако не только благодаря этому. Важную роль сыграли также процессы либерализации торговли и инвестиций, институциональные реформы в ключевых транспортных и инфраструктурных секторах, повысившие эффективность всех отраслевых цепочек стоимости.

Наконец, кроме технологических и институциональных изменений следует отметить роль структурных сдвигов в мировом спросе в последние десятилетия. Высокие темпы роста развивающихся стран, особенно в Азии, стимулировали взрывной рост спроса и международной торговли. Азия выступает не только в качестве мировой фабрики, но и генерирует новых потребителей, предъявляющих спрос на широкий круг товаров и услуг. В результате торговля готовыми изделиями и услугами росла практически теми же темпами, что и торговля промежуточной продукцией.

Уровень фрагментации производства зависит от технических характеристик производимого товара, а также от издержек, возникающих в процессе дробления производства по разным стадиям и регионам. Например, некоторые услуги в меньшей степени подвержены вертикальной специализации в тех случаях, когда требуются непосредственные контакты лицом к лицу между производителем услуг и их потребителем. Степень фрагментации зависит также от сопоставления издержек производства с транзакционными издержками и издержками координации. Размещая стадии производства в странах с более низкими издержками, компании одновременно больше тратят на услуги, необходимые для его поддержания. Таким образом, существует определенный оптимальный уровень фрагментации, зависящий от уровня развития торговли и транзакционных издержек.

Оптимальный уровень фрагментации подразумевает, что расширение глобальных цепочек добавленной стоимости не может продолжаться бесконечно. После финансового кризиса в мире стало наблюдаться их сжатие. Сказались возросшие трудности с финансированием и рост транзакционных издержек вследствие неопределенности поставок сырья и материалов. Ряд компаний после разрушительного цунами в Японии в 2011 г. сократили свои глобальные цепочки добавленной стоимости, особенно в автомобильной и электронной промышленности.

Компании постоянно обновляют стратегии и пересматривают свои границы. Модель производства, действующая в настоящее время, не обязательно будет эффективной в будущем. Многие глобальные цепочки добавленной стоимости базируются на межстрановых различиях в трудовых и капитальных издержках, которые непрерывно меняются. Например, по мере роста благосостояния населения Китая растет и уровень заработной платы. Сам Китай развивает новые производства, требующие рабочей силы с более высокой квалификацией, а некоторые старые виды производства переносятся в другие страны. Торговые и производственные модели будут меняться и в дальнейшем, и эти изменения должны учитываться в экономической политике и ее инструментах.

Концепция глобальных цепочек добавленной стоимости ставит ряд серьезных методологических проблем при сборе статистических данных о международных торговле и производстве. Обычная текущая статистика дает, как правило, искаженную картину рассматриваемых процессов [7]. В ней используются укрупненные показатели, которые многократно включают в себя стоимость промежуточных продуктов, торгуемых вдоль цепочки добавленной стоимости. В результате на страну конечного производителя приходится наибольшая величина добавленной стоимости торгуемых товаров и услуг, в то время как роль стран, поставляющих промежуточные товары, оказывается недооцененной. Статистика двухсторонней торговли и объемов выпуска продукции на национальном уровне не позволяет в полной мере визуализировать цепочки стоимости или производственные сети и связи.

В связи с этим ОЭСР в кооперации с ВТО разработали новые базы данных торговых потоков в терминах показателей добавленной стоимости на основе глобальных моделей международного производства и торговых сетей. Модель межстрановых межотраслевых балансов (ICIO) связывает воедино балансы 58 стран и охватывает 95% мирового производства. Потоки промежуточной продукции между странами и отраслями можно найти в базе данных двусторонней торговли по отраслям и категориям конечного использования [8].

Модель ICIO позволяет детально анализировать глобальные цепочки добавленной стоимости и транзакции между различными отраслями и странами по 37 отраслям глобальной экономики. Предыдущие исследования охватывали лишь ограниченное число отраслей. На сегодня имеется пять полноценных балансовых моделей за 1995, 2000, 2005, 2008 и 2009 г.

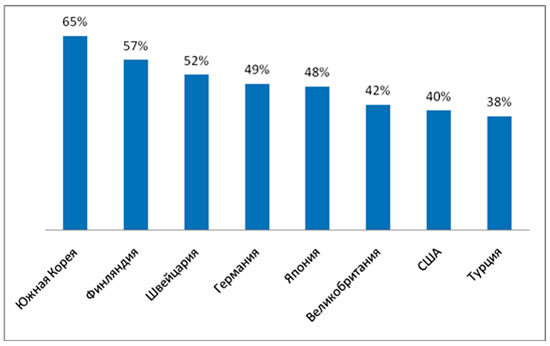

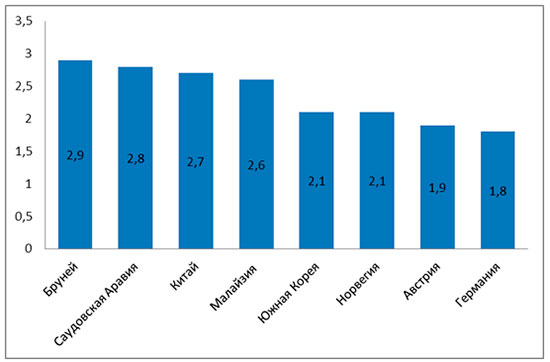

В связи с концепцией глобальных цепочек стоимости встает вопрос: в какой степени страны вовлечены в процесс вертикальной фрагментации производства? Для ответа на него в экономической литературе ранее других использовался показатель вертикальной специализации (VS), который представляет долю импортируемых товаров в совокупном экспорте страны [9]. Однако этот показатель работает только на начальных стадиях цепочек добавленной стоимости (обратная вертикальная интеграция). Поскольку каждая страна участвует в глобальных цепочках стоимости в качестве поставщика промежуточных товаров и услуг, используемых в других странах для дальнейшего экспорта, был введен дополнительный показатель вертикальной специализации (VS1), представляющий собой долю экспортируемых товаров и услуг, используемых в качестве промежуточного импорта для производства экспортных товаров других стран [10]. Сочетание VS и VS1 дает возможность всесторонней оценки участия страны в глобальных цепочках добавленной стоимости как в роли потребителя зарубежных промежуточных товаров (восходящие связи, или обратная интеграция), так и в роли поставщика промежуточных товаров и услуг, используемых в третьих странах (нисходящие связи, или прямая вертикальная интеграция) [11]. Показатель участия ряда стран ОЭСР в глобальных цепочках стоимости приведен на рис. 1.

Рис. 1. Индекс участия в глобальных цепочках добавленной стоимости стран-членов ОЭСР* в 2013 г., %

*Рассчитывается как доля иностранных промежуточных товаров плюс произведенные внутри страны промежуточные товары, используемые в экспорте третьих стран, в % от валового экспорта страны.

Малые открытые экономики, такие как Южная Корея, Финляндия или Швейцария, получают больше промежуточных товаров из зарубежных источников и цепочек добавленной стоимости по сравнению с крупными странами ‒ такими как США или Япония, где вследствие размеров экономики и рынка значительная часть цепочек добавленной стоимости носит внутренний характер. При этом индекс участия в цепочках добавленной стоимости в меньшей степени коррелирует с размерами экономики, чем импортное содержание экспорта, поскольку отражает использование промежуточных товаров третьих стран. Например, удельный вес зарубежного «контента» в американском экспорте составляет 15%, а индекс участия страны в глобальных цепочках добавленной стоимости достигает 40%.

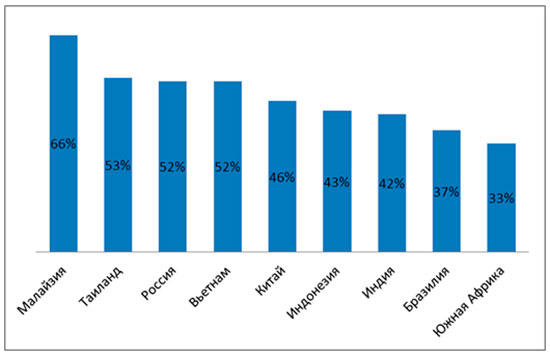

Индекс участия в глобальных цепочках добавленной стоимости развивающихся стран свидетельствует об аналогичных тенденциях (рис. 2).

Рис. 2. Индекс участия в глобальных цепочках добавленной стоимости развивающихся стран в 2013 г., %

Индекс участия в глобальных цепочках стоимости крупных развивающихся стран, таких как Индия и Бразилия, ниже, чем более мелких стран, таких как Малайзия или Таиланд. Наиболее высок этот индекс (на уровне 70%) у Сингапура.

Доля импортных промежуточных товаров в экспорте той или иной страны, а также доля собственных промежуточных товаров, используемых в экспорте третьих стран, дают представление о вертикальной специализации, но ничего не говорят о протяженности цепочек добавленной стоимости и числе производственных стадий в каждой из них.

В экономической литературе протяженность цепочек оценивается с помощью индекса, вычисляемого на основе межотраслевых балансов [12]. Значение индекса можно интерпретировать как реальное число производственных стадий. Минимальное значение индекса равно единице, когда для производства конечного продукта вообще не используются промежуточные товары или услуги.

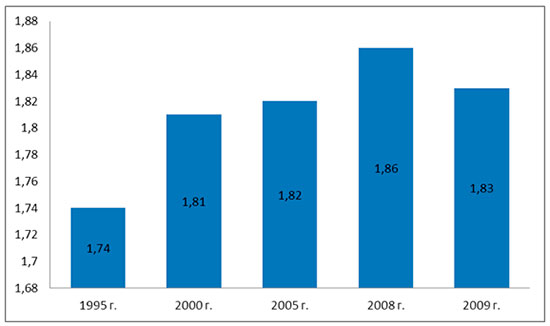

На рис. 3 приведены показатели средней протяженности глобальных цепочек добавленной стоимости.

Рис. 3. Средняя протяженность глобальных цепочек добавленной стоимости для всех отраслей глобальной экономики

В период между 1995 и 2008 г. обнаруживается тенденция роста средней протяженности глобальных цепочек. С наступлением финансового кризиса и коллапса международной торговли произошло некоторое снижение, подтверждая тенденцию свертывания некоторыми компаниями международной активности в пользу внутренних поставщиков.

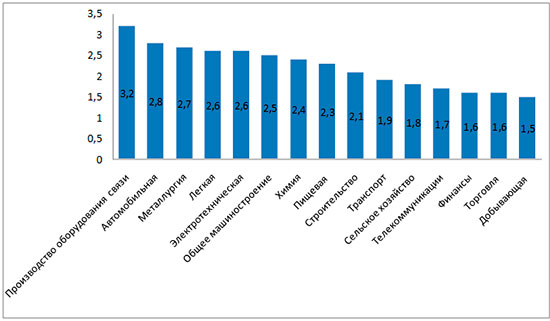

Еще большие различия в протяженности глобальных цепочек добавленной стоимости заметны при анализе отдельных отраслей экономики (рис. 4).

Рис. 4. Протяженность глобальных цепочек стоимости по отдельным отраслям

К отраслям с наибольшей степенью фрагментации относятся: производство телекоммуникационного оборудования, автомобильная промышленность, металлургия, легкая и электротехническая промышленность. Отрасли сектора услуг имеют более короткие цепочки добавленной стоимости. А самая короткая зафиксирована в добывающей промышленности.

Каждая страна может находиться в восходящих или нисходящих сегментах этих цепочек, в зависимости от своей специализации. Страны, находящиеся в восходящих сегментах, специализируются на производстве сырьевых материалов; в нисходящих ‒ на сборочных операциях или услугах потребителям.

В ряде зарубежных работ [13] фигурирует показатель «расстояние до конечного спроса». Для отдельной отрасли и отдельной страны этот показатель свидетельствует о числе производственных стадий, которые должны пройти продукт или услуга по пути к конечному потребителю. Значения этого показателя для ряда развитых и развивающихся стран представлены на рис. 5.

Рис. 5. Расстояние до конечного потребителя для ряда стран, 2009 г.

Как видим, в развивающихся странах расстояние до конечного потребителя существенно больше, чем в развитых, что свидетельствует об их преимущественной специализации на производстве первичных или промежуточных товаров.

Теперь подробнее рассмотрим глобальные цепочки добавленной стоимости в некоторых отраслях.

Агробизнес

Отрасли агробизнеса все больше выстраиваются вокруг цепочек, возглавляемых пищевыми компаниями и ретейлерами. Например, супермаркеты, работая как с экспортерами, так и с импортерами, стараются контролировать весь процесс производства (включая выращивание и сбор сельскохозяйственной продукции). Они ставят цель обеспечить соответствие пищевых продуктов стандартам качества и безопасности вдоль всей глобальной цепочки добавленной стоимости, что требует вертикальной координации. Практически во всех странах население поменяло свои модели потребления в сторону повышения качества и безопасности пищевых продуктов [14]. Одновременно прямые иностранные инвестиции и либерализация торговли открыли новые возможности для компаний по реорганизации своих цепочек стоимости. Все большее число компаний организуют глобальные поставки пищевых продуктов и связывают мелких производителей в развитых и развивающихся странах с потребителями по всему миру [15].

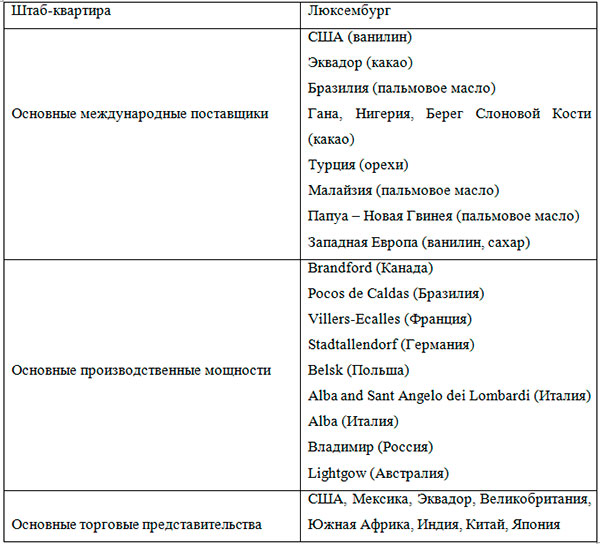

На продуктовом уровне данные табл. 1 дают представление о глобальной цепочке стоимости бренда «Нутелла» (известная какао-ореховая смесь, продаваемая в более чем 100 странах мира).

Таблица 1. Глобальная цепочка стоимости бренда «Нутелла»

Источник: Ferrero International S.A.

«Нутелла» является характерным примером глобальной цепочки стоимости в агробизнесе. В год производится около 350 тыс. т продукта. Пищевая компания «Ferrero International S.A.» располагается в Люксембурге и имеет в настоящее время десять заводов: пять в странах Европейского союза и по одному в России, Турции, Канаде, Бразилии и Австралии. Некоторые промежуточные товары (такие как упаковка и обезжиренное молоко) выпускаются в странах производства, в основном же ингредиенты получают от международных поставщиков. При этом «Нутелла» продается по всему миру через торговые представительства, число которых не ограничивается представленным в табл. 1.

Основные центры производства сосредоточены поблизости от рынков сбыта, где спрос на «Нутеллу» особенно высок (Европа, Северная Америка, Южная Америка и Австралия). В Центральной и Восточной Азии заводов пока нет, поскольку там этот продукт не очень популярен (зато большим спросом пользуется другой продукт компании «Ferrero» – конфеты «Ferrero Rocher»).

Данные статистики свидетельствуют о том, что в агробизнесе сложились достаточно протяженные глобальные цепочки добавленной стоимости, особенно если учитывать в них на восходящих стадиях разведение племенных животных, выращивание сельскохозяйственных культур, а на нисходящих ‒ дальнейшую обработку и длинные торговые цепочки, когда продукты доставляются, например, в рестораны и гостиницы. Так, в агробизнесе США наиболее протяженные цепочки добавленной стоимости существуют в производстве упакованного мяса и других готовых мясных изделий [16].

В сельском хозяйстве и пищевой промышленности стоимостные цепочки носят отчетливый глобальный характер прежде всего в небольших странах (Люксембург, Сингапур). Это же характерно для ряда стран Юго-Восточной Азии (Вьетнам, Малайзия). В Китае же сформировалась другая модель – большая часть промежуточных продуктов, используемых на различных производственных стадиях, производится внутри страны.

Сельскохозяйственные цепочки добавленной стоимости во Вьетнаме и Бразилии отличаются исключительно высокой долей экспорта. В сельскохозяйственных цепочках Китая и Индии значение экспорта примерно одинаково. Однако Индия производит товары, которые практически сразу поступают конечному потребителю (индекс расстояния до конечного потребителя составляет 1,4), в то время как в Китае сельскохозяйственные цепочки значительно протяженнее (индекс 2,6), а страна производит большое количество промежуточных товаров, используемых в агробизнесе других стран. В России индекс протяженности цепочек агробизнеса ниже, чем в Индии, и составляет 1,3.

Высокий индекс участия в глобальных цепочках стоимости зафиксирован у Голландии и Новой Зеландии. Малайзия и Китай имеют отчетливую специализацию на производстве товаров в восходящих звеньях таких цепочек, а Камбоджа, Мексика и Литва специализируются на переработке импортных пищевых и сельскохозяйственных продуктов.

Химическая промышленность

Большое число производимых продуктов (конечных и промежуточных), а также используемых производственных процессов обеспечивает химической промышленности большее, чем в других отраслях, разнообразие глобальных цепочек добавленной стоимости.

В табл. 2 представлены структура и глобальная цепочка добавленной стоимости химического комплекса. Нефть и газ (основное химическое сырье) трансформируется в нефтехимию, производство базовых химикатов, специальных химикатов и активных ингредиентов. Химической промышленностью производится сырье и промежуточные продукты для многих других отраслей промышленности.

Таблица 2. Цепочка добавленной стоимости химической промышленности

|

Нефть и газ →

|

Нефтехимия →

|

Базовые химикаты →

|

Полимеры →

|

Специальная химия →

|

Активные ингредиенты

|

|

Товарные категории:

|

Олефины:

- Этилен,

- Пропилен,

- Бутадиен

Полиолефины:

Промышленные газы

↓

|

Промежуточные продукты:

Неорганики:

Аммиак

|

Специальные полимеры:

- Поликарбонаты

- ABS/SAN

- PMMA

|

Специальные химикаты:

Продукты тонкого органического синтеза

- Пигменты

- Дисперсии

- Краски

|

Продукты тонкой химии:

- Фармацевтические полуфабрикаты

- Витамины

- Ароматические и душистые вещества

Агрохимия

|

|

Использование

|

- Фольга и изделия из нее

- Хладоагенты

|

|

- Пластиковые бутылки

- Органическое стекло

|

- Светостабилизаторы

- Покрытия с «эффектом лотоса»

|

- Гербициды

- Пищевые продукты

|

Сокращения: PE - полиэтилен; PP - полипропилен; THF - тетрогидрофуран; HMDA - гексаметилэндиамин; ABS-АБС - пластик; SAN -стиролакрилонитрил; PMMA - полиметилметакрилат.

Источник: Kannegiser M. Value Chain Management in the Chemical Industry. Global Value Chain Planning of Commodities. Haidelberg 2008.

Продукты ранних стадий химических глобальных цепочек добавленной стоимости носят в основном «товарный» характер, производятся в больших объемах и продаются на массовых рынках по низкой цене.

Специальные химикаты производятся на более поздних стадиях, отличаются большей сложностью (широкая дифференциация продукта, брендирование, адаптивная упаковка, небольшие объемы и т.п.) и связаны с более крупными инвестициями в НИОКР и маркетинг.

На разных стадиях глобальных цепочек добавленной стоимости рыночные условия имеют свою специфику. Например, в сегменте нефтехимии производство товаров, особенно пропиленовых полимеров, зависит от волатильных нефтяных цен; в то же время гигантские месторождения сланцевого газа в ряде стран, особенно в США, открывают значительные перспективы поставок сырья для продуктов на основе этилена. Эти особенности вносят также существенные изменения в географию отрасли, которая еще два года назад была сильно привязана в странам Среднего Востока. На стадии производства специальных химикатов отчетливо выражена тенденция к коммодитизации, по мере того как новые конкуренты стараются захватить свою долю этого высокоприбыльного рынка.

В химической промышленности достаточно широкое развитие получил внутренний аутсорсинг – формирование многих стадий цепочек добавленной стоимости в пределах той или иной страны. Это особенно характерно для Китая, где химическая промышленность получает 90% промежуточных товаров из отраслей внутри страны, образующих отчетливые химические кластеры. Китай отличается одним из самых высоких показателей протяженности глобальных цепочек добавленной стоимости, который составляет 3,3 (в Индии – 2,5, в России – 2,0, один из самых низких показателей).

Южная Корея, Китай и Малайзия специализируются на производстве базовых химикатов на ранних стадиях цепочек добавленной стоимости, а такие страны, как Ирландия и Швейцария, – на производстве специальных химикатов (промежуточного и конечного использования) на поздних стадиях таких цепочек.

Ряд малых стран отличается активным участием в глобальных цепочках стоимости за счет импорта промежуточных химических продуктов. В Ирландии, например, это связано с инвестициями крупных фармацевтических компаний США. Через порты Сингапура, Бельгии и Нидерландов осуществляется ввоз базовых химикатов. Для таких стран, как Швейцария, Германия, Франция, Великобритания и США, участие в глобальных цепочках стоимости связано с использованием их промежуточных химических продуктов в промышленности других стран.

Автомобильная промышленность

В этой отрасли процесс раздробления производства на отдельные стадии получил широкое развитие еще несколько десятилетий назад, а аутсорсинг и «офшоринг» компаний способствовал глубокой международной фрагментации производства. Цепочки добавленной стоимости в автомобильной промышленности организованы в виде иерархической структуры. Крупные автомобильные компании-производители находятся на вершине этой пирамиды и занимаются проектированием, брендированием и конечной сборкой автомобилей. Ниже располагаются поставщики первого уровня, производящие готовые компоненты в кооперации с сетью более мелких поставщиков и субподрядчиков. Поставщики первого уровня принимают активное участие во всем производственном процессе, включая проектирование; с ними у компаний, занимающихся сборкой, особенно тесные связи. Такие субподрядчики постепенно превращались в глобальных поставщиков, поскольку крупные автомобильные компании требовали развития их системных проектных компетенций [17].

Несмотря на глобальную активность автомобильных компаний и поставщиков первого уровня, региональный аспект остается в автомобильной промышленности очень важным. Высокие транспортные издержки делают межконтинентальные поставки очень дорогим удовольствием, особенно в нисходящих звеньях цепочек добавленной стоимости (готовые автомобили и крупноузловые автомобильные комплектующие). Кроме того, политические соображения также подталкивают ведущие автомобильные корпорации к размещению производства поближе к рынкам сбыта. Если доля импорта в общих объемах продаж в той или иной стране становится слишком большой, для автомобильных компаний существенно возрастают риски негативной политической реакции. Поставщики комплектующих также склоняются к совместному размещению своего производства внутри региональных систем, чтобы соответствовать современным операционным требованиям (поставка «точно-в-срок», сотрудничество в проектировании, поддержка глобально производимых автомобильных платформ) [18]. В результате сеть поставщиков в автомобильной промышленности состоит из большого числа компаний, часть из которых являются локальными поставщиками (нижнего уровня) и глобальными поставщиками с локальным присутствием (высшего уровня).

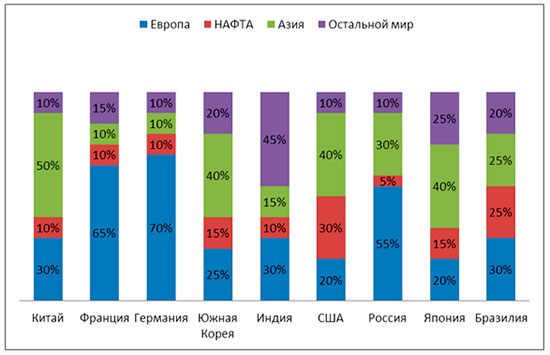

Региональный характер организации производственного процесса отчетливо проявляется при определении географического источника импортных комплектующих и промежуточных товаров (рис. 6).

Рис 6. Импортный состав экспорта в автомобильной промышленности по ведущим странам, % (2009 г.)

Страны Европейского союза получают большую часть своих комплектующих из других европейских же стран, в то время как члены НАФТА – из стран этого же регионального объединения. В Азии также сформировалась отчетливая региональная интеграция.

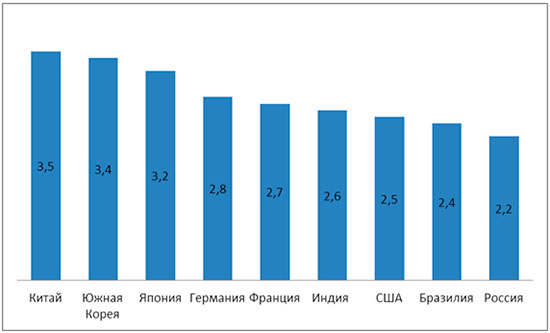

Глобальные цепочки добавленной стоимости имеют для автомобильной промышленности громадное значение, что подтверждается показателем протяженности таких цепочек, одним из самых больших среди других отраслей экономики (см. рис. 4). Во многих странах этот показатель превышает величину 2,5, отражая значимость вертикальных связей между автомобильной промышленностью и другими отраслями (рис. 7). Большая часть важных стадий находится за рубежом, подчеркивая международный (хотя преимущественно региональный, а не глобальный) характер производства.

Рис. 7. Протяженность глобальных цепочек добавленной стоимости в автомобильной промышленности ведущих стран мира

В малых странах, таких как Чехия, Словакия, Венгрия, в глобальных цепочках стоимости относительно большее значение имеют международные производственные звенья, отражая зависимость этих стран (прямую или косвенную) от импортных комплектующих и промежуточных товаров (доля которых достигает 60‒70%). В таких странах, как Южная Корея, Китай и Япония, более значимы внутренние производственные звенья (их доля в Китае и Японии достигает 90%).

Малые страны Восточной Европы со значительными сборочными мощностями (Словакия, Чехия, Венгрия, Польша) обладают, наряду с Германией, Японией и США, существенными мощностями по производству комплектующих, которые экспортируются в другие страны и включаются там в нисходящие цепочки добавленной стоимости.

Электронная промышленность

Это одна из отраслей, где глобальные цепочки добавленной стоимости получили наибольшее распространение, что связано с модульным характером продукции. Стандартизация, кодификация и компьютеризация обеспечивают оперативную совместимость частей и компонентов, что, в свою очередь, позволяет осуществлять деление производственного процесса на большое число различных стадий и звеньев (включая продуктовый дизайн и логистику).

Цепочки стоимости в электронной промышленности все более глобализуются, поскольку высокая степень модульности и низкие транспортные издержки позволяют выполнять отдельные операции на большом расстоянии друг от друга. Большая часть товаров электронной промышленности отличается высоким показателем отношения стоимости к весу, что позволяет обеспечивать быстрые (часто воздушным транспортом) и недорогие поставки промежуточных и готовых изделий по всему миру. Для координации стадий производственного процесса в различных странах и мониторинга информации используется Интернет.

На зарубежные стадии и операции производства электронных продуктов приходится в среднем две трети всей цепочки добавленной стоимости в этой отрасли.

Глобальные цепочки состоят из большого числа компаний: от крупных транснациональных до средних и малых. Эксперты различают среди них ведущие компании и компании контрактного производства [19]. Ведущие ‒ это компании, владеющие основными брендами и продающие товары конечному потребителю. Они обладают огромной рыночной силой и властью над поставщиками благодаря техническому лидерству и крупным инвестициям в развитие брендов. В некоторых сегментах электронной промышленности такие компании превратились в лидеров в производстве платформ ‒ по мере того как их технологии стали использоваться в товарах, производимых другими компаниями (например, «Intel» и «Apple»).

Контрактные производители занимаются сборкой готовых изделий для ведущих компаний отрасли. Несмотря на свои зачастую большие размеры и осуществление производства в различных странах мира (наподобие поставщиков первого уровня в автомобильной промышленности), они обладают ограниченной рыночной мощью. Реальная деятельность контрактных производителей зависит от характера и типа компаний. Среди них выделяют «производителей оригинального оборудования» (OEMs), которые занимаются только производством, и «производителей оригинального дизайна» (ODMs), занятых как производством, так и проектированием. Контрактные производители работают с более мелкими поставщиками, хотя в данной отрасли, по сравнению с автомобильной промышленностью, сеть поставщиков менее развита.

Большая часть ведущих компаний отрасли расположена в развитых странах, прежде всего в Западной Европе, США и Японии. Сравнительно недавно к этой группе присоединилась и Южная Корея. Развивающиеся страны представлены в основном контрактными производителями. Некоторые компании из этих стран, такие как «Acer» и «Huawey», с успехом продвинулись вверх по цепочке добавленной стоимости от OEMs и ODM к производителям оригинальных брендов (OBMs).

Относительно высокий индекс участия в глобальных цепочках добавленной стоимости имеют малые страны, такие как Венгрия, Чехия, Словакия и Ирландия, ‒ за счет больших объемов импорта промежуточных товаров для конечной сборки готовых изделий. Но и более крупные страны, такие как Мексика, Китай и Таиланд, выполняют роль контрактных производителей, используя импортные комплектующие для последующего экспорта готовых изделий. Высокий индекс участия в глобальных цепочках добавленной стоимости Финляндии и Японии в большой степени обусловлен экспортом промежуточных товаров с высокой добавленной стоимостью, часто в страны контрактного производства.

* * *

Рост глобальных цепочек добавленной стоимости в последние два десятилетия не только значительно изменил характер мировой экономики, но и оказал сильное влияние на отдельные страны. Масштабы и суть этих эффектов, однако, до сих пор недостаточно поняты общественностью и экспертами.

ОЭСР в кооперации с ВТО разработали методику оценки потоков торговли в показателях добавленной стоимости. При этом использовались межстрановые, межотраслевые балансы и полные матрицы потоков двухсторонней торговли. Поскольку полученные таким образом данные позволяют оценить величину стоимости, которую каждая страна добавляет к стоимости международных товаров и услуг, появляется возможность получить представление о степени интеграции и позициях каждой страны в глобальных цепочках стоимости и международных производственных сетях.

Данная методика позволяет разработать набор показателей, необходимых при принятии решений в таких областях, как торговая политика, национальная конкурентоспособность, экономический рост, инновации и развитие. Кроме того, появляется возможность учета глобальных рисков, связанных с функционированием глобальных цепочек добавленной стоимости (в силу взаимозависимости национальных экономик через них могут передаваться макроэкономические шоки).

После определения степени участия и роли страны в глобальных цепочках добавленной стоимости следующим необходимым шагом будет выявление важнейших факторов, обуславливающих такую роль, а также разработка эффективных инструментов и механизмов для максимизации позитивных эффектов, сокращения разрыва между экономической политикой и реальным поведением бизнеса, обеспечения устойчивого экономического роста.

Примечания:

[1] Gereffi G., Fernandez-Stark K. Global Value Chain Analysis: A Primer. Duke University. North Carolina. USA, 2011.

[2] Bair J. Global Capitalism and commodity chais: Looking back, going forward. Competition and Change, Vol. 9, No. 2, 2005, pp.153-180.

[3] Gereffi G. The organization of buyer-driven global commodity chains: how US retailers shape overseas production networks, G. Gereffi and M. Korzenievicz (eds.), Commodity Chains and Global Capitalism, Westport, CT: Praeger, 1994, pp. 95-122.

[4] Porter M. Competitive advantage: creating and Sustaining Superior Performance. New York: The Free Press, 1985.

[5] Bair J. Global Capitalism and commodity chains: Looking back, going forward. Competition and Change, Vol. 9, No. 2, 2005, pp.153-180; Gereffi G, Humphrey J., Sturgeon T. The Governance of global value chains. Review of International Political Economy, Vol. 12, No 1, pp. 78-104.

[6] Bertil Gotthard Ohlin. Interregional and International Trade. Harvard University Press, London, 1967, p.5.

[7] Maurer A., Degain C. Globalization and trade flows: what you see is not what you get! WTO, Staff Working paper No ERSD-2010-12.

[8] Zhu S., Yamano N., Cimper A. Compilation of Bilateral Trade Database by Industry and End-Use Category. OECD Science, Technology and Industry Working papers 2011/06, OECD Publishing Paris; Miroudot S. Ragoussis A. Vertical Trade, Trade Costs and FDI. OECD Trade Policy Working Papers, No 89, 2009, OECD Publishing Paris.

[9] Этот показатель был введен впервые в работе: Hummels D., Ishi J., Yi K.M. The nature and growth of vertical specialization in world trade. Journal of International Economics, 2001, Vol. 54, No 1, pp.75-96. Он строился на основе национальных межотраслевых балансов. Позже показатель вертикальной специализации рассчитывался в работах: De Backer K., Yamano N. The measurement of globalization using international input-output tables. STI Working Paper 2008/8, OECD Publishing, Paris; Miroudot S., Ragoussis A. Vertical Trade, Trade Costs and FDI. OECD Trade Policy Working Papers, No 89, 2009, OECD Publishing Paris.

[10] Hummels D., Ishi J., Yi K.M. The nature and growth o0f vertical specialization in world trade. Journal of International Economics, 2001, Vol. 54, No 1, pp.75-96.

[11] Такой подход был предложен в работе: Koopman R., Powers W., Wang Z., Wei S.-J. Give credit to where credit is due: tracing value added in global production chains. NBER Working Papers Series 16426, September 2010.

[12] Dietzinbacher E., Romero I. Production Chains in an Interregional Framework: Identification by Means of Average Propagations Lenghts, International Regional Science Review, 2007, No. 30, pp.362-83; Fally T. Production Staging: Measurement and Facts. University of Colorado, 2012; Antras P., Chor D., Fally T., Hillbery R. Measuring the Upstreamness of Production and Trade Flows. American Economic Review, 2012, Vol. 102, No 3, pp. 412-416.

[13] Fally T. Production Staging: Measurement and Facts. University of Colorado, 2012; Antras P., Chor D., Fally T., Hillbery R. Measuring the Upstreamness of Production and Trade Flows. American Economic Review, 2012, Vol. 102, No 3, pp. 412-416.

[14] Reardon T., Timmer C. Transformation of markets for agricultural output in developing countries since 1950: How has thinking changed? Evensen R.E. and Pingali P. (eds.), Handbook of agricultural economics, 2007, Vol. 3, Amsterdam: Elsevier Press.

[15] Gereffi G., Lee J. A global value chain approach to food safity and quality standards. Global Health Working Paper Series, February 2009.

[16] Fally T. Production Staging: Measurement and Facts. University of Colorado, 2012.

[17] Sturgeon T., Florida R. Globalization, Diverticalisation and Employment in the Motor Vehicle Industry, M. Kenny (ed.), Locating Global Advantage: Industry Dynamics in a Globalizing Economy, Palo Alto: Stanford University Press, 2004.

[18] Van Biesebroeck J., Sturgeon T. Effects of the 2008-2009 Crisis on the Automotive Industry in Developing Countries: A Global Value Chain Perspective. O. Cattaneo, G. Gereffi and C. Staritz (eds.) Global Value Chains in a Postcrisis World, Washington D.C.: The World Bank, 2010, pp. 209-244.

[19] Sturgeon T., Kawakami M. Global Value Chains in the Electronic Industry: Was the Crisis a Window of Opportunity foe Developing Countries? O. Cattaneo, G. Gereffi and C. Statitz (eds.) Global Value Chains in a Postcrisis World, Washington D.C., The World Bank, 2010, pp. 245-301.

Читайте также на нашем портале:

«Глобальная экономика и ее отрасли в 2014 г.» Владимир Кондратьев

«Тенденции развития мировой электроэнергетики (Ч. 2)» Владимир Кондратьев

«Тенденции развития мировой электроэнергетики (Ч. 1)» Владимир Кондратьев

«Глобальный рынок машиностроения» Владимир Кондратьев

«Важнейшие сектора мировой экономики в 2013 г.» Владимир Кондратьев

«Автомобильная промышленность в развивающихся странах» Владимир Кондратьев

«Глобальная обрабатывающая промышленность» Владимир Кондратьев

«Инновационные компании в 2012 г.» Владимир Кондратьев

«Глобальная оборонная промышленность» Владимир Кондратьев

«Россия: автомобильный рынок или автомобильная промышленность?» Владимир Кондратьев

«Ресурсный национализм и структура экономики» Владимир Кондратьев

«Глобальная горнодобывающая промышленность» Владимир Кондратьев

«Мировая цементная промышленность» Владимир Кондратьев

«Роль крупного бизнеса в процессе модернизации экономики» Владимир Кондратьев

«Отраслевая промышленная политика как мотор модернизации экономики» Владимир Кондратьев