Развитие российских финансовых рынков постепенно входит в сферу нормального экономического анализа. Накапливающаяся статистическая база позволяет поставить ряд вопросов относительно закономерностей развития и функционирования российских финансовых рынков. Данная работа посвящена анализу взаимосвязей между двумя ведущими биржами Москвы, динамики их индексов и объемов торговли, и факторов, определяющих динамику индексов. Авторы далеки от того, чтобы считать свою работу полной или дающей законченные ответы на поставленные вопросы, а напротив, выражают надежду на продуктивное развитие научной дискуссии в данной области.

Российские биржи, объемы торговли на них и цены на акции уже дают определенный материал, позволяющий начать поиск устойчивых закономерностей. Хотя период существования организованной торговли акциями в России мал, комбинированное использование месячных, дневных и часовых наблюдений позволяет поставить целый ряд задачек. Среди них, естественно, вопрос о связи между активностью на двух биржах, как в отношении индексов, так и объемов торговли, их связью с международными индексами, и важными факторами, традиционно влияющими на биржевую активность, например, динамикой экономической активности в России, ценами и прочее. Одной из причин интереса к динамике индексов биржевых цен является медленный рост индексов, несмотря на довольно длительный экономический подъем (рис. 1).

Рис 1. Динамика индексов промышленного производства и биржевых индексов.

Спецификой российской действительности является параллельное существование нескольких фондовых бирж с разной историей, характером организации:

· РТС – Фондовая биржа РТС (прежнее название «Торговая система РТС»),

· ММВБ – Московская Международная Валютная биржа,

· МФБ – Московская Фондовая биржа.

Финансовый крах 1998 года задержал выход на биржи России и мира многих акций компаний «второго эшелона». Ряд компаний, особенно нефтяных и с иностранным капиталом, смогли расширить свое присутствие на фондовых биржах и поднять свою капитализацию. По-прежнему российские акции в мире ассоциируются с Газпромом, РАО ЕЭС, ЮКОСом, ЛУКОЙЛом и Ростелекомом. Хотя структура индексов бирж, включает обычно десятки ведущих акций, наблюдается огромная концентрация торговли лишь несколькими бумагами ключевых эмитентов. На РТС – это РАО ЕЭС, Лукойл, Ростелеком, Норильский никель и ЮКОС; на ММВБ – это те же участники плюс облигации; на МФБ – это Газпром по преимуществу. История биржевых индексов еще очень коротка. РТС ведет свою историю с середины 1995 года, ММВБ начало торговать ценными бумагами лишь в конце 1997 года. С учетом краха и девальвации августа 1998 года, реально объектом количественного анализа может являться период, начиная с 1999 года.

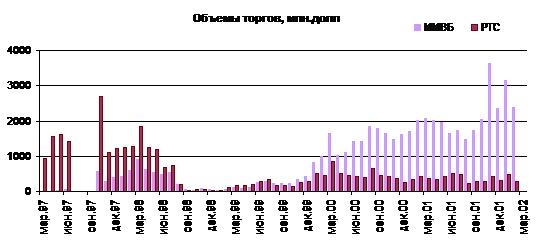

Основной упор будет сделан на более известные и активные биржи: РТС и ММВБ. Одной из первых и естественных задач выступает необходимость определить степень их связи – фактически эквивалент вопроса о единстве процесса формирования рыночных оценок компаний. Будет рассматриваться степень связности динамики торговли одноименными акциями на двух биржах с целью убедиться, что рынок един как в отношении ценообразования, так и объемов торговли. Обе биржи демонстрируют активную работу и расширение круга акций и инструментов. В то же время в 2001 году наблюдается резкий рост оборотов на ММВБ, отражающий как общие тенденции фондовой торговли, так и специфические институциональные особенности двух бирж (см. рис.2). Объемы торгов на РТС несколько снизились за 2000-2001 годы – с 509,7 млн. долл. до 307,1 млн. долл. в месяц, а на ММВБ они выросли с 817,8 млн. долл. до 3636,0 млн. долл. в месяц (пересчитано в доллары по среднемесячному курсу).

Различия в объемах торгов на биржах сложным образом связаны с различиями клиентуры и характером операций. Считается, что на РТС, где торговля ведется в долларах, оперируют, в основном, инвестиционные банки, работающие с пакетами акций российских предприятий. В то же время на ММВБ доминируют российские капиталы и российские биржевые игроки. Возможно, поэтому на ММВБ существуют два разных индекса: стандартный СФИ [1] и ММВБ10 [2], рассчитанный на day-трейдеров, и позволяющий отслеживать малейшие колебания цен основных финансовых инструментов.

Рис. 2.

Цель данной работы – показать возможность эконометрического анализа ряда проблем функционирования российских бирж. Важен ответ на критический вопрос о том, почему капитализация российских компаний не росла в последние годы вровень с ростом основных макроэкономических показателей. Другой задачей является поиск связи имеющихся индексов и цен на акции отдельных компаний от некоторого (первичного) набора факторов, включая влияние динамики курсов акций на иностранных биржах.

Торговля ведущими акциями российских компаний [3]

Фактически наш анализ индексов будет определяться доминированием ограниченного числа акций в биржевых индексах. Поскольку торговля на МФБ идет преимущественно акциями Газпрома [4], а остальные в большей степени оккупируют площадки РТС и ММВБ, то различия в объемах торгов и индексах СФИ и РТС [5] определяются, в первую очередь, структурой торгов, то есть акциями, доминирующими на каждой из бирж.

Таблица 1. Характеристики динамики объемов торгов акциями ведущих компаний (млн. руб.), (месячные данные за период 03.1997 – 12. 2001)

| | ЛУКОЙЛ-ММВБ | ЛУКОЙЛ-РТС | РОСТЕЛЕКОМ- ММВБ | РОСТЕЛЕКОМ -РТС | ЕЭС- ММВБ | ЕЭС- РТС | ГАЗПРОМ- МФБ |

| Среднее, млн. рублей | 1669,92 | 1535,93 | 418,23 | 344,64 | 17487,45 | 2747,884 | 1271,35 |

| Стандартное отклонение | 2218,96 | 938,08 | 563,04 | 270,21 | 20078,46 | 1902,446 | 1062,47 |

| Отношение стандартного отклонения к среднему | 1,33 | 0,61 | 1,35 | 0,78 | 1,15 | 0,69 | 0,84 |

| Число наблюдений | 56 | 57 | 57 | 57 | 55 | 57 | 53 |

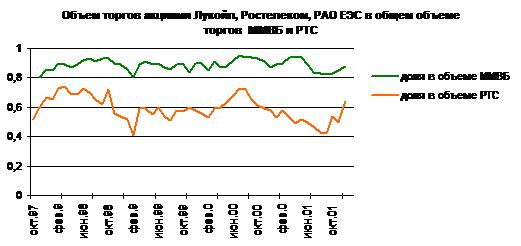

Так, колебание торгов на ММВБ на 99% определяется колебаниями объемов торгов акциями Лукойла, РАО ЕЭС, Сургутнефтегаза и Ростелекома. На РТС ведущую роль играют снова Лукойл, РАО ЕЭС, Норильский никель и Ростелеком, чей общий вклад составляет 97% колебаний объемов торгов системы [6]. Если учесть, что акции Газпрома в основном котируются на МФБ, то оказывается, что всего четыре компании в России доминируют на рынке, хотя к ним приблизился в конце 2001 года ЮКОС. Можно отметить (рис. 3) более высокую концентрацию трех ведущих акций в объеме торгов на ММВБ (это при значительно больших оборотах!), чем у РТС. На ММВБ высока концентрация торговли акциями РАО ЕЭС – 62.5% против 24.8% на РТС (на 19.03.2002).

Рис. 3. Структура торговли акциями на биржах.

Принципиально важной особенностью российских бирж является то, что ведущие торгуемые (ликвидные) акции представляют сектор естественных монополий, прежде всего энергетику. Неудивительно, что две огромные энергетические компании, которые не были раздроблены в 90-х годах, имеют больший вес на биржах. В то же время они колоссально недооценены, в том числе по сравнению с суммой отдельных энергетических компаний в случае, например, реструктурирования РАО ЕЭС (при условии хорошего управления новообразований). В стране с таким огромным сырьевым экспортом, как у России, естественно было бы ожидать доминирования экспортных компаний отраслей металлургии, нефти, удобрений и т.п. Однако пока только ЛУКОЙЛ и ЮКОС входят в первый ряд компаний по капитализации и активности торгов. Ряд компаний пищевой промышленности выглядят многообещающе, но пока они мало влияют на общие объемы активности на биржах. Важной особенностью и недостатком естественных монополий является их зависимость от администрируемых цен. Это ставит их косвенно в положение зависимости от государственной политики в области накопления, контроля инфляции, как это показывают дебаты и решения Правительства РФ в январе 2002 года ограничить повышение тарифов Газпрома и РАО ЕЭС в данном году в пределах 20%, то есть близко к ожидаемой инфляции.

В этом отношении рост капитализации российских компаний (соответственно, бирж) будет зависеть от положения у вышеперечисленных ключевых игроков, а также скорости пополнения рядов «голубых фишек», расширения охвата активной торговлей экспортных и перерабатывающих компаний. Качество управления, транспарентность бухгалтерского учета и финансов (с учетом нового «Синдрома Артура Андерсена»), и повышение качества корпоративного управления в целом будут условиями роста капитализации. Однако стоит вновь подчеркнуть, что в краткосрочном плане ситуация на биржах серьезно зависит от 4-5 компаний.

Корреляция объемов торговли отдельными акциями (месячные данные) указывает на зависимости далеко не простого характера. В частности, парные корреляции одноименных компаний на РТС и ММВБ дают соответственно: 0,62 для РАО ЕЭС, 0,41 для Ростелекома и лишь 0,29 для ЛУКОЙЛА. Расчеты по остаткам дают примерно те же результаты. Возвращаясь к проблеме определения биржевых оборотов по отдельным акциям (выше рассматривались только индексы), отметим, что рост объемов торговли на ММВБ указывает, видимо, на институциональные различия между двумя ведущими биржами, которые дали столь явный эффект – высокая корреляция индексов, но ускоренный рост объемов на ММВБ. Приток российского капитала на ММВБ в 2000-2001 годах вызвал рост общего объема торгов.

Связи между биржевыми индексами

Все российские национальные индексы биржевых цен, естественно, хорошо коррелируют между собой. Коэффициенты корреляции на месячных данных показали, что весьма существенную роль играет изъятие трендов. Корреляция российских фондовых индексов, индекса ИРР [7] и СП500 [8] на дневных данных показывает хорошую привязку ИРР к СП500 (0,87), что и ожидалось (см. таблицу 2). Для сравнения приводим также индекс АКМ [9], самостоятельно оценивающий динамику российских акций. Менее очевидным результатом является высокая корреляция в остатках между ИРР и обоими российскими индексами. Вероятно, что влияние иностранного (в том числе российского по первоначальному происхождению) капитала на российские биржи выражается в частности в том, что российские акции испытывают на себе влияние представлений инвесторов о развивающихся рынках в целом, рисках и условиях работы. То есть депрессивное состояние на других развивающихся рынках влияет на курсы акций на российских биржах. Российский фондовый рынок (отражающий в основном внутренние факторы курсовых оценок) изначально не был изолирован от остального мира, сейчас стоит говорить о довольно явной связи.

Таблица 2. Корреляция российских фондовых индексов и индекса развивающихся рынков ИРР (месячные данные 1999:01 – 2001:11). Ниже центральной диагонали: корреляция остатков (данные с исключенными линейными трендами)

| | I_АК&M | I_РТС | ММВБ10 | СФИ | ИРР |

| I_АК&M | | 0,99 | 0,83 | 0,97 | 0,03 |

| I_РТС | 0,96 | | 0,95 | 0,96 | 0,01 |

| ММВБ10 | 0,61 | 0,85 | | 0,84 | -0,31 |

| СФИ | 0,99 | 0,96 | 0,77 | 0,22 |

| ИРР | 0,75 | 0,71 | 0,50 | 0,79 | |

Соответственно, коэффициенты корреляции индексов РТС и ММВБ10 на часовых данных (период 04.01.01 11:00 – 13.06.01 16:00) дают предсказуемый результат в 0,97. Тест причинно-следственной связи Грейнжера (Granger causality test), проведенный на часовых данных, отвергает гипотезу об отсутствии связи между индексами ММВБ10 и РТС [10]. Так, по Грейнжеру, изменения индекса ММВБ10 предшествуют изменениям индекса РТС с лагом не менее 2 часов [11]. Аналогичный результат получен для данных с удаленным линейным трендом [12]. Этот весьма интересный результат, по-видимому, противоречит привычным представления о роли бирж, но заставляет задуматься над связью наблюдений специалистов и эконометрическими расчетами. Лидирование индекса ММВБ10, вероятно, должно отражать специфику торговли акциями РАО ЕЭС. Маловероятно, чтобы по отдельным акциям шло бы обратное лидирование, хотя для окончательного решения потребуется следующий шаг – расчет по часовым курсам одноименных акций на разных биржах.

Таблица 3. Корреляция биржевых индексов (дневные данные, период 04.01.01– 13.06.01). Ниже центральной диагонали - корреляция остатков (данные с исключенными линейными трендами)

| | ММВБ10 | I_РТС | ИРР | СП500 |

| ММВБ10 | | 0,96 | -0,31 | -0,05 |

| I_РТС | 0,95 | | -0,13 | 0,09 |

| ИРР | 0,82 | 0,81 | | 0,87 |

| СП500 | 0,71 | 0,68 | 0,88 | |

Аналогично, тест Грейнжера, проведенный для дневных данных, отклоняет гипотезу об отсутствии причинно-следственной связи между индексом СП500 и ИРР [13]. Для дневных колебаний индексов ММВБ10 и РТС тест Грейнжера не позволяет установить такую связь.

Таблица 4. Корреляция между объемами торгов (в млн. долл.) и ИРР (пунктов) (месячные данные 01.1999 – 11.2001): ниже центральной диагонали – корреляция в остатках.

| | ИРР | ММВБ | РТС |

| ИРР | | -0,33 | 0,39 |

| ММВБ | 0,19 | 0,59 |

| РТС | 0,75 | 0,47 | |

Интересно отметить, что при исключении линейных трендов удается получить положительную корреляцию объемов торговли на РТС с объемами торговли на биржах, входящих в индекс развивающихся рынков (таблица 4). Тем самым можно с известной осторожностью сказать, что торговля на РТС выглядит как более близкая к общей активности на развивающихся рынках.

Динамика российских биржевых индексов

Становление российского частного финансового сектора было прервано Крахом 1998 года. Изменились тенденции в развитии финансовых рынков, особенно банковского сектора, понесли потери небанковские финансовые институты, особенно в связи с дефолтом ГКО. Резкая девальвация, экономический спад и серия банковских банкротств создали новую ситуацию для развития. Попытки удержать курс рубля в течение осени 1997 – лета 1998 года (трех волн вхождения в крах) означали косвенно жертву рынком акций и постепенное скатывание ГКО к дефолту, что видно по таблице 5. Экономический подъем 2000-2002 года изменил обстановку в стране, создал общие предпосылки для оживления и на финансовых рынках [14].

Таблица 5. Показатели финансового кризиса 1997–1998 гг.

| Показатель | Индекс РТС | Средневзвешенная доходность ГКО | Валютный курс |

| | (01.09.95=100) | (%) | (руб./дол.) |

| | 1-я волна |

| Начало | 22.10.97 | 550,4 | 24.10.97 | 18,2 | 22.10.97 | 5878 |

| Конец | 02.12.97 | 320,4 | 02.12.97 | 46,0 | 02.12.97 | 5921 |

| Изменение | | –41,8% | | 27,8 | | 0,7% |

| | 2-я волна |

| Начало | 05.01.98 | 411,6 | 09.01.98 | 29,0 | 05.01.98 | 5,960 |

| Конец | 29.01.98 | 265,9 | 30.01.98 | 45,6 | 30.01.98 | 6,025 |

| Изменение | | –35,4% | | 16,6 | | 1,1% |

| | 3-я волна |

| Начало | 05.05.98 | 315,2 | 05.05.98 | 31,2 | 05.05.98 | 6,134 |

| Конец | 01.06.98 | 171,7 | 28.05.98 | 68,6 | 28.05.98 | 6,162 |

| Изменение | | –45,5% | | 37,4 | | 0,5% |

| | 4-я волна |

| Начало | 20.07.98 | 193,0 | 31.07.98 | 58,7 | 22.07.98 | 6,226 |

| Конец | 30.09.98 | 44,0 | 14.08.98 | 162,5 | 09.09.98 | 20,825 |

| Изменение | | –77,2% | | 103,8 | | 234,5% |

Источник: «Обзор экономической политики в России за 1998 год», БЭА, 1999 г., гл. 1 «Снова на перепутье», таблица 2, стр. 15.

Восстановление уровня индексов на российских фондовых биржах шло медленно, несмотря на значительный (и для многих неожиданный) рост ВВП и промышленного производства. В известной степени можно сказать, что фондовый рынок более точно отражал ход реформ, укрепление прав собственности и рост прибыльности производства. Тем самым послекризисное восстановление валовых показателей экономической деятельности пока не могло радикально изменить состояние российской биржи и обеспечить приток капитала. Рост макроэкономических показателей, естественно, является лишь частью факторов, определяющих биржевую ситуацию - бумы 1994 и 1996-1997 годов (и последующие крахи) многому научили инвесторов. Можно говорить о значительном укреплении уровня биржевого курса на РТС в середине марта 2002 года (320-340) и с прогнозом роста до 400 пунктов к концу 2002 года при умеренных темпах экономического роста в РФ (порядка 4% ВВП) [15]. Фактически рубеж в 400 был пройден уже в мае. Общая ситуация устойчивости способствует росту курсов акций. Кроме того большой объем поглощений предприятий, хотя и происходит «за кулисами», воздействует на биржу [16].

Данные о структуре торгов показывают, что большинство российских месячных индексов, по которым мы располагаем статистикой за 4 года, имеют практически близкие коэффициенты вариации (около 0,5). Одновременно можно отметить, что по дневным данным российские индексы показывают вдвое большую вариацию (в выбранном нами 1 полугодии 2001 года), чем индекс СП500 или ИРР (0,09-0,12 против 0,06). Соответственно, разброс часовых данных индекса ММВБ был выше, чем на РТС, что, видимо, отражало более высокую трендовую составляющую на первой. Так, за период 1 января 1999 года по конец 2001 года индекс РТС вырос с 70,8 до 260,0 пунктов (на 260%), а индекс ММВБ (СФИ) с 45,3 до 237,6 пунктов (на 426%).

Связь биржевых индексов с макроэкономическими показателями

Анализ графического представления ежемесячных данных позволил выделить в качестве относительно однородного период с начала 1999 года. Этот выбор подтверждается и тестом Чоу (Chow breakpoint test), который определил для некоторых моделей точки разрыва между 08.1998-03.1999. Для ряда переменных существует точка разрыва 03.2000. Далее анализ всех данных проводился для периода однородности 01.1999 – 12.2001. Тем самым в анализ показателей активности российских бирж был вовлечен практически весь период быстрого экономического роста – см. рисунок 4.

Рис. 4.

Для анализа использовались ежемесячные данные по фондовым индексам: индексы ММВБ10, СФИ и РТС в валютном значении, индекс АК&M а также данные по объемам торгов на ММВБ и РТС, млн.руб. Кроме того, рассматривался ряд макроэкономических показателей: средняя экспортная цена сырой нефти, долл./тонну (НЕФТЬЭ); средние оптовые цены на нефть, тыс. руб./тонну (НЕФТЬ); газ, тыс.руб/м3 (ГАЗ); электроэнергию, тыс.руб/тыс.кВт.ч. (ЭНЕРГИЯ); добыча природного газа, млрд м3, сезонно сглаженная на годовом уровне (ДОБЫЧА_ГАЗА); добыча нефти, млн.тонн, сезонно сглаженная на годовом уровне (ДОБЫЧА_НЕФТИ); обменный курс, руб/долл (КУРС); объем промышленного производства, млн. руб. в ценах 12.92 (ПП); индекс потребительских цен (ИПЦ), индекс СП500 (СП500), индекс развивающихся рынков MSCI (ИРР).

Мы проверили роль мировых цен на нефть и доходности облигаций – стандартные факторы, которые должны были влиять на динамику индексов на фондовой бирже в рыночной экономике [17]. При этом все модели строились сначала на промежутке 03.1997– 12.2001, затем исследовались на стабильность (тест Чоу), и после выбора периода однородности оценивались на более коротком промежутке (01.1999 – 12.2001). Все ряды исходных данных на анализируемом промежутке стационарны и имеют авторегрессионную компоненту. Тест Грейнжера, позволяющий установить причинно-следственные связи между переменными, обусловил включение в модели ряд лаговых переменных. В частности, было установлено, что:

· Динамка обменного курса рубля влияет по Грейнжеру с лагом 1 - 3 месяца на индекс СФИ, индекс АКМ, индекс РТС и соответствующие объемы торгов на РТС и ММВБ;

· Динамика внутренних цен на нефть влияет по Грейнжеру с лагом 1 - 3 месяца на объемы торгов на ММВБ;

· Динамика внутренних цен на газ влияют по Грейнжеру с лагом 1 - 3 месяца на объемы торгов на РТС;

· Динамика индекса ИРР влияет по Грейнжеру с лагом 1 - 3 месяца на индекс СФИ, индекс АКМ, индекс РТС и объемы торгов на РТС.

Таблица 6.1. Корреляция с основными экономическими показателями (месячные данные, период 1999:01 – 2001:12)

| | НЕФТЬ | НЕФТЬЭ | ГАЗ | ЭНЕРГИЯ | КУРС | ИПЦ | ПП | ИРР |

| I_AKM | 0,82 | 0,83 | 0,70 | 0,17 | 0,91 | -0,25 | 0,66 | 0,25 |

| I_РТС | 0,84 | 0,82 | 0,69 | 0,31 | 0,90 | -0,27 | 0,66 | 0,20 |

| СФИ | 0,74 | 0,82 | 0,59 | -0,04 | 0,87 | -0,20 | 0,60 | 0,37 |

| ММВБ | 0,94 | 0,74 | 0,82 | 0,87 | 0,88 | -0,32 | 0,73 | -0,15 |

| РТС | 0,65 | 0,71 | 0,53 | -0,10 | 0,78 | -0,19 | 0,59 | 0,42 |

Таблица 6.2 Корреляция с выпуском топливно-энергетических отраслей (месячные данные, период 1999:01 – 2001:07)

| | Производство электроэнергии (млрд. квт/час) | Добыча газа (млрд. м3) | Добыча нефти (млн. тонн) | ПП |

| I_AKM | 0.78 | -0.53 | 0.75 | 0.66 |

| I_РТС | 0.79 | -0.50 | 0.74 | 0.66 |

| СФИ | 0.69 | -0.45 | 0.60 | 0.60 |

| ММВБ | 0.83 | -0.51 | 0.87 | 0.73 |

| РТС | 0.50 | -0.32 | 0.37 | 0.59 |

Характер корреляции биржевых индексов в целом вполне соответствует ожиданиям аналитиков. В стране с большим нефтяным и газовым факторами биржевые индексы хорошо коррелируют с ценами на нефть и газ. Влияние курса рубля носит предсказуемый характер, поскольку индексы даны в долларовом выражении. Фактически здесь присутствует скрытая долларовая оценка стоимости акций инвесторами. Ожидаемая корреляция наблюдается между биржевыми показателями и индексом потребительских цен и промышленного производства. Корреляция с индексом развивающихся рынков Morgan Stanley (ИРР) оказалась отрицательной для ММВБ и положительной для остальных биржевых показателей (особенно на РТС), что также легко объяснимо в связи с более активной динамикой показателей данной биржи.

Для каждой зависимой переменной было оставлено по два лучших уравнения, которые собственно показывают устойчивость связей.

Индекс СФИ (ММВБ)

СФИ-0,47*СФИ(-1) = -247,75 + 10,49*КУРС(-1) + 0,14*ИРР(-1)

Скорректированный R^2 = 0,71

F-статистика = 44,7

Статистика Durbin-Watson = 1,76

Период: 1999:02 - 2001:12

СФИ-0.41*СФИ(-1) = -595,63 + 0,40*ИРР(-1) + 1,75*ДОБЫЧА_НЕФТИ(-1)

Скорректированный R^2 = 0,74

F-статистика = 49,3

Статистика Durbin-Watson = 1,7

Период: 1999:02 - 2001:12

Индекс РТС

I_РТС-0.55*I_РТС(-1) = -252.75 + 10.97*КУРС + 0.07*ИРР

Скорректированный R^2 = 0.71

F-статистика = 44.1

Статистика Durbin-Watson = 1.98

Период: 1999:02 - 2001:12

I_РТС-0.45*I_РТС(-1) = -535.86 + 0.28*ИРР(-1) + 1.67*ДОБЫЧА_НЕФТИ(-1)

Скорректированный R^2 = 0,74

F-статистика = 50.45

Статистика Durbin-Watson = 1,89

Период: 1999:02 - 2001:12

При расчете регрессионных уравнений, в качестве объясняющих использовались все вышеперечисленные показатели. В конечную спецификацию уравнений включены только значимые переменные. Все три фондовых индекса (включая АКМ) показали лаговую зависимость от индекса ИРР, что указывает на постепенное сближение в рассматриваемый период динамики биржевых показателей стран с развивающимися рынками.

Такие макроэкономические показатели, как индекс потребительских цен и промышленное производство, несмотря на высокую корреляционную связь, в уравнениях оказались незначимыми. Именно этот результат, видимо, является самым важным. Парадоксальным образом он указывает на неразвитость финансовых рынков – ключевые макроэкономические факторы не играют пока явной роли в определении уровня фондовых индексов. Несмотря на высокую корреляционную связь экспортных цен на нефть с индексами и объемами торгов, причинно-следственного влияния мировых нефтяных цен по Грейнжеру не обнаружено. Как и внутренние цены, экспортные цены на нефть в качестве факторов оказались незначимыми. Более того, в отличие от внутренних цен, значимо влияющих на динамику объемов торгов на ММВБ, внешние цены в аналогичной спецификации – незначимы.

Большинство финансовых аналитиков, говоря о влиянии мировых экспортных нефтяных цен на фондовые индексы в РФ, обычно имеют в виду, прежде всего, высокий коэффициент корреляции или конкретные события вроде решений ОПЕК [18]. Наш анализ охватывает ограниченный период времени и не может служить основой для категорических выводов, но отсутствие влияния нефтяных цен на биржевые индексы в нефтеэкспортирующей стране вызывает желание построить гипотезу ad hoc. В данном случае напрашивается предположение, что инвесторы и акционеры не ожидают существенного увеличения стоимости акций после роста цен. Пока еще факторы на уровне реструктурирования компаний и повышения их транспарентности действуют сильнее общих экономических факторов.

Российские и зарубежные аналитики ищут причины текущих тенденций на фондовых рынках в условиях замедления темпов экономического роста в стране зимой 2001-2002 годов: “Колебания цен на нефть являются одним из ключевых факторов, влияющих на динамику российского фондового рынка (падения котировок во 2-й половине ноября являются следствием конфронтации между Россией и ОПЕК). Однако среднесрочные перспективы роста рынка внушают оптимизм в связи с благоприятной макроэкономической ситуацией и благополучным финансовым положением предприятий. За 2001 год индекс РТС вырос на 70%, причем в декабре наблюдался настоящий бум. В результате притока капитала с международных рынков индекс РТС за этот месяц вырос на 33 пункта. В основе общей переоценки российского рынка лежат предпринятые недавно Россией шаги по сближению с Западом, а также достигнутые ею положительные показатели экономического развития. Более того, наблюдатели высказывают предположение, что только прошлогодние международные события и неблагоприятная рыночная конъюнктура воспрепятствовали более существенной переоценке котировок российских бумаг” [19]. В тоже время аналитики обычно выделяют цены на нефть, а также влияние индексов NASDAQ [21], S&P500, динамику страновых рейтингов международных агентств (Moody’s, S&P), а также ситуацию на финансовых рынках Турции, Аргентины и т.д. как факторы, воздействующие на российские фондовые рынки.

Объемы торгов на обеих ведущих биржах оказались статистически в определенной зависимости от цен на нефть и добычи газа на ММВБ и курса рубля и добычи газа на РТС. Первая зависимость, видимо, отражает колебания притока капитала на биржи, а второй – постепенное снижение добычи.

Объемы торгов на ММВБ

ММВБ-0.4•ММВБ(-1) = -242312.57 + 32.51•НЕФТЬ(-1) + 385.61•ДОБЫЧА_ ГАЗА(-1)

Скорректированный R^2 = 0,86

F-статистика = 89

Статистика Durbin-Watson = 2,0

Период: 1999:02 - 2001:08

Объемы торгов на РТС

РТС = -187112.91 + 2283.57•КУРС(-1) + 231.16•ДОБЫЧА_ ГАЗА(-1)

Скорректированный R^2 = 0,69

F-статистика = 34

Статистика Durbin-Watson = 2,0

Период: 1999:02 - 2001:08

Ограниченный период расчетов и масса всевозможных факторов позволяет рассматривать данные результаты как предварительные и требующие дальнейшего анализа, особенно более детального сравнения по периодам. На различие корреляционных зависимостей индексов ММВБ и РТС повлиял значительный рост объемов торговли акциями на первой.

Выводы

Расчеты показывают довольно высокую связь российских биржевых индексов между собой и – довольно неожиданно - с индексом развивающихся рынков Morgan Stanley (ИРР) за период с января 1999 по декабрь 2001 года. Анализ показывает высокую связь между российскими биржевыми индексами на всех временных показателях, что говорит о значительном единстве фондового рынка. В то же время оказалось, что объемы торговли одноименными акциями на двух ведущих биржах не обязательно колеблются синхронно. Видимо, обе ведущие биржи России – ММВБ и РТС – играют важную, но различную роль в развитии фондового рынка, в большой степени дополняя друг друга. Во всяком случае, трудно представить существенный биржевой бум в будущем лишь на одной из них. Учитывая слабость рынка, огромный путь, который еще предстоит ему пройти, чтобы обеспечить эффективное удовлетворение потребностей экономики в финансовом посредничестве, множественность бирж вызвана, вероятно, объективными причинами институционального характера.

Накопленной статистики и знаний процессов определения цен на акции пока недостаточно, но корреляционный и регрессионный анализы дают вполне осмысленные результаты с точки зрения воздействия макроэкономических показателей на биржевые индексы. Доминирование естественных монополий на бирже в отношении объемов торговли, естественно, ограничивает возможности роста капитализации и ставит динамику индексов в зависимость от администрируемых цен, валютного курса и особенно цен на нефть. Дальнейший анализ необходим для выявления устойчивости зависимостей между показателями двух ведущих бирж, взаимодействием цен и объемов торгов по отдельным акциям и условиям выхода из «второго эшелона». Отметим также, что расчеты выполнены на определенном ограниченном отрезке времени (первое полугодие 2001 года), и авторы предполагают, что полученные параметры могут варьировать от периода к периоду.

Главное - потребуются значительные структурные перемены в экономике России, чтобы установились нормальные взаимосвязи, позволяющие, например, прогнозировать будущую динамику фондовых индексов, в частности в связи с колебаниями нефтяных цен. Одним из побочных выводов из расчетов является относительная независимость биржевых индексов от текущих показателей экономического роста. В частности, падение промышленного производства в феврале 2002 на 0,5% не оказало значительного влияния на биржевую активность, что согласуется с нашими расчетами. Вырисовывается картина, в которой рост будущей капитализации российских компаний (соответственно, биржевых показателей) будет зависеть от сложной постоянно меняющейся комбинации внутренних факторов развития, макроэкономического и институционального характера, а также от общей ситуации на фондовых биржах ведущих развивающихся стран и в целом от развития мировой экономики.

Примечания

[1] Сводный фондовый индекс ММВБ (СФИ) - взвешенный по рыночной стоимости индекс капитализации акций, включенных в котировальные листы ММВБ. Методика расчета индекса составлена в традиционном стиле капитализационно-взвешенных индексов (таких как S&P, Emerging Market Indices, Dow Jones Global Indexes, семейство DAX).

[2] Ценовой индекс, рассчитываемый как среднее арифметическое изменения цен 10 наиболее ликвидных акций, допущенных к обращению в Секции фондового рынка (вне зависимости от их принадлежности к котировальным листам ММВБ). Состав корзины индекса определяется один раз в квартал на основании 4 показателей ликвидности.

[3] Мы, к сожалению, не располагаем почасовыми данными по торговле отдельными акциями на российских биржах или соответствующими АДР в США (или Глобальными расписками для других иностранных бирж) для анализа их взаимодействия.

[4] Анализ МФБ мы оставляем для рассмотрения закономерностей формирования рынка отдельных акций ведущих эмитентов.

[5] Индекс РТС является единственным официальным индикатором Фондовой биржи РТС и рассчитывается как взвешенный по рыночной стоимости индекс капитализации акций, включенных в котировальные листы РТС. Список акций для расчета индекса пересматривается раз в 3 месяца. Рассчитывается в двух значениях - валютном и рублевом (вспомогательное).

[6] Оценивается как доля объясненной дисперсии в модели, где в качестве экзогенных переменных берутся объемы торгов соответствующих акций, а эндогенных – объемы торгов на бирже.

[7] Индекс развивающихся рынков (MSCI Emerging Markets Free), семейство индексов Morgan Stanley Capital International.

[8] Относится к семейству индексов Standard&Poor’s - взвешенный по рыночной стоимости индекс акций 500 корпораций (400 промышленных, 20 транспортных, 40 финансовых и 40 коммунальных), котирующихся, в основном, на Нью-йоркской и Американской фондовых биржах.

[9] “Сводный индекс АКМ”, публикуемый информационным агентством АК&M, является взвешенным по рыночной стоимости индексом капитализации акций, включенных в листинг эмитентов агентства.

[10] F-статистика 71.6 (критическое значение при 5% уровне значимости 3,0)

[11] Следует учитывать, что более 70% торговли на ММВБ происходит «он-лайн», в то время как на РТС все еще есть определенные процедуры, по которым сделки фиксируются не менее чем через полчаса. Кроме того, следует иметь в виду, что индекс ММВБ10 не является взвешенным, а индекс РТС взвешен по капитализации компаний.

[12] F-статистика 82.2 (критическое значение при 5% уровне значимости 3,0)

[13] F-статистика 7.19 (критическое значение при 5% уровне значимости 3,07)

[14] См.,например, Радыгин А., Энтов Р. «Институциональные проблемы развития корпоративного сектора: собственность, контроль, рынок ценных бумаг», Москва, ИЭПП, 1999.

[15] Е.Эпштейн «Ралли продолжится», «Ведомости», 13 марта 2002.

[16] См. «Ведомости» от 24.04.2002

[17] Источники: статистические данные аналитической лаборатории «Веди» (www.vedi.ru); статистическое приложение к Russian Economic Trends, RECEP (январь 2002); статистика ТЦ РТС и ММВБ (

www.rts.ru, www.micex.ru)

[18] В нашем случае дефолт ГКО и слабость рынка частных облигацией не оставил нам возможности проверить эффекты “crowding out” и т.п.

[19] Например: «Возможное решение ОПЕК не окажет существенного негативного влияния на российский фондовый рынок, считает директор аналитического департамента Regent European Securities. Текущая коррекция цен на мировых рынках нефти не окажет значительного влияния на развитие ситуации на российском фондовом рынке». (Интервью AK&M 10.03.2000)

[20] Russian Economic Trends Monthly, RECEP, январь 2002.

[21] Взвешенный по рыночной стоимости индекс внебиржевого оборота, в который включены акции 3500 корпораций (кроме котируемых на биржах).